GPIFのESG寄与グラフの問題点

背景

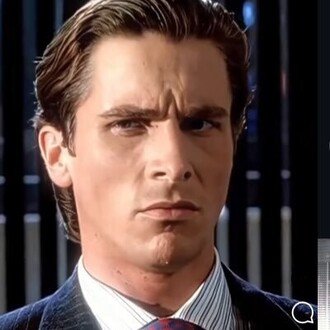

アセ猫さんが引用リツイートしたGPIFのグラフ(下図)に於ける

https://www.gpif.go.jp/esg-stw/GPIF_ESGReport_FY2023_J_01_02.pdf

i)ESG寄与(緑)が滑らかに累積しすぎ

ii)Size(濃い青)+ESG 寄与(緑)がほぼ水平

iii)残差(赤)のみ増大

という不自然な点について思いの外反響が多かったため要因を考察する

ほんとかこれ。こんなに安定することある? https://t.co/jLlgmyuyl9

— アセ猫 (@gakky18) May 12, 2025

0 結論

本稿ではGPIFレポートに見られる上図表4の特徴、すなわち

「ESG累積寄与が滑らかに右肩上がり」

「ESG+Size寄与が水準一定」

「残差が時間とともに膨張」

という現象が、GPIFが使用した二段階OLS手法に内在する構造的欠陥により生じたものであることを示す。

結論から述べてしまうと、以下の三点が重層的に作用している。

残差化に伴う情報希薄化

ESGとSizeの相関が高く、ESGスコアからサイズ効果を除去した残差 (\xi_i ) は、元の情報量の約36%に過ぎない。ノイズ比率の高い不安定な指標となるため、「純粋なESGベータ」という仮定自体が脆弱である。ファクター収益へのサイズ成分の混入

仮にESGベータからサイズ効果を除けたとしても、ESGファクターリターンには大型株(Size)のパフォーマンス成分が不可避的に混入する。大型株優位の局面では、この成分が恒常的なプラス寄与となり、ESG寄与分は上昇、ESGとSizeの合計寄与(濃い青+緑バー)がほぼ水準一定となる。固定ベータによる欠落変数バイアス

銘柄ベータ(ESG,Size)を年2回のみ更新する設計により、期中の株価変動に追随できず、リスク・リターン構造のズレが残差に転嫁される。このため大型株サージのあった2023年以降、残差累積が顕著に拡大し累積リターンの約3分の1がモデルで説明できない状態となった。

以上の構造的欠陥により、図表4に見られるパターンは二段階OLSモデルの副産物にすぎず、

「ESGが毎月安定的にαを生んでいる」との解釈は支持されない。

1 GPIFの二段階OLSモデルの動機

ESG指数のパフォーマンスを要因分解する際、サイズ(時価総額)要因とESG要因が高い相関を持つという問題に直面する。

これは、ESGスコアの高い企業は概して時価総額も大きい傾向があることに由来し、従来のファクターモデルでこれらを同時に含めると多重共線性の問題が生じる。

(※多重共線性とは、説明変数(ファクター)同士の相関が強すぎるために回帰係数の推計が不安定・不可信になる現象)

GPIFの分析(下図)に於いても、ESG要因を含むモデルでESG要因が大きなプラス寄与を示した一方、サイズ要因を含む別のモデルではサイズ要因も大きなプラス寄与を示し、どちらが真の要因か判別しにくい状況であった。

これはまさに多重共線性によってESGとサイズの寄与を同時に正確に測定できなくなっていたことを意味する。

この課題に対応するため、「サイズとESGのエクスポージャーを分離してから回帰分析を行う二段階OLS手法」をGPIFは採用した。

2 二段階OLSアプローチの構造

GPIFレポートで言及している二段階OLS手法では

第1段階でESGとSizeの混同を分離

第2段階でファクターリターンへの寄与を推定

これにより、ESG寄与がサイズ要因に埋没する現象と多重共線性で係数が不安定化する現象を防ぐと主張している。

以下、この二段階の手順を示したのち問題点について述べる。

2.1 第1段階: ESG純粋エクスポージャーの算出

まず個別銘柄レベルで、ESGスコアからサイズ要因の影響を取り除き、純粋なESGエクスポージャーを算出する。

全銘柄

ここで

この残差

各銘柄の

これによってESGとSizeの情報を直交化し、重複を排除している。

次に、この純粋ESGエクスポージャー

指数(ポートフォリオ)とベンチマークの銘柄ウェイトをそれぞれ

と定義される。

これは「指数はベンチマークに比べてどれだけ純粋ESG要因に偏っているか」を示す量。

同様に、サイズ要因についても例えば

と計算できる。

実際、FTSE Blossom Japan指数は大型株ほど組入れ比率が高くなる構成上、ベンチマークに対してプラスのサイズ偏差(大型株オーバーウェイト)とプラスのESG偏差(ESGスコアの高い銘柄を選好)を持つ

2.2 第2段階: ESG,Sizeエクスポージャーを固定項とするオフセット回帰の構造

第1段階で求めたESGおよびSizeのエクスポージャー差

これにより、多重共線性を引き起こしたESG・Sizeの影響をあらかじめ分離し固定した上で、残りのファクターの寄与を推定できる。

超過リターンに対するファクターモデルを以下のように再構築する:

ここで

すなわち、ESGとSizeについては既に

2.3 ファクター寄与度の算出と累積寄与の評価

上記の手順により求められた各ファクターのエクスポージャー差

例えばESGファクターについて言えば、

この月次寄与

同時に、各ファクター寄与は時系列で累積和をとることで累積寄与が算出される。これが件の図表4である

3 内在する構造的欠陥

本節では図表 4 に観察される

(i) ESG 累積寄与が単調右肩上がりとなる現象

(ii)

(iii) 残差(赤バー)が急拡大する現象

を二段階 OLS に内在する構造的欠陥として位置づけ、以下に欠陥 ①–③ を整理する。

3.1 欠陥 ① 残差化に伴う情報希薄化

第1段階で採用される銘柄クロスセクション回帰は

であり先に述べた残差回帰(FWLの定理)により形式的妥当性は確保されるが、実データにおける ESG と Size の相関は

すなわち ESG スコア全体の 約64 % がサイズで説明され、残差信号は元変動の 約36 % に過ぎない。

結果として、残差

3.2 欠陥 ② ファクター収益へのサイズ成分の混入

銘柄 β を直交化しても、ESG ファクター収益は

と分解され,

ゆえに月次寄与は

ここで2022/12以降は大型株優位局面であり

さらに FTSE Blossom Japan Index は「親指数と同一の業種・サイズウエイトを保持する」という設計制約を持つ。

“A FTSE Blossom Japan index constituent will have the same investability weighting as applied in the underlying index”

“The ICB industry weight of each industry in the FTSE Blossom Japan Index is equal to the corresponding industry weight of the FTSE Japan All Cap Index.”

この2条件により、ESG ティルトで 大型・高ESG 株 を上乗せすると

同業種内で 大型・低ESG 株 のウエイトを削るリバランスが機械的に走る。

結果として、ポートフォリオ全体のサイズ

と相殺方向に動く。

ゆえに

となり、実際にはESGとサイズ寄与の合計変動幅が数 bp に縮小する。

結果として ESGとサイズ寄与(青+緑バー)は水平に見え、ESG 累積曲線だけが隠れサイズ寄与により滑らかに上昇する。

3.3 欠陥 ③ 固定 β が生む欠落変数バイアス

先のFTSEのGround Rulesでは「半期(6 月・12 月)レビュー」を規定していた。これを構成銘柄とアクティブ β が同時更新されると解釈すれば、

逆に言えばレビュー後の約 6 か月は

と凍結される。2023 Q1–Q3 に TOPIX Large70 が Small を +14 % 上回った際、真の Size β は上振れ

として残差に転嫁された結果、残差累積は 495 bp と超過リターンの 37 % に膨張。

β を高頻度で更新できない故、モデルは実際のリスク–リターン構造の約 1/3 を説明し損ねた。

コメント