金融庁が2023年2月24日に発表した「NISA・ジュニアNISA口座の利用状況調査」によると、2022年12月末時点の「つみたてNISA」の口座数(証券会社と銀行の合計)は725万3,236口座に増加。

資産形成への関心の高まりから、若年層を中心につみたてNISAを始める人が増えています。

しかし、どこの金融機関で始めようかを調べていくうちに、

「楽天証券やSBI証券に絞ったけど、どっちがおすすめ?」

「サービス内容の違いは?」

「両方使うことはできるの?」

と迷っている人もいるはずです。

そこで本記事では、楽天証券とSBI証券のつみたてNISAに焦点を絞り、投資初心者にもわかりやすく解説します。

最後まで読めば、自信を持ってつみたてNISAを始めることができます。

〈目次〉

2. つみたてNISAの口座選び…失敗しないためのポイント3つ

3. 楽天証券とSBI証券…つみたてNISAの主要項目の違い

4.【新NISA対策】おすすめの使い分け方と筆者の運用プラン

1. 楽天証券とSBI証券…つみたてNISAの比較一覧

つみたてNISA(積立NISA)は、金融庁主導で2018年から始まった、少額による「長期・積立・分散投資」を支援するための非課税制度です。

毎年40万円まで積み立てが可能で、最大20年間、合計800万円までの投資で得た利益と、投資信託から出る分配金(株式の配当金にあたるもの)が非課税になるのが特長です。

■つみたてNISAの変更点

2023年1月1日より、つみたてNISAは2023年1月1日時点で18歳以上の方であれば口座開設が可能になりました。以前は20歳以上が対象でしたが、2022年4月に成人年齢が引き上げられ、従来よりも早く資産形成に取り組むことができます。

また、2024年からの新しいNISAでは現行のつみたてNISAは「つみたて投資枠」として引き継がれ、現在の3倍の年間120万円(生涯投資枠は1,800万円)まで積立投資ができるようになります。さらに、非課税期間が無期限化されることから、開始時期に関係なく非課税の恩恵を受けながらの資産運用が可能になります。

つみたてNISAは1人1口座しか作れず、併用はできません。あとから変更することもできますが、手間がかかるので、どこの金融機関で始めるかは慎重に決める必要があります。

そこでおすすめなのが、ネット証券の2強といわれている楽天証券とSBI証券。

つみたてNISAに関して結論からお伝えすると、楽天証券とSBI証券のどちらかを選んでおけば、口座選びで失敗することはありません。

ただし、2023年6月買付分から楽天証券のクレカ積立のポイント進呈率がアップすることに伴い、2024年から新NISAで月5万円以上を積立買付するなら、ポイント還元においては楽天証券のほうがやや有利になります。

両社のつみたてNISAに関する主要な項目を比較表で見てみましょう。各項目のポイントは後ほど解説するので、ここでは概要をつかんでおけば大丈夫です。

■楽天証券とSBI証券…つみたてNISAの比較表

ご覧のように、楽天証券とSBI証券のつみたてNISAには、細かい部分で違いがあることがわかります。

\つみたてNISAの開設数No.1/

2. つみたてNISAの口座選び…失敗しないためのポイント3つ

楽天証券とSBI証券のつみたてNISA口座の違いを説明する前に、つみたてNISAの口座選びで失敗しないためのポイントを3つお伝えします。

- 商品ラインナップの数(銘柄数)

- 「ポイント付与」などの独自サービス

- 引落しに対応している銀行など

それぞれ解説します。

2.1. 商品ラインナップの数(銘柄数)

つみたてNISAで購入できる商品は、金融庁が指定した235本の投資信託とETF(上場投資信託)に限られます。しかし、つみたてNISAを扱っている金融機関は、そのなかから商品を絞り込んで提供します。そのため、商品ラインナップの数が多いほうが、自分に合った銘柄を選ぶことができます。

2.2.「ポイント」などの独自サービス

つみたてNISAの商品はどこの金融機関で買っても買付手数料は無料(=「ノーロード」)なので、手数料でどこの金融機関が有利かを決めることはできません。

そこで重要になるのが、「ポイント」などの金融機関による独自のサービス。

毎月の積立額の支払いは、証券口座からの振替や銀行口座からの引落しが一般的ですが、グループ会社のクレジットカードで決済できる金融機関もあります。その場合、決済金額に対してクレジットカードのポイントが付与されるので、実質的にポイント分だけお得に投資ができます。

また、保有している投資信託の残高に応じてポイントが毎月付与される金融機関もあり、時間の経過とともに着実にポイントを貯めることもできます。

貯まったポイントは、カードの利用代金に充てたり、ネットショッピングで利用できたり、株式や投資信託の購入代金に充てたり(=「ポイント投資」)できるので、物価が上がるなか節約にもつながり一石二鳥です。

2.3. 引落しに対応している銀行など

つみたてNISAの毎月の積立金額は、証券口座の預り金からの振替や銀行口座からの引落しが一般的です。

銀行口座からの引き落としの場合、メガバンクや主要なネット銀行であれば、大体のつみたてNISAを扱う金融機関で対応しています。

しかし、地方銀行や信用金庫には対応していない金融機関もあるので、自分が普段利用する銀行が対象になっているかを事前に確認することをおすすめします。

■補足

つみたてNISA口座を選ぶその他の項目に、「積立頻度」や「最低積立投資額」が挙げられることがあります。

積立頻度の選択肢は「毎月」「毎日」(SBI証券は「毎週」もあり)から選べる金融機関が多いですが、運用成績は売却時の価格によって左右されるうえ、積立頻度によって大差はないとされているので、あまり重視する必要はありません。

また、最低積立投資額は「100円」から始められるネット証券もありますが(「1,000円」が一般的)、毎月100円を買い続けても大きな金額にはならず、こちらもあまり重視する必要はありません。

\つみたてNISAの銘柄数トップ/

3. 楽天証券とSBI証券…つみたてNISAの主要項目の違い

それでは、楽天証券とSBI証券のつみたてNISAの主要な項目を比較していきましょう。

3.1. 取扱い銘柄数

まずは、楽天証券とSBI証券のつみたてNISAの取扱い銘柄数を比較します。

■楽天証券とSBI証券のつみたてNISAの銘柄数

取扱銘柄数は、両社ともつみたてNISAの全235銘柄の約85%をカバーしており、大きな差はありません。

違いは、SBI証券が楽天証券の主力商品「楽天・全米株式インデックス・ファンド」などの「楽天インデックス・シリーズ」を扱っているのに対して、楽天証券はSBI証券の主力商品「SBI・V・S&P500インデックス・ファンド」などのSBI・Vシリーズを扱っていない点です。

つまり、SBI証券のつみたてNISAであれば、SBI証券と楽天証券の両方の人気ファンドを選ぶことができます。

3.2.「ポイント」などの独自サービス

楽天証券とSBI証券のつみたてNISAで特色が出るのが、ポイント還元サービスです。

ポイントが貯まる「積立時」と「保有時」の2回のタイミングで比較します。

3.2.1. 積立時のポイント還元率はどちらも0.5%が基本だが…

結論からお伝えすると、楽天証券とSBI証券の「積立時」のポイント還元率は、年会費がかからない手段だとどちらも0.5%で同じです。

しかし、楽天証券にはクレジットカード決済以外にも「楽天キャッシュ」という決済手段があり、月5万円以上を積立買付するなら、ポイント還元においては楽天証券のほうがお得になります。

■決済手段による積立時のポイント還元率を比較

| 証券会社 | クレジットカード決済 | 電子マネー決済 | ||

|---|---|---|---|---|

|

0.5% |

0.75% (ゴールドカード) ※年会費:2,200円 |

1% (プレミアムカード) ※年会費:11,000円 |

0.5% (楽天キャッシュ) |

|

|

0.5% (一般カード) |

1% (ゴールドカード) |

5% (プラチナカード) |

なし | |

それぞれ解説します。

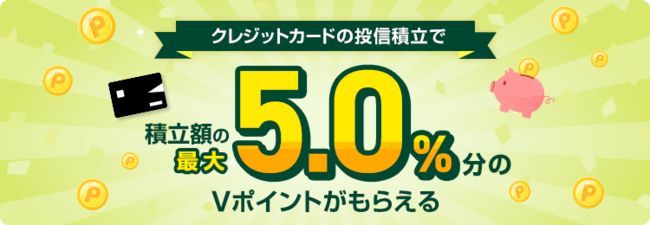

① 楽天証券は「楽天カード決済」で基本還元率0.5%(2023年6月買付分~)

楽天証券で楽天カードを使って投資信託の積立額を決済すると楽天ポイントが付与されますが、還元率はサービス開始当初の一律1%から2022年9月買付分には実質0.2%に改悪。しかし、2023年6月買付分からポイント進呈率がカードの種類によって0.5~1%に引き上げになり、再注目されています。

また、楽天証券には、楽天カードとは別に「楽天キャッシュ」という独自の決済手段があります。楽天カードから楽天キャッシュにチャージするときに楽天ポイントが0.5%還元され、チャージした楽天キャッシュで楽天証券で月5万円まで積立買付ができます。

楽天カード決済による投信積立の上限も月5万円までと決まっているので、楽天キャッシュによる積立買付と合わせると、月10万円までキャッシュレスで投信積立をすることができ、全額が楽天ポイント付与の対象になります。

そのため、2024年から始まる新NISAの「つみたて投資枠」で毎月10万円(年間120万円)を積立買付する場合は、次のように楽天カードと楽天キャッシュを併用することで、新NISAのつみたて投資枠の全額をポイント進呈の対象にできます。

クレジットカード以外で楽天キャッシュのようなポイントを貯めながら投信積立ができる決済手段があるのは今のところ楽天証券だけなので、非課税の恩恵を受けながらポイント還元を最大化したい人は、楽天証券は新NISAを始める最有力の口座になります。

\2024年からの新NISA口座にもおすすめ/

② SBI証券は「三井住友カードによるクレカ決済」で基本還元率0.5%

SBI証券でも月5万円までクレカ積立をすることができ、三井住友カードを使って投資信託の積立額を決済すると、カードの種類によって0.5~最大5%のVポイントが還元されます※。

※クレジットカードでの積立額の0.5%のVポイントが毎月貯まり、つみたて投資ポイントアッププラン対象カードなら積立額の最大5%のポイントが貯まります。Vポイント以外の独自ポイントが貯まるカードは、ポイント付与の対象となりません。

VポイントはSMBCグループが発行するポイントのことで、楽天ポイントより知名度は劣りますが、ポイント投資ができたり、カードの利用代金の支払いに充てられたり、Amazonギフトカードに交換できたり、使い道には困りません。

カードの種類による還元率や年会費は次の通り。

■SBI証券でクレカ積立ができる三井住友カードを比較

| ①三井住友 カード(NL) |

②三井住友カード ゴールド(NL) |

③三井住友カード プラチナプリファード |

|

|---|---|---|---|

| カード デザイン |

|||

| カードのランク | 一般カード | ゴールドカード | プラチナカード |

| クレカ積立の還元率 | 0.5% | 1% | 5% |

| カード本来の還元率 | 0.5% | 0.5% | 1% |

| カードの年会費 | 永年無料 | 5,500円(税込) ※年間100万円以上の利用 で翌年以降永年無料 |

33,000円(税込) |

| おすすめの人 | 主に初心者 | 年間100万円以上使う人 | 年間200万円以上使う人 |

| 申込対象 | 満18歳以上の方 (高校生は除く) |

満20歳以上で、本人に安定継続収入がある方 | |

| 公式サイト | 詳細を見る | 詳細を見る | 詳細を見る |

ゴールドカードやプラチナカードでクレカ積立をすればポイント還元率を最大5%までアップすることはできますが、年会費がかかるうえ、カードの審査に落ちる場合もあります。

また、ポイントを獲得しても年会費がそれ以上にかかったり、ゴールドカードの年会費を永年無料にするために無駄な買い物をしたりしたら意味がありません。

そのため、普段あまりカードを利用しない人や投資初心者は、年会費無料の一般カードでクレカ積立を始めることをおすすめします。

\クレカ積立でVポイントが貯まる/

3.2.2. 保有残高に応じて付与されるポイントはSBI証券が有利

投資信託の保有残高に応じて付与されるポイントは、SBI証券のほうが多く獲得できます。

① 楽天証券は付与されるルールが変更になって魅力が低下

楽天証券では、以前は投資信託の保有残高10万円ごとに楽天ポイントが毎月3~10ポイント付与されました。

しかし現在は、毎月末時点の投資信託の残高が初めて一定の金額に到達した場合のみ、所定の楽天ポイントが付与される仕組みに変更されました。これには、「積立残高を目標にしてほしい」という楽天証券側の意図があります。

■楽天証券の投信保有ポイントの仕組み

| 達成残高 | 付与されるpt |

|---|---|

|

月末残高が初めて10万円に到達 |

10ポイント |

|

月末残高が初めて30万円に到達 |

30ポイント |

|

月末残高が初めて50万円に到達 |

50ポイント |

|

月末残高が初めて100万円に到達 |

100ポイント |

|

月末残高が初めて200万円に到達 |

100ポイント |

|

月末残高が初めて300万円に到達 |

100ポイント |

|

月末残高が初めて400万円に到達 |

100ポイント |

|

月末残高が初めて500万円に到達 |

100ポイント |

|

月末残高が初めて1,000万円に到達 |

500ポイント |

|

月末残高が初めて1,500万円に到達 |

500ポイント |

|

月末残高が初めて2,000万円に到達 |

500ポイント |

| 通算 | 2,090ポイント |

ご覧のように、ポイント付与のタイミングは所定の残高に到達した一度だけで、残高が2,000万円になったとしても通算2,090ポイントしかもらえません。そのため、楽天証券では投信保有ポイントは期待しないほうがいいでしょう。

② SBI証券は投信保有ポイントの付与率が最も高い

SBI証券には、投資信託の月間の平均保有残高に応じて最大0.25%のポイントが貯まる「投信マイレージ」という仕組みがあります。ポイント付与率は銘柄によって異なりますが、同様のサービスを提供しているネット証券のなかで、SBI証券は投信保有ポイントの付与率が最も高いのが特長です。

個人投資家に人気の5本のファンドのポイント付与率(年率)を比べたのが次の表です(一覧は、SBI証券の公式サイト「投信マイレージサービスポイント付与率(年率)」で確認できます)。

■主要ネット証券の投信保有ポイントの比較

ご覧のように、SBI証券の投信保有のポイント付与率は3社のなかで最も高くなります。

また、SBI証券のクレカ積立では「Vポイント」しか選べませんが、投信マイレージなら「Tポイント」「Pontaポイント」「dポイント」「JALのマイル」「Vポイント」の5種類から選んで貯めることができます。

しかも、投信マイレージはつみたてNISAに限らず、通常の総合口座での投信保有残高も対象になるため、まとまったお金を投資信託で運用したい場合は、SBI証券ならお得にポイントが貯まっておすすめです。

\SBIグループ全体の口座数が1,000万を突破/

3.3. 引き落としに対応している銀行など

つみたてNISAの積立額は、銀行から引落しすることもできます。

メガバンクや主要ネット銀行にしか対応していない金融機関もあるなか、楽天証券とSBI証券なら、メガバンクやゆうちょ銀行、主要ネット銀行を含む約200の金融機関から引落口座を選ぶことができます。

具体的な金融機関は、以下のリンクよりご確認ください。

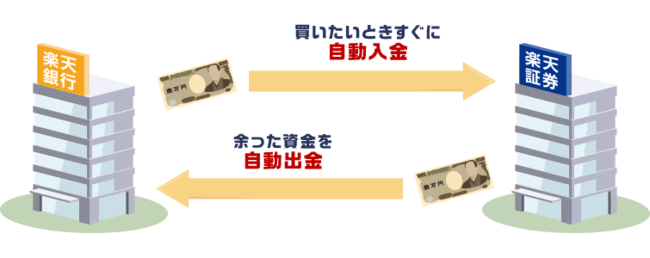

そのなかでも楽天証券とSBI証券の場合は、同じグループ内の銀行口座と連携することで、銀行の預金残高を株式や投資信託の買付代金に充てられたり、銀行の普通預金金利がアップしたり、様々なメリットを受けることができます。

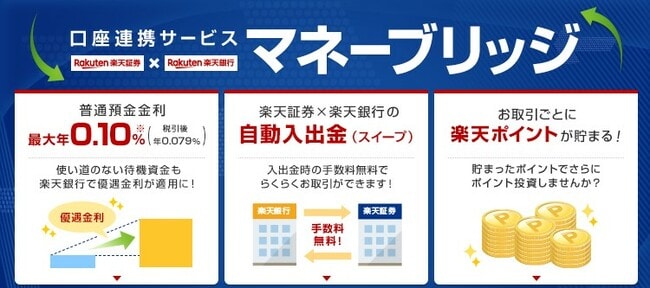

3.3.1. 楽天証券は楽天銀行と「マネーブリッジ」をすると普通預金金利が最大0.1%にアップ

楽天証券と楽天銀行の口座を連携して受けられるサービスのことを「マネーブリッジ」といい、次のようなメリットがあります。

■マネーブリッジの主なメリット

- 「自動入出金(スイープ)」で資金移動が簡単になる

- 「らくらく入出金」で24時間手動で入出金ができる

- メガバンクの約100倍の金利がつく

マネーブリッジの設定をすることで、楽天証券と楽天銀行での資金移動が簡単になり、取引がしやすくなります。

さらに、マネーブリッジを申し込むと、楽天銀行の普通預金金利が次のようにアップします。

- 普通預金残高が300万円以下の分:年利0.1%(税引前)

- 普通預金残高が300万円を超えた分:年利0.04%(税引前)

300万円以下の分には年利0.1%の金利がつき、これはメガバンクの100倍の水準。300万円を超えた分にも年利0.04%の金利がつきます。さらに、楽天証券で投資に回していない資金は楽天銀行に毎日自動出金されるので、待機資金を有効活用することができます。

\マネーブリッジで資金移動がスムーズに/

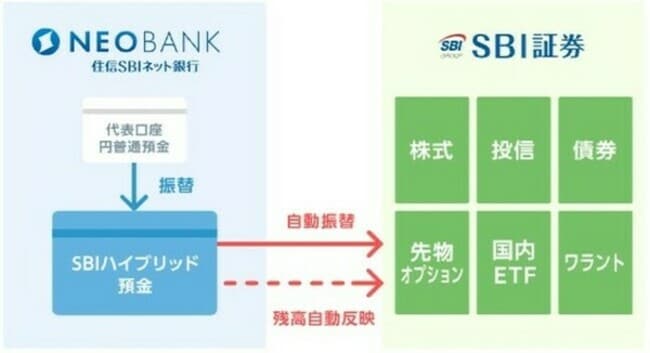

3.3.2. SBI証券は住信SBIネット銀行との「SBIハイブリッド預金」なら金利が0.01%にアップ

SBI証券の口座と連携した住信SBIネット銀行側の口座のことを「SBIハイブリッド預金」といい、次のようなメリットがあります。

■SBIハイブリッド預金の主なメリット

- 証券口座内に買付余力がなくても株式を購入できる

- 株式の売却代金をSBIハイブリッド預金に自動振替できる

- メガバンクの約10倍の金利がつく

楽天証券のマネーブリッジとは若干仕組みが異なりますが、SBI証券ではSBIハイブリッド預金を申し込むことで、証券口座と銀行口座の資金移動が楽になって取引しやすくなります。

さらにSBIハイブリッド預金を申し込むと、住信SBIネット銀行の普通預金金利が0.01%(税引前)にアップ。楽天銀行のマネーブリッジの金利0.1%(税引前)よりは低いですが、SBI証券で投資に回していない待機資金を有効活用できるので、積極的に利用しましょう。

\SBIハイブリッド預金で資金移動がスムーズに/

4.【新NISA対策】楽天証券とSBI証券…おすすめの使い分け方と筆者の運用プラン

ここまで、楽天証券とSBI証券のつみたてNISAを様々な観点から比較してきました。本章では、筆者が楽天証券とSBI証券をどのように使い分けて資産運用をしているかを紹介します。

2024年からの新NISAのヒントにもなるはずなので、参考にしてください。

4.1. 楽天証券とSBI証券の使い分け方のヒント

繰り返しになりますが、楽天証券では2023年6月買付分から楽天カードによるクレカ積立のポイント還元率がアップしました。そのため、年会費無料のカードで投信積立をする場合は、楽天証券もSBI証券もポイント還元率は0.5%で同じになります。

差がつくのは、月5万円以上を投信積立する場合。

楽天証券には楽天キャッシュがあるので、楽天カード決済と併用することで、月10万円まではポイント還元の恩恵を受けながらキャッシュレスで投信積立ができます。SBI証券でも証券口座の預り金からの振替などで月5万円以上を積立買付することもできますが、その場合はポイントが付きません。

ただし、SBI証券には投信保有ポイントがあるので、積立時と保有時を合計するとどちらのほうがより多くのポイントを獲得できるかを一概に比較することができません。それに加えて、ポイント還元率は変更になることもあるので、1ポイントでも多く獲得することに注力するのは得策ではありません。

そこで、たとえば次のような項目をヒントにして、2024年から始まる新NISAに備えておくことをおすすめします。

- 普段から貯めているポイントが貯まるかどうか

- サイトの使いやすさ

- iDeCoや通常の株式取引と同じにするかどうか

具体的には、楽天市場でよくネットショッピングをして楽天ポイントを貯めている人であれば楽天証券、VポイントやTポイント、Pontaポイント、dポイント、JALのマイルを貯めている人であればSBI証券がおすすめです。

また、楽天証券の取引画面は使いやすいと評判で、サイトの使い勝手を重視する人には楽天証券のほうがいいかもしれません。楽天証券であれば、1つのログインIDで証券口座とiDeCo口座の残高を一元で管理することもできます。

もしくは、すでにiDeCoをSBI証券で運用している場合は、つみたてNISAもSBI証券で始めて“資産運用の口座”としてまとめるてもいいかもしれません。

最終的には、自分好みで使いやすいほうを選べば、愛着も湧いて長く運用を続けることができます。

4.2. 筆者の楽天証券とSBI証券での運用プラン

以上を踏まえて、筆者がつみたてNISAとiDeCoをどこの金融機関で運用しているかを紹介します。ただし、これが正解というわけではないので、迷っている方がいれば参考にしてください。

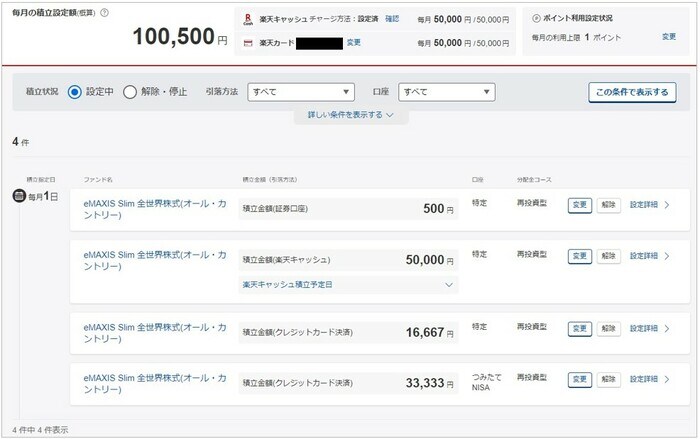

■筆者の運用プラン

【楽天証券】

- 月33,333円…つみたてNISA口座(楽天カード決済)

- 月16,667円…総合口座(楽天カード決済)

- 月50,000円…総合口座(楽天キャッシュ決済)

- 月500pt…総合口座(楽天ポイント投資)

【SBI証券】

- 毎月23,000円…iDeCo口座(セレクトプラン)

筆者は、楽天市場で定期的に食料品やコンタクトレンズを買ったり、楽天モバイルを使ったり、楽天ふるさと納税を利用したりして楽天経済圏で楽天ポイントを貯めることが好きなので、楽天証券でも楽天カード(一般カード)を使ってつみたてNISAで毎月33,333円を買付しています(2023年6月買付分より楽天キャッシュ決済から変更)。

また、クレカ積立の上限までの残り16,667円をカード決済し、楽天キャッシュでも同じ銘柄を月50,000円を積立買付しています。

筆者の楽天証券での積立設定

なお、2024年からの新NISAでは「つみたて投資枠」で月10万円(楽天カード決済で5万円+楽天キャッシュ決済で5万円)を積立買付する予定で、年間で120万円、15年間で生涯投資枠の1,800万円までポイントを貯めながら投信積立をすることを目標にしています。

一方、iDeCoはSBI証券のセレクトプランで毎月23,000円を拠出しています。

筆者のiDeCo資産状況

なぜiDeCoはSBI証券で運用しているかというと、低コストで人気の「eMAXIS Slim(イーマクシス スリム)」シリーズをはじめとした低コストのイデックスファンドが揃っているからです。

iDeCoはどこの金融機関でもポイントが貯まらないので、信託報酬(投資信託の運用や管理にかかるコスト)が低い銘柄を多く取り扱っているかどうかが口座選びの決め手になります。

\iDeCoの口座数No.1/

・資産運用シミュレーション…「2,000万円」を貯めるには?

ちなみに次のグラフは、金融庁の資産運用シミュレーションツールを使って、毎月56,000円(つみたてNISAで33,000円+イデコで23,000円)を20年間積み立てて利回り5%で運用したときのパフォーマンスです。

ご覧のように、元本1,344万円に対して20年間で積み立てた運用益は957.8万円となり、資産は約2,300万円に増えることになります。

必ず同じ結果になるわけではありませんが、毎月5万円くらいを積立投資に回して利回り5%で運用できれば、20年間で老後2,000万円問題で必要とされる金額を貯められることがわかります。

ひとつの目安にしてください。

5. つみたてNISA口座を移換(乗り換え)するときの注意点と変更方法

つみたてNISAで資産運用を始めている方のなかには、「SBI証券に乗り換えたい」「楽天証券に乗り換えたい」と思った方もいるかもしれません。

ここでは、つみたてNISA口座を他社に移換するときの注意点と変更方法について解説します。

5.1. つみたてNISA口座を移換するときに注意点

つみたてNISA口座を他社に乗り換える場合は、次の点に注意しましょう。

- その年の非課税投資枠を少しでも使っている場合は、変更は来年から

- 10月1日以降に変更手続きをする場合は、変更は来年から

- 変更前の金融機関のつみたてNISAの残高は移換できない

ご覧のように、つみたてNISA口座を変更する場合は様々な制約があり、簡単には移換できません。そのため、乗り換えるか否かは慎重に判断しましょう。

5.2. つみたてNISA口座を変更する流れ

つみたてNISA口座を移換する場合の一般的な流れは、以下のとおりです。

- つみたてNISA口座を開設している金融機関から「勘定廃止通知書」または「非課税口座廃止通知書」を取り寄せる

- 移換先の金融機関から「NISA口座の申込書類」を取り寄せる

- 1.と2.の書類に「本人確認書類」と「マイナンバーを確認できる個人番号記載書類」を同封して移換先に郵送

- 移換先と税務署の審査結果を待つ

- 約1~2ヵ月で移換完了

つみたてNISA口座の変更には税務署が絡んでくるので、移換完了まで1~2ヵ月程度かかります。いつから運用を始めると決めている場合は、余裕を持って手続きをすることをおすすめします。

6. よくある質問

最後に、楽天証券とSBI証券のつみたてNISAに関するよくある質問に5つ回答します。本文と重複する内容もありますが、復習のためにお役立てください。

Q1. 楽天証券とSBI証券のつみたてNISAは両方同時に使えますか?

つみたてNISAは1人1口座しか開設できず、両社のつみたてNISA口座を同時に持つことはできません。ただし、通常の証券総合口座であれば、両方持つことも可能です。

Q2. 楽天証券とSBI証券のつみたてNISAは、使いやすさはどちらのほうが優れていますか?

両社はつみたてNISAでもサービスを競い合っており、一概にどちらのほうが圧倒的に優れているということはありません。最終的には、貯めているポイントが還元されるかどうかなどの付加価値を含めた、好みの問題になります。

Q3. 楽天証券とSBI証券のつみたてNISAの手数料を教えてください。

つみたてNISA制度の買付手数料は無料で、もちろん楽天証券とSBI証券も無料です。そのため、手数料で差がつくのは、選ぶファンドの信託報酬(投資信託の運用や管理にかかる手数料)の違いになります。

Q4. SBI証券で楽天カードを使ってクレジットカード払いはできますか?

SBI証券でクレカ積立ができるのは、三井住友カードと東急カード、アプラスカード、タカシマヤカード、大丸松坂屋カード、UCSマークのついたクレジットカードで、楽天カードは使えません。

Q5. 楽天証券とSBI証券で「つみたてNISA」と「iDeCo」を使い分けることはできますか?

できます。つみたてNISAとiDeCoは別の制度なので、必ずしも金融機関を同じにする必要はありません。

7. まとめ

この記事では、楽天証券とSBI証券のつみたてNISAに焦点を絞り、両社の違いを比較しました。冒頭で紹介した比較表を改めて載せておきますので、復習用にお役立てください。

■楽天証券とSBI証券…つみたてNISAの比較表

結論を言うと、楽天証券もSBI証券のつみたてNISAはどちらも優秀です。ただし、2024年からの新NISAで月5万円以上を投信積立をしてポイント還元を最大化したい場合は、楽天証券のほうがおすすめです。

ただし、ポイントはあくまでも“おまけ”で、還元率は変更されることもあります。このことを理解して、自分に合った証券会社はどちらかを総合的に判断して口座を開設し、資産形成の一歩を踏み出しましょう。