ソーシャルレンディングは危険でおすすめしない?大損・失敗しないコツやおすすめランキングを紹介

・ソーシャルレンディングって危ないの?おすすめできない?

・ソーシャルレンディングの注意点を知りたい!

このようなお悩みを解決します。

この記事の結論

- ソーシャルレンディングは元本割れの可能性があり危ない側面もある

- 少額からほったらかしで投資できるなどのメリットもある

- 投資するなら実績のあるソーシャルレンディングを使って上手に資産形成しよう

ソーシャルレンディングについて調べてみると、「危ない」「おすすめしない」などの情報を見つけた方も多いでしょう。

たしかにソーシャルレンディングには危険なところもありますが、投資家側が十分に検討すればリスクは限りなく減らせます。

また、ソーシャルレンディングに限らずどの種類の投資でもリスクはつきものです。

株式投資には値下がりリスクがあるし、預金にもインフレリスクがあるもんね!

ソーシャルレンディングで損をしないためには、注意点などを把握し、対応する必要があります。

この記事では、ソーシャルレンディングのデメリットや注意点、失敗を回避する方法を紹介します。

この記事を読めば、あなたがソーシャルレンディングをやめるべきか、やっても良いのか分かるワン!

ソーシャルレンディングとは?【融資型クラウドファンディング】

ソーシャルレンディングって耳馴染みがないけど、どんな手法なの?

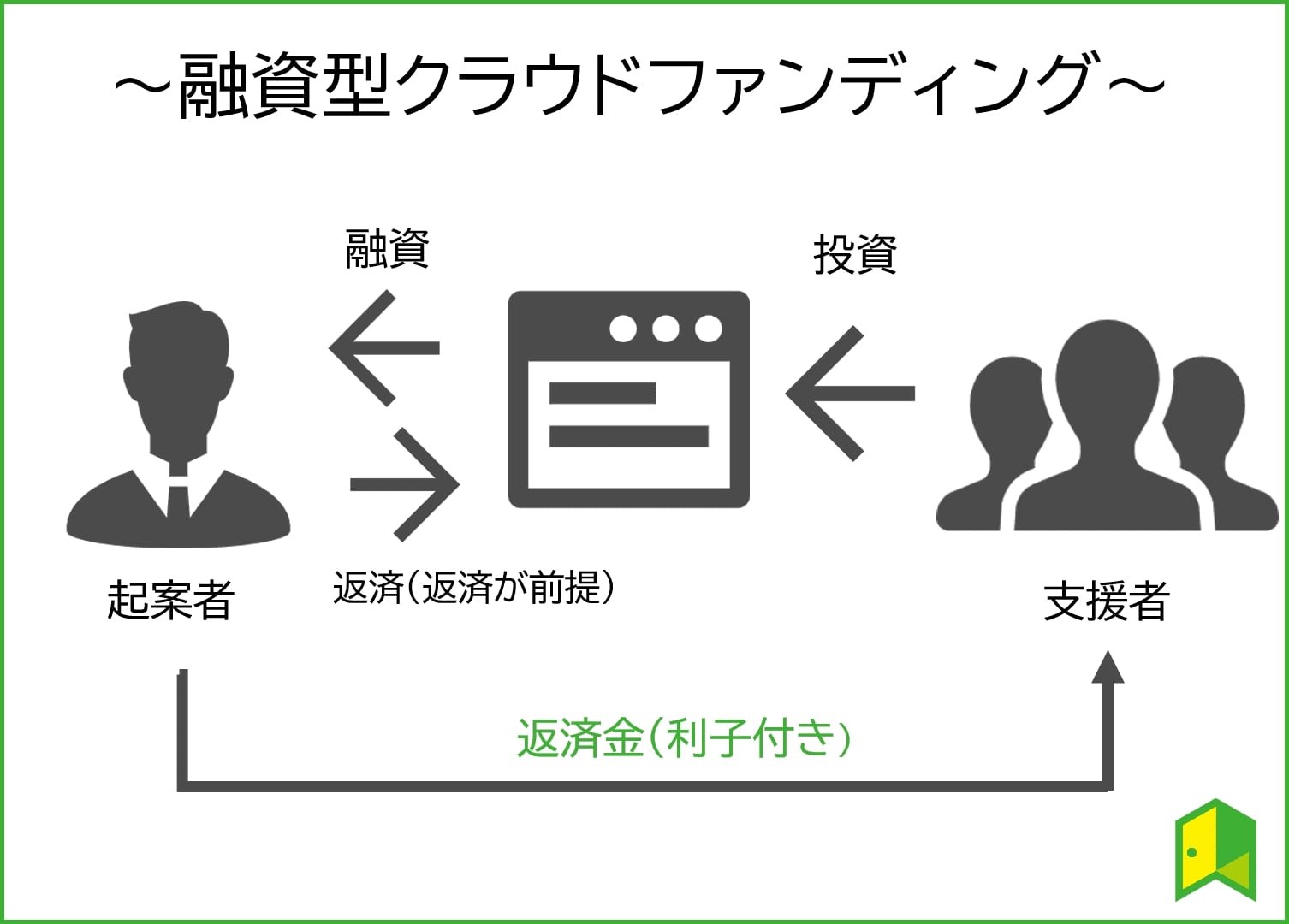

ソーシャルレンディングはクラウドファンディングの種類の1つで、融資型クラウドファンディングとも言われます。

その仕組みは、不特定多数の投資家から資金を集めて、最低成立金額に達した場合に企業に融資を行うというもの。

最低成立金額はファンドによって異なるワン!

基本的に募集時に想定金利が決められていて、投資家は金利を利益として受け取ります。

「融資」だから、企業が返済できない(貸し倒れ)リスクもある点には注意ね!

ソーシャルレンディングについて詳しくは、「おすすめのソーシャルレンディング(融資型クラウドファンディング)を比較!利回りや実績を調査」の記事でも解説しています。

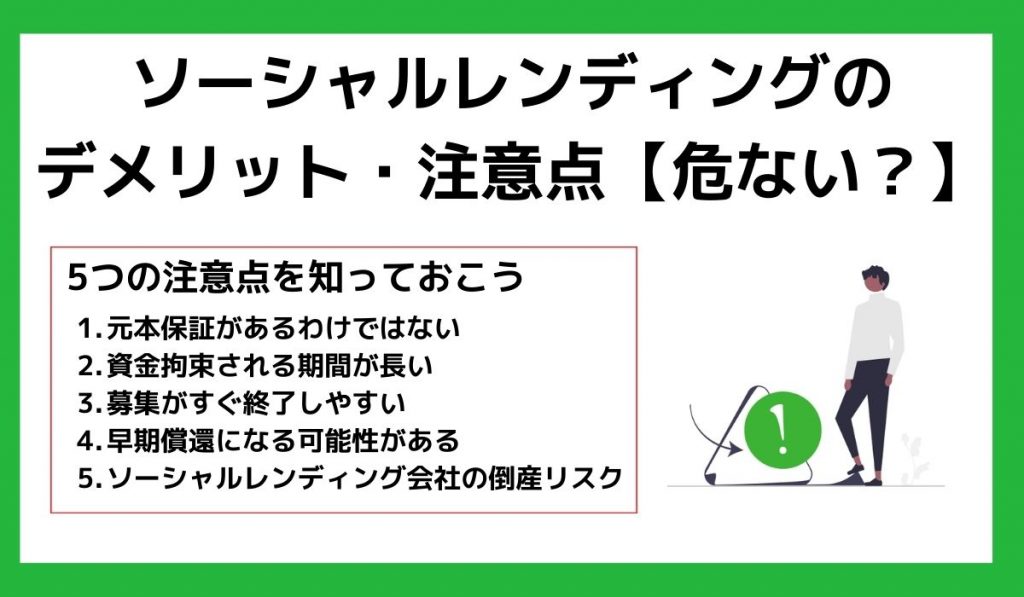

ソーシャルレンディングのデメリット・注意点【危ない?】

ソーシャルレンディングのデメリットってなんだろう?

ソーシャルレンディングを利用するデメリットとしては、下記の5つがあります。

それぞれ詳しく見ていきましょう。

①元本保証があるわけではない

ソーシャルレンディングでは保証や担保なしの案件もあります。

保証や担保がなければ、貸し倒れが起きてしまった場合に投資した一定の元本を回収できません。

資産運用は自己責任であり、もし損失が出たとしても補償はもらえません。

元本保証があるわけでない点に注意が必要だワン!

とはいっても、複数案件に分散してリスクを低減するなどの対策は可能です。

②資金拘束される期間が長い

ソーシャルレンディングの運用期間は、短くても3ヶ月、長いと2年ほどになる案件もあります。

一方で株式投資や投資信託では、投資家が売りたいと思えば数日で現金化できるでしょう。

また、ソーシャルレンディングでは基本的に運用期間中の解約はできないため、資金拘束される期間が長いのです。

あくまで投資は余剰資金が行うことが大切だね!

③募集がすぐ終了しやすい

案件数は増えているものの、応募者数の殺到によって募集がすぐ終了してしまうのもデメリットの1つです。

特に人気の案件だとすぐに募集が終了し、応募数が限られているため、早めに準備をしておかなければなりません。

それだけ人気ってことなんだね!

クリック合戦に負けないよう、早めに準備しておかないと…!

各サービスのWebサイトではあらかじめ案件の開始日時が掲載されているので、公式サイトを随時チェックして応募に備えましょう。

④早期償還になる可能性がある

早期償還とは予定された満期日よりも貸付資金の返済が早く行われることを指します。

ソーシャルレンディングには早期償還になると、早く返済してもらえ貸し倒れのリスクを下げられる可能性もあります。

これだけ見ると、早期償還って良いことだよね!

リスクが減ることは良いことですが、想定していた配当金よりも少なくなったり、新たに投資先を検討する必要があったりするデメリットもあります。

良い投資先ほど早期償還になるから難しいところだワン!

⑤ソーシャルレンディング会社の倒産リスクもある

ソーシャルレンディング業界は株式投資などと比較して歴史が浅く、法整備においてもまだまだ進化過程なのが現状。

これまでに不正な運営により、金融庁から業務停止命令や登録取消などの行政処分を受けたソーシャルレンディング業者もあります。

まだまだ未成熟で危険なんだね…

とはいうものの、ここ数年では上場企業グループによる参入もあり、トラブルは減少傾向です。

本記事ではソーシャルレンディングの中でも、実績があり安心して使える事業者を紹介したので、ぜひご覧ください。

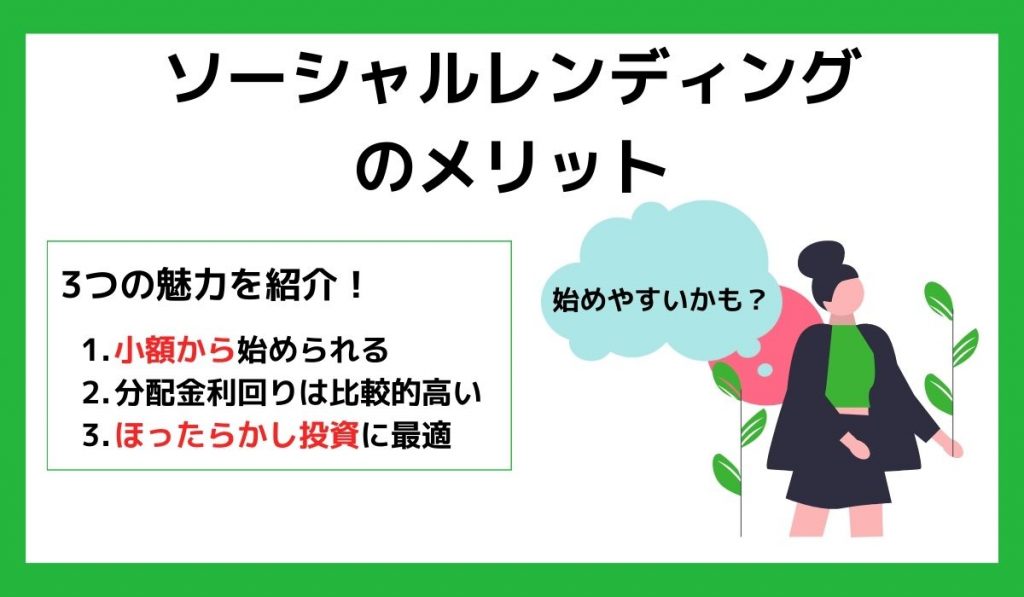

ソーシャルレンディングのメリット3選

じゃあソーシャルレンディングの良い部分って…?

ソーシャルレンディングのメリットは、以下の3つがあります。

順に確認していきましょう。

①少額から始められる

クラウドファンディングは少額から支援可能であり、支援者は気軽に始める事ができます。

サービスによって異なりますが、1万円ほどで投資を始められるケースが多いです。

また、「Funds」のように最小1円から投資できるものもあるため、各サービスの特徴を把握した上で、あなたにあったサービスを選んでみましょう。

自分の投資額にあったサービスを選ぶことが大切ね!

②分配金利回りは比較的高い

ソーシャルレンディングは他の金融商品と比較し、利回りが高めという特徴があります。

例えば、2023年1月時点の預金金利や株式投資の平均利回りを見てみると以下のようになります。

- 三菱UFJ銀行の普通預金金利:年0.0010%

- 株式平均利回り:2.63%(プライム市場の平均予想配当利回り)

それに対して、ソーシャルレンディングの平均分配金利回りは5~6%程度です。

比較的利回りが高いため、利益を狙いやすいのは嬉しいですね。

③ほったらかし投資に最適

ソーシャルレンディングは価格変動がないため、ほったらかし投資が可能なサービスです。

ほったらかし投資とはその名の通り、ほぼ放置状態でも資産を増やせるような投資手法のことを指し、FX取引のように1日中チャートを確認したり、随時売買したりする必要がありません。

FXはずっとチャート画面を見ているイメージがある…

1度投資してしまえば、ファンドの運用が終了するまでほったらかしにできるので、忙しい方でも無理なく資産運用が行えるでしょう。

投資をしたくても本業や家事が忙しかったために、これまで始める一歩を踏み出せなかった方にもおすすめです。

ほったらかしにできるなら、会社員でも投資しやすそう!

超低金利が続いている今の日本では、預金よりもほったらかし投資の方がお金を増やせる可能性がありますね。

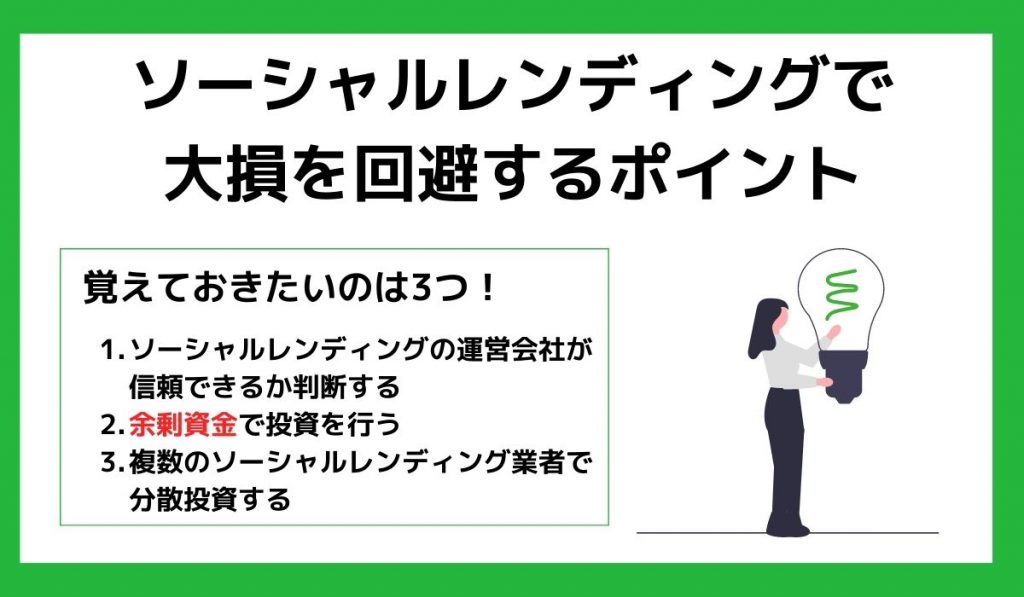

ソーシャルレンディング投資で大損を回避するポイント3選

ソーシャルレンディングで大損を避けるために、知っておくべきことは?

ソーシャルレンディング投資での失敗を避けるポイントとして挙げられるのが、以下の3点です。

以下で詳しく解説します。

①ソーシャルレンディングの運営会社が信頼できるか判断する

まずはソーシャルレンディングの運営会社が信頼できるのか、判断しましょう。

どうやって判断したらいいの?

ソーシャルレンディングの案件数が豊富だったり、運用歴が長かったりする会社は比較的信頼できるでしょう。

また、上場している会社も安心です。

というのも、上場するためには適正に事業が行われているのかや、今後利益が見込めるのかなどの審査が行われるためです。

100%安心できる保証はないけど、一定の安心材料にはなるワン!

たとえば「Funds」の貸付先は、財務状況などを踏まえて厳しい審査をクリアした上場企業の案件が多いこともメリットです。

上場企業は「財務状況を開示する義務」によって透明性が高いため、財務状況を確認しつつ客観的な投資判断を下せるでしょう。

Fundsに参加している有名な上場企業例としては、以下の通りです。

- アイフル(8515)

- メルカリ(4385)

- 日本スキー場開発(6040)

- イートアンドホールディングス(2882)

→大阪王将などを運営する企業

サービスを開始した2019年1月から2023年1月現在までに133のファンドの運用が終了し、正常償還率は100%です。

今後も絶対大丈夫とは言えないけど、比較的信頼できそうね!

また、「AGクラウドファンディング」は100%アイフルの子会社が運営しています。

アイフルは東証プライムにも上場しており、企業の実績や信頼感は申し分ないね!

アイフルには50年以上にわたる貸金業の実績があります。

AGクラウドファンディングはその豊富なノウハウを活かして運営されているため、安心して投資できますね。

ファンドの中には、アイフルへの貸付やアイフルが共同出資するものもあるので、貸し倒れのリスクを軽減できるという点も嬉しいですね。

②余剰資金で投資を行う

ソーシャルレンディングは少額から始められますが、 現状の生活がかつかつで、投資に回せる余裕がない人はまずは貯蓄から始めましょう。

資産運用にはリスクがつきものです。

ソーシャルレンディングとはいえど損をする可能性は0ではないワン!

投資は余剰資金で始めることが大切です。

ソーシャルレンディングはすぐに現金化することは難しく、緊急時用の資金には向いていません。

ソーシャルレンディングは1年程度の運用期間が必要だもんね!

日々の生活費だけで家計が苦しい人は、まずは家計の見直しを行ってみましょう。

生活の満足度を下げずに節約できる項目はいくつもありますよ。

③複数のソーシャルレンディング業者で分散投資する

投資を行ううえで大切なのは、分散投資をすることです。

株式投資のときでも一緒だね!

1万円などの比較的少額から投資できるソーシャルレンディングですが、まとまった資産での運用を検討している方もいるでしょう。

その場合、1社のソーシャルレンディングの案件に全額を投資するのはリスクが大きいです。

複数のソーシャルレンディング会社の複数案件に分散投資しましょう。

おすすめのソーシャルレンディングランキング7選

ここではソーシャルレーティングでおすすめのファンドを7つご紹介します。

以下で詳しく解説します。

①Funds:1円から上場企業に投資

| サービス名 | Funds |

| 運営会社 | ファンズ株式会社 |

| サービス開始 | 2019年 |

| 正常償還率 | 100% |

| 累計募集金額 | 約272億円 |

| 平均予定利回り | 約1.0~3.0% |

| 公式サイト | https://funds.jp/ |

Fundsは1円から投資できるため、初心者でも始めやすいのが特徴です。

また、上場企業参加数が業界No.1なのでリスクを抑えた運用も期待出来ます。

Fundsでは、上場企業または監査法人の監査などを経た企業のみが参加することができ、全てに対し社内の元バンカー、公認会計士、元株式アナリストなどで構成された審査部門が審査を実施しています。

ファンドの中には「Funds優待」と言う、株主優待のようなものもあるんだよ!

以下では、Fundsの評判(クチコミ)を見てみましょう。

Fundsの評判を見る(クリックで開きます)

評判を見ると、1円から1円単位で始められる点や貸し倒れがない点から、分散投資として利用している方もいるようです。

「まずはソーシャルレンディングサービスを少額で始めてみたい」という方は、Fundsで無料口座開設から始めましょう。

②AGクラウドファンディング:実績豊富なアイフルに貸付

| サービス名 | AGクラウドファンディング |

| 運営会社 | AGクラウドファンディング株式会社 |

| サービス開始 | 2021年 |

| 正常償還率 | 100% |

| 累計募集金額 | 約45億円 |

| 平均予定利回り | 約1.0~6.0% |

| 公式サイト | https://ag-crowdfunding.co.jp/ |

AGクラウドファンディングは上場企業「アイフル」の子会社が運営するクラウドファンディングサービスです。

アイフルはCMでもよく見る有名な会社だよね!

AGクラウドファンディングでは、以下2つのタイプのファンドがある点が特徴的です。

アイフルファンドでは、投資家はAGファンディング株式会社に対して出資し、AGファンディングはアイフル株式会社に貸付けを行います。

そのため、間接的にアイフルグループへ貸付ができるファンドとなっているのです。

プライム上場のアイフルのグループ会社だから安全性が高いってことだね!

不動産担保ローンファンドでは、事業資金を必要とする企業に対して不動産を担保とした貸付を行います。

アイフルファンドと比べるとリスクは高くなりますが、万が一貸倒や遅延が発生した場合は担保である不動産を処分し回収できるという特徴があります。

アイフルファンドと不動産担保ローンファンドでは利回りが異なるから、自分に合うファンドを選べるんだワン!

AGクラウドファンディングでは、会員登録・口座維持・投資の手数料はすべて0円で、会員登録は最短当日で完了します。

③OwnersBook :国内初不動産特化型クラファン

| サービス名 | OwnersBook(オーナーズブック) |

| 運営会社 | ロードスターインベストメンツ株式会社 |

| 貸付・債権管理等 | ロードスターファンディング株式会社 |

| サービス開始 | 2014年 |

| 正常償還率 | 99.6%(1件返済遅延のため) |

| 累計投資金額 | 約400億円 |

| 平均予定利回り | 約3.0~5.0% |

| 公式サイト | https://www.ownersbook.jp/ |

オーナーズブックは、2014年にスタートした国内初の不動産に特化しているクラウドファンディングです。

今や、不動産を対象にした様々なクラウドファンディングが存在していますが、オーナーズブックはその本家です。

来年で10周年を迎えるオーナーズブックは、リーマンショックも経験した不動産のプロたちによって、厳選された案件が提供されています。

他にも、不動産鑑定士などの不動産関連資格取得者らが在籍しており、信頼性が高いことが特徴です。

東証プライム上場企業の100%子会社が運営していることも、高い信頼性につながっているね!

募集形式は「先着」と「抽選」に加えて、「株主優待(先行申込)」が設定されている案件もあります。

親会社であるロードスターキャピタルを保有しており以下の条件にどちらかに当てはまる場合、「株主優待用投資枠」を受け取り、先行申込が可能になります。

- 直近の優待基準日(6月30日及び12月31日)及びその前の優待基準日において、連続で保有株式数1,000株以上として株主名簿に記載または記録された方

- 直近の優待基準日において、2021年1月1日以降で初めて保有株式数1,000株以上として株主名簿に記載または記録された方

\株式優待が使える/

④COMMOSUS:ファンドの多様性が魅力

| サービス名 | COMMOSUS(コモサス) |

| 運営会社 | 株式会社コモサス |

| サービス開始 | 2019年 |

| 融資元本回収率 | 0件※ |

| 累計応募金額 | 約36億円 |

| 実績平均利回り | 3.0~7.0% |

| 公式サイト | https://commosus.jp/ |

COMMOSUSは元々「CAMPFIRE Owners」というサービスで、2022年12月1日にサービス名称を変更しました。

2022年8月にCAMPFIREグループからマネジメントバイアウト(MBO)を完了し、現在は株式会社TRIADと資本業務提携をしています。

COMMOSUSは最低1万円から投資ができ、利回りが比較的高くなっています。

投資対象は国内不動産や金融事業などのファンドが多いですが、海外農業支援や社会貢献事業など多様なファンドを掲載しています。

借り手の思いや具体的な事業計画について、インタビュー等を通して発信していて、借り手のことを知った上で投資ができます。

社会貢献もしつつ資産形成をしたい人にもぴったりだね!

\事業応援しながら投資ができる/

⑤Bankers:経営陣が信頼できる

| サービス名 | Bankers(バンカーズ) |

| 運営会社 | 株式会社バンカーズ |

| 累計ファンド数 | 94件 |

| 累計募集金額 | 約115億円 |

| 想定利回り | 約1.8~6.0% |

| 公式サイト | https://www.bankers.co.jp/ |

Bankersは2020年12月にサービスを開始した新しい融資型クラウドファンディングサービスです。

注目すべきはその経営陣、株主です。

親会社の株式会社バンカーズ・ホールディングの代表取締役会長は、元三菱東京UFJ銀行の代表取締役も務めていた長田忠千代氏です。

また、株主にはインキュベイトファンドやCA Startups(サイバーエージェント)、ミンカブなど名だたる企業が名を連ねています。

経営陣や株主を見る限り、信頼できる企業だと判断できるワン!

まだ新しいサービスですが、開始から2年で37億円以上の実績がある点や、商業手形割引など独自のスキームで利回りの最大化も図っている点は評価できますね。

また、Bankersでは「セイムボート出資」と言って、バンカーズ親会社も投資家と一緒に出資することでリスクを共有する仕組みも整えられています。

穴場なサービスに早めに登録しておきたい方や、経営陣を重視したい方はBankersで無料会員登録がおススメです。

\最新ファンドをチェックする/

Bankersなら小額から厳選された不動産などに投資できます!

⑥Funvest:大和証券グループ

| サービス名 | Funvest |

| 運営会社 | Fintertech株式会社 |

| 累計ファンド数 | 25件 |

| 累計応募金額 | 約12億円 |

| 想定利回り | 約3.0% |

| 公式サイト | https://ftt-funvest.jp/ |

Funvestは大和証券グループとクレディセゾングループの金融・不動産のプロが集結して、案件発掘からファンド運営まで提供してくれるサービスです。

まだ実績は少ないですが、大手金融企業のグループ会社が運営している点は安心できますね。

また、ファンド一覧を見てみると、「モンゴル支援サステナブルファンド」や「ハウスくん収益不動産ファンド」などユニークなファンドが多くあります。

投資をすると「モンゴル産の品」「楽天イーグルスグッズ」「Amazonギフト券」などプレゼントされるファンドもあるよ!

しかも今なら「ウェルカムキャンペーン」として、新規会員登録でAmazonギフト券1,000円分、初投資でさらに1,500円分がもらえます。

\Amzonギフト券がもらえる/

「ウェルカムキャンペーン」として、新規会員登録でAmazonギフト券1,000円分、初投資でさらに1,500円分がもらえるキャンペーンを実施中!

⑦クラウドバンク

| サービス名 | クラウドバンク |

| 運営会社 | 日本クラウド証券株式会社 |

| サービス開始 | 2013年 |

| 融資元本回収率 | 100% |

| 累計応募金額 | 約1,800億円 |

| 実績平均利回り | 6.80% |

| 公式サイト | https://crowdbank.jp/ |

クラウドバンクは、圧倒的な実績が最大の特徴であり、ファンドの累計公開数は4,000件以上、業界・事業内容も幅広く揃えています。

また、各融資先に担保を設定しているので、債務不履行となった場合でも担保を現金化して投資家へ返済できます。

比較的安心して投資できるね!

今までの融資元本回収率も100%なので、安心して投資をすることが出来ますね。

実績は将来の保証にはならないけど、安心材料の一つではあるワン!

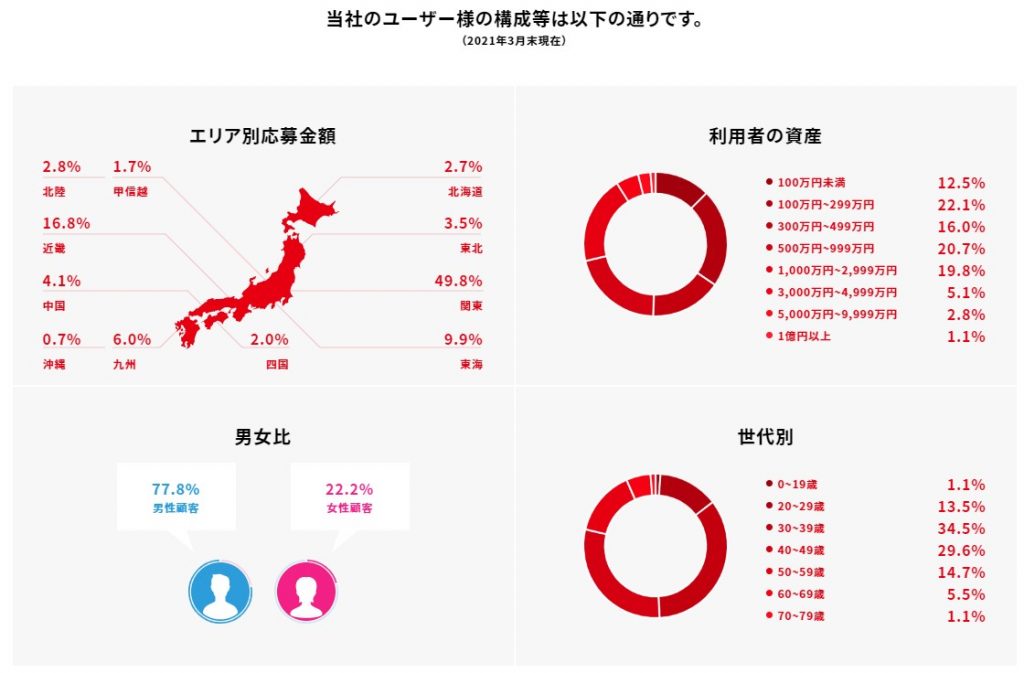

ホームページでサービス体制やエリア別の応募金額なども詳細に開示されている点も評価できます。

以下では、クラウドバンクの評判(クチコミ)を見てみましょう。

クラウドバンクの評判を見る(クリックで開きます)

クチコミを見てみると、スムーズに申し込みができる点や貸し倒れがない点などが評価されているようです。

実績が豊富なサービスでソーシャルレンディングを始めてみたい方は、クラウドバンクで投資を始めてみましょう。

\人気No.1のソーシャルレンディング/

ソーシャルレンディングは危ない?に関するよくある質問

ソーシャルレンディングについてまだわからないことがある…

ここからは、ソーシャルレンディングに関するよくある質問を見ていきましょう。

以下で詳しく解説します。

①ソーシャルレンディングは危ないって本当?

たしかに、ソーシャルレンディングには危ない点もあります。

- 資金拘束される期間が長い

- 元本割れのリスクがある

- 早期償還になる可能性もある

こうやって見ると危険性もあるね…

とはいえ、少額投資ができほったらかし投資ができるなどメリットは大きいです。

これから投資を始める方であれば、ソーシャルレンディングも一つの候補としておすすめします。

②ソーシャルレンディングをおすすめしない人の特徴は?

ソーシャルレンディングをおすすめしない人の特徴は、以下の通りです。

- 余剰資金がない人

- 元本割れのリスクが怖い人

とはいえ、どの投資をするのでもリスクはつきものです。

株式投資には値下がりリスクが、預金にもインフレリスクがあるワン!

なので、ソーシャルレンディングだけ特別リスクがあるわけではありません。

【まとめ】ソーシャルレンディングは危ない?メリットの方が大きい!

ソーシャルレンディングについて理解できた!注意点を知っておけば、安心して始められそうだね!

以上、「ソーシャルレンディングは危ない」と言われる理由や、ソーシャルレンディングに向いていない人の特徴について解説してきました。

最後に、この記事のポイントを3つまとめます。

- ソーシャルレンディングは元本割れの可能性があり危ない側面もある

- 少額からほったらかしで投資できるなどのメリットもある

- 投資するなら実績が豊富なソーシャルレンディングを使って上手に資産形成をしよう

ソーシャルレンディングに挑戦するのであれば、まずは実績が豊富なサービスの利用がおすすめです。

Fundsでは上場企業の案件が多く、キャンペーンも実施しているので無料申し込みから始めましょう。