消費税10%への引き上げにともなって、2023年10月1日(令和5年10月1日)よりインボイス制度が導入されることになりました。インボイス制度とは、仕入税額控除(課税売上から課税仕入に関する消費税を控除すること)を受けるための新たな改正です。導入後については、消費税を納める必要のある企業や個人事業主はもちろんのこと、免税事業者についても影響があると考えられます。いつから改正になるのか?インボイス制度の内容と個人事業主やフリーランスへの影響は?などの注意点についてわかりやすくまとめました。

目次 [非表示にする]

インボイス制度とは?

通称「インボイス制度」といわれる新しい制度の正式名称は、「適格請求書等保存方式」です。具体的には下記の要件を満たした請求書や納品書を交付・保存する制度です。

- 適格請求書発行事業者の、氏名または名称および登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である場合はその旨)

- 税率ごとに合計した対価の額および適用税率

- 消費税額

- 書類の交付を受ける事業者の氏名または名称

これにともない、課税事業者である取引先からの求めに対し、適格請求書を交付しなければ

ならない、といったケースが充分考えられます。

インボイス制度=適格請求書等保存方式とは?

「インボイス」とは「適用税率や税額の記載を義務付けた請求書」のことです。

「インボイス制度」はこの「記載義務を満たした請求書」によって消費税を計算し納付しましょう、という制度です。

現在、消費税率は原則10%ですが、食品や定期購読の新聞などについては「8%の軽減税率」が適用されています。つまり10%と8%、2つの税率が混在しているわけです。

そこで、売り手が買い手に対してこの商品に課税されている消費税が10%なのか?8%なのか?を伝える必要が出てきます。

結果として「商品に課税されている消費税率・消費税額を請求書のなかで明記する」という「適格請求書(インボイス)方式」が採用されることになりました。

これがインボイス制度が導入されることとなった背景です。

適格請求書方式による請求書に基づき消費税の仕入税額控除を計算し、証拠資料として保存することを「適格請求書等保存方式」と呼びます。

適格請求書とは

では、インボイス制度が求める「適格な請求書」とはどのようなものでしょうか?

結論から言うと、現在義務付けられている「区分記載請求書」に「インボイス制度の登録番号」「適用税率」「消費税等の額」が追加された請求書を指します。

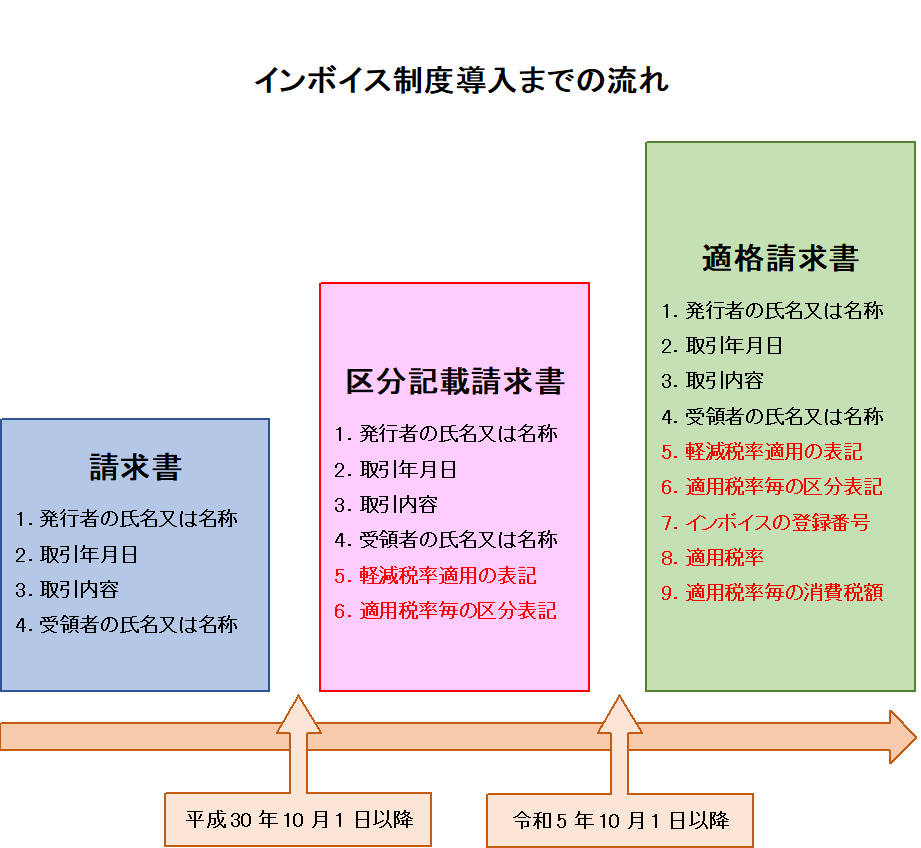

消費税率が10%に改正された平成30年10月1日から請求書に「区分記載」の要件が追加されます。

従来の「請求書等」の記載事項は次の4つです。

1.発行者の氏名又は名称

2.取引年月日

3.取引内容

4.受領者の氏名又は名称

「区分記載」の導入により、2つの記載事項が追加されます。

5.軽減税率の対象である旨の表記

(※マークなど、商品に軽減税率が適用されていることがわかる印をつけること)

6.適用税率ごとに区分した合計額

(10%適用商品の合計額と8%適用商品の合計額を区分すること)

さらに「適格請求書」の導入により、さらに3つの記載事項が追加されます。

7.インボイス制度の登録番号

8.適用税率

9.適用税率ごとの消費税額の合計

上記1~9の記載事項を全て満たした請求書が「適格請求書」となります。

実務的には既に上記7以外の要件を満たした請求書を発行しており、後はインボイス番号を追加するだけ…という事業者の方が多いように見受けられます。

適格請求書発行事業者は消費税の課税事業者のみが登録できる

請求書を発行する全ての人が「適格請求書」を発行できるわけではありません。

発行する要件として「消費税の課税事業者」でなければなりません。

一部を除き、商取引には通常「消費税」が課税されています。

消費税は「消費者から預かった税金」ですので、国に納税しなければなりません。

ただし、1年間の課税売上高が1,000万円未満の事業者については納税が免除されています。これが消費税の「免税事業者」です。

消費税を納めていない事業者である「免税事業者」はインボイス制度から除外され「適格請求書」を発行することができないことになります。

インボイス制度の概要については下記のリンクを参照してください。

2023年からのインボイス制度でなにが変わる?

では、2023年からのインボイス制度でなにが変わるのでしょうか?

仕入税額控除とは何か?

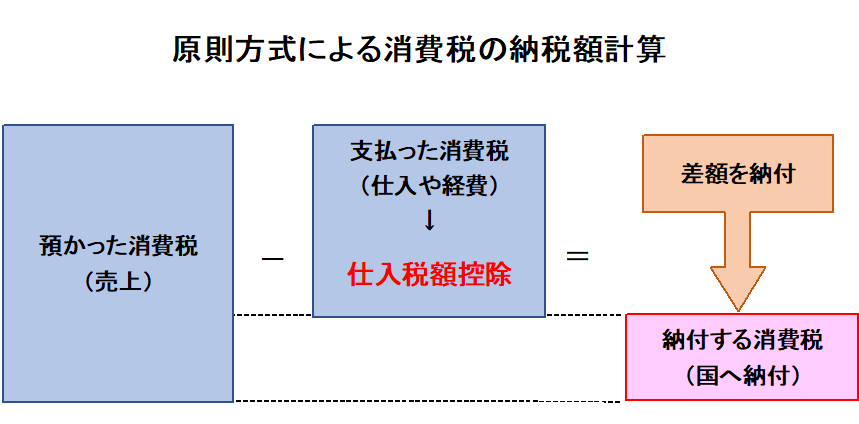

インボイス制度導入で一番の問題となるのが「仕入税額控除」です。

消費税の納税額を、原則的な計算方法で簡単に表すと以下の通りとなります。

預かった消費税から支払った消費税を引き算した差額が納付する消費税となります。

この計算の中で、預かった消費税から支払った消費税を控除することを「仕入税額控除」と呼びます。

もし仮に「仕入税額控除」が認められないと大変なことになります。

「仕入税額控除」を認めてもらうためには、支払った際に受け取る請求書や領収書の記載内容、書類の保存方法の一定要件を守らなければなりません。

従来の請求書等保存方式から変更

インボイス制度自体は令和5年10月から始まりますが、それ以前にも「仕入税額控除」を受けるための要件はありました。

従来の制度としては「請求書等保存方式」が適用されていました。

「請求書等保存方式」は、インボイス制度と同じく請求書等を引き算する消費税額の証拠資料として保存する制度です。しかし以前は消費税が一律だったため、適用する税率を表記する必要がないなど、比較的簡単な要件でした。

しかし、2019年10月1日(平成30年10月1日)に消費税率が改正された際、一部の品目(食品、新聞の購読料など)に軽減税率が適用されます。

その結果、8%と10%の2種類の消費税率が混在することになりました。こうした複数税率が適正・円滑に運用されるように「区分記載請求書等保存方式」が導入されます。

これにより、たとえ軽減税率が発生しない、つまり複数税率が発生しないような業種であっても、消費税率を明記する必要が出てきました。

なお、この区分記載請求書等保存方式は2023年10月1日(令和5年10月1日)にインボイス制度が導入されるまでのつなぎ制度です。

インボイス制度が始まるとさらに「登録番号の記載」等が義務付けられます。

インボイス制度は仕入税額控除の要件になる

「仕入税額控除」を受けるための要件は「請求書等保存方式」から「区分記載請求書等保存方式」に変更となりました。

さらにインボイス制度導入により「適格請求書等保存方式」へと変更されることになります。制度実施に伴い、一定事項の記載がある帳簿と請求書等を保存する義務が発生します。

適格請求書発行事業者の義務が免除されるもの

インボイス制度導入により、買い手は適格請求書等を保管することが原則になりますが、中には請求書等の交付を受けることが難しいケースもあります。

- 3万円未満の公共交通機関を利用した際の乗車券

- 自動販売機でのジュースの購入

- ポスト投函(とうかん)での郵便サービスの利用

- 出入り口で回収される入場券

- 従業員に支給する日当や宿泊費

- 適格請求書発行事業者でない者からの再生資源等の購入

(請求書等の送付が困難で、一定事項が記載された帳簿が保存される場合に限る) - 古物商等が適格請求書発行事業者でない者から購入した棚卸資産

こうしたケースについては、適格請求書発行事業者の義務が免除され、一定の要件を満たす帳簿の保存だけで仕入税額控除が認められます。

インボイス制度による売上1000万円以下の免税事業者への影響は?

インボイス制度導入により、売上1000万円以下の免税事業者へどのような影響があったのでしょうか。

適格請求書を発行できないフリーランス・個人事業主はどうなる?

インボイス制度導入による改正で最も問題となるのが、適格請求書を発行できない事業者からの仕入れは「仕入税額控除」ができない、という点です。

従来は請求書がない場合、支払先の名称や請求書のない理由を帳簿に記載することで仕入税額控除を受けることができました。

しかし、インボイス制度により「仕入税額控除」の要件が「適格請求書」でなければならないとされたため、より厳しく規制されることになります。

これにより会社は、材料の仕入先から経費の支払先まで「適格請求書」を発行できる事業者を選定し直さなければならなくなります。

ここまでは「仕入れる側」の立場からのお話しです。

では「売る側」から見た場合のインボイス制度の問題点はどこでしょう?

直接影響があるのは課税事業者でも免税事業者にも間接的な影響が

一番影響が出るのが免税事業者の方です。

フリーランスの方や個人事業主など、年間の売上高が1,000万円未満の方は消費税の免税事業者となっているケースが多いのではないでしょうか。

先にも述べましたが、適格請求書を発行できるのは「課税事業者」だけですので、取引先から頼まれても免税事業者の場合「適格請求書」を発行することができません。

→取 引 先 「適格請求書を出してほしい」

→免税事業者 「免税事業者だから出せない」

→取 引 先 「じゃあ他の課税事業者に頼むからおたくとは取引しない」

取引先が「仕入税額控除」の恩恵を考えれば、このようなシナリオになるのは必然です。

したがって免税事業者の方が取引を続けたいのであれば「消費税課税事業者選択届」を税務署に届け出して課税事業者にならなければなりません。

今まで消費税納税額の分だけ得をしてきた免税事業者の方も、インボイス制度により納税義務が生じることになるのです。

インボイス制度に向けて免税事業者であるフリーランス・個人事業主がするべき対応

インボイス制度によって、免税事業者である個人事業主やフリーランスにまで影響が及ぶことがわかりました。それでは、どのようにして対策すれば良いのか、個人事業主などが考えておきたい3つのポイントを紹介します。

インボイス制度の実施について確認しておく

インボイス制度は2023年10月1日(令和5年10月1日)から施行されますが、施行開始までにしておかなければならないのが次の2点です。

1.「適格請求書発行事業者」の登録申請

免税事業者の方が2023年10月1日(令和5年10月1日)から課税事業者となるためには、2023年3月31日(令和5年3月31日)までに「適格請求書発行事業者」の登録申請をする必要があります。

期限を過ぎて登録申請をした場合、10月1日からの適格請求書発行には間に合いません。 翌事業年度からしか適格請求書は発行できませんので注意が必要です。

なお、登録申請に伴う経過措置として期限内に登録申請をした場合は、次の2. 「消費税課税事業者選択届出書」の提出が不要となります。

2.「消費税課税事業者選択届出書」の提出

2023年4月1日(令和5年3月31日)以降に「適格請求書発行事業者」の登録申請をする場合には上記1.の事業者登録に加えて「消費税課税事業者選択届出書」を提出しなければなりません。

働き方を考える

「適格請求書」を必要としない個人や一般消費者との取引をメインにしているケースもあります。あるいはインボイス制度が本格的に実施されるまで個人事業主として事業を続けないケースもあります。

このような場合には、免税事業者のままでも問題ありません。

しかし「適格請求書」を必要とする事業者を相手に取引しているのであれば、やはり課税事業者になることを考えなくてはならないでしょう。

フリーランスや個人事業者の方であっても、消費税の納税義務が生じるわけですから納税に耐えうるだけの事業基盤を整備することも重要です。

適格請求書の準備をする

適格請求書を発行する事業者に登録する場合は、インボイス制度の要件にかなった請求書を準備しておくことも重要です。すでに請求書を発行している場合は、現在の請求書をもとに必要な分を追加するなど、フォーマットの見直しを行います。

また、免税事業者から課税事業者に変更する場合は、会計処理も大きく変わってきます。経理処理を円滑にできるよう会計ソフトの見直し、導入しているシステムの見直しも考えなくてはならないでしょう。

インボイス制度を正しく理解して2023年に備えよう

「インボイス制度の導入」と「適格請求書発行業者の登録」の2つは消費税が始まって以来の大きな改正です。ここまで解説してきたように、インボイス制度は課税事業者だけでなく、消費税の納税が免除されてきた免税事業者にもかかわってきます。制度の施行スケジュールを確認しつつ、早めに必要な準備を進めていくことが「インボイス制度」を乗り越えるために求められています。

なお、マネーフォワード クラウド請求書を利用すれば、インボイス制度に必要な適格請求書発行事業者の登録申請書類を簡単に作成できます。作成した書類を税務署に提出すれば、申請手続き完了です。

インボイス制度の対応がお済みでない方は、この機会にまずは無料ではじめてみませんか?

よくある質問

インボイス制度とは?

一定の要件を満たした請求書や納品書を交付・保存する制度です。詳しくはこちらをご覧ください。

2023年からのインボイス制度でなにが変わる?

インボイス制度導入で一番の問題となるのが「仕入税額控除」です。詳しくはこちらをご覧ください。

インボイス制度による売上1000万円以下の免税事業者への影響は?

適格請求書を発行できないフリーランス・個人事業主のほか、免税事業者にも間接的な影響があります。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。