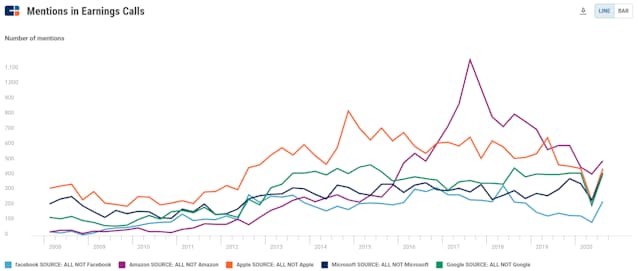

米Amazonが次に「破壊」する9つの業界

米アマゾン・ドット・コムのジェフ・ベゾス最高経営責任者(CEO)はかつて「あなたの利益は私のチャンスだ」と言ったとされる。同社は今や、2~3年前には攻撃するとは思いもしなかった業界に商機を見いだしている。

2000年代には、アマゾンによる電子商取引(EC)の支配は書籍や音楽、玩具、スポーツ用品など小売りの幅広い分野を破壊した。米玩具販売大手のトイザラスや米スポーツ用品店のスポーツオーソリティ、米書店チェーンのバーンズ・アンド・ノーブルなど1世紀以上にわたって繁栄してきた大規模小売店もあったが、アマゾンの並外れて速い配達と低価格には太刀打ちできなかった。

アマゾンの破壊の野望は今や、小売りをはるかに超えて広がっている。複雑なサプライチェーン(供給網)物流の専門知識とデータ収集での競争力を武器に、新たな業界に次々と攻撃を仕掛けている。

同社は実店舗を展開する食品スーパーを買収し、地域の配達を簡素化するために、野菜や果物の熟度を自動選別する機能を搭載した生産ラインなどテクノロジーを駆使している。

18年6月にはオンライン薬局のピルパック(PillPack)を買収した。最近発表した新サービス「アマゾン薬局」により、全米で薬局の免許を取得し、流通網を築こうとしている。

個人や外部の販売業者が出品できる「アマゾンマーケットプレイス」では、売り上げや予測などのデータを活用し、出店者に銀行よりも有利な金利でリスクを排した融資を提供している。

新型コロナウイルスのパンデミック(世界的大流行)に伴う巣ごもり消費により、アマゾンの業績は大幅に伸びている。20年7~9月期の純利益は前年同期比200%増の63億㌦に達した。これにより、アマゾンが新たな業界の攻撃に費やせる資金はさらに増えている。

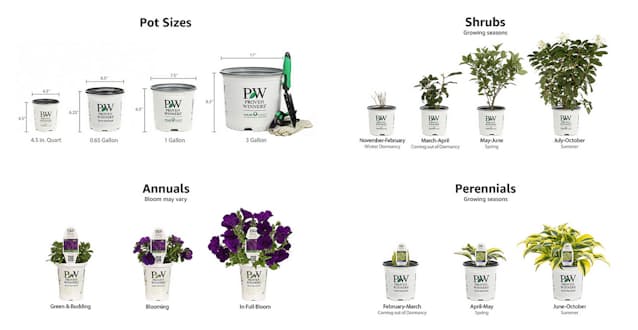

今回のリポートでは、アマゾンが明らかに破壊しようとしている5つの業界(薬局、中小企業向け融資、物流、生鮮食品、決済)と、まだ取り組み始めたばかりの段階にある4つの業界(保険、スマートホーム、高級ファッション、園芸)について調べた。後者の4つの業界を破壊する可能性はまだ推測の域にとどまるが、アマゾンの規模と強みがあればすぐに現実になり得る。各業界でのアマゾンの歩みと進展について説明する。

アマゾンが次の5年間で破壊する5つの業界

1.薬局:処方薬を薄利の汎用品に

米ウォルグリーンズや米CVSなどの薬局チェーンの売り上げは、アマゾンの便利で「何でも買える店(エブリシング・ストア)」の台頭により既に低迷している。各社は今や新たな問題を抱えている。アマゾンは「店先」だけでなく、医薬品流通の中核業務も破壊しようとしているからだ。

アマゾンは数十年前から薬局の破壊に関心を持っていた。1999年に米ドラッグストア・ドット・コム(当時はまだ商品も収益も生み出していない企業だった)の株式40%を取得し、ベゾス氏は後にドラッグストア社のカル・ラマンCEOをアマゾンのハードライン(ハード機器)部門の責任者として採用した。

アマゾンはその後、医薬品分野で目立った動きを見せなかったが、16年に米国内の様々な州の委員会から医薬品や薬の販売認可を初めて得たとされる。

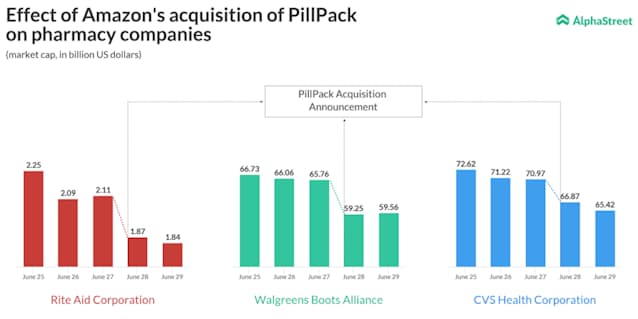

18年にはピルパックを7億5000万㌦相当で買収し、複雑で規制が厳しいことで知られる医薬品業界でさらに足場を固めた。

ピルパックの買収はアマゾンが薬局大手だけでなく、調剤分野で強い力を持つ薬剤給付管理会社(PBM)に対抗する初の大きな動きとなった。PBMは大企業や他の企業向けに医薬品の調剤管理を引き受けている。

アマゾンが全米50州で薬局免許を持つピルパックを買収したことで、ウォルグリーンズ、CVS、米薬局大手ライトエイドの時価総額は一夜にして計約110億㌦吹き飛んだ。

だが、新型コロナの感染拡大により簡素化された薬宅配サービスのニーズは高まっており、短期的には大手薬局とアマゾンの競争は激しくなっている。

アマゾンは物流や配達の能力で優位に立つが、既存勢に追い付かれる前に戦略を加速する必要がある。

<アマゾンはなぜ薬局に攻勢をかけるのか>

アマゾンと同社の直販モデルはいくつかの理由から、処方薬販売に適している可能性がある。

利便性:従来の薬局の調剤プロセスは往々にして非効率的で、時間がかかる。しかも、コロナの影響で重症化リスクの高い患者は薬局に行けなくなった。アマゾンのモデルでは患者の労力を抑えながら1~2日以内に処方薬を手にできるよう目指す。

顧客体験:利用者はかねて専業薬局のミスの多さや業務の遅さ、分かりにくい保険契約、サービスの悪さに不満を抱いていた。アマゾンは20年に及ぶEC物流での経験を配達ミスの回避に役立てることができる。これは複雑な薬のニーズを持つ人のためになる重要なポイントだ。

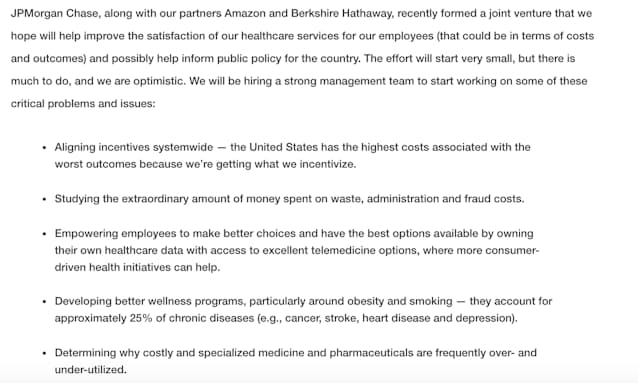

提携:アマゾンの医療分野の共同事業は大勢のテスト版利用者に新たな医療サービスを提供する可能性がある。同社は医療を簡素化するため、米投資会社のバークシャー・ハザウェイ、米投資銀行のJPモルガンと共同事業(ジョイントベンチャー)のヘイブン(Haven)を設立した。これはアマゾンが3社の計120万人の社員(とその家族)向けにPBMの業務を担う足掛かりとなる。いずれはこの業務を一般向けにも拡大するだろう。

既存の顧客基盤と流通能力:新型コロナの影響で、迅速で信頼できる薬の配達は薬局にとって必要不可欠になっている。CVSとウォルグリーンズは現在、地域の薬局から1~2日での無料宅配サービスを提供し、CVSは有料での即日宅配も手掛けている。もっとも、アマゾンはほぼ全ての商品を無料で迅速に配達してもらうのに慣れた1億5000万人以上のプライム会員を抱えており、他の薬局よりも優れた流通体制を提供できる位置にいるといえる。

実店舗:アマゾンは17年に米食品スーパーのホールフーズ・マーケットを買収したことで、理屈の上ではCVSやライトエイドのように処方薬を調剤できる実店舗約450店も手に入れた。こうした店舗はアマゾンが手掛けるホールフーズの生鮮食品の即日配達と同様に、薬の配達拠点になる可能性がある。

アマゾンはホールフーズとは別の食品スーパーの計画も発表し、既にカリフォルニア州に実験店をオープンした。このチェーンは昔ながらの食品雑貨店に近く、店舗での処方薬受け取りや地域への配達サービスの拠点になる薬局も併設される可能性がある。

簡素化された流通:アマゾンの薬局での野望は薬の宅配だけにとどまらない。

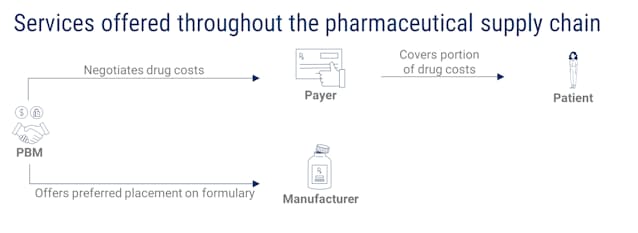

医薬品サプライチェーンには様々な仲介者が関わり、薬が製薬会社からエンドユーザーの患者にたどり着くまでに仲介者が各自の利益を得ている。アマゾンが破壊のノウハウを持つ厄介なタイプのビジネスモデルだ。

大まかにいえば、患者は薬局に薬代を払い、薬局は卸売業者に払い、そして卸売業者は製薬会社や販売会社に払う。

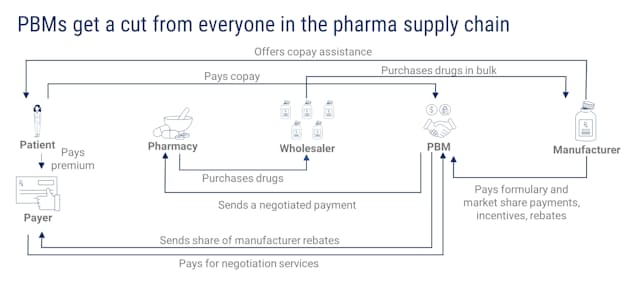

だが、このサプライチェーンをさらに複雑にしている別の層がある。PBMは保険会社の代わりに販売会社や製薬会社と薬価を交渉する。さらに個々の患者から自己負担金も受け取り、薬を保険会社に売り込むために製薬会社からも報酬を得ている。

PBMは仲介者のなかで最も多くの利益を得ている。店頭表示価格が100㌦の薬の利益の内訳は、卸売業者が1㌦、薬局が5㌦、PBMが6㌦だ。

ほぼ全ての保険会社が薬の調達をPBMに委託し、大企業の大半もPBMに従業員向けの薬の価格交渉を依頼している。

PBMの強みは医薬品サプライチェーンの全ての当事者から利益を集められる点だ。PBMは多額の利益を得る一方、複雑で非効率なプロセスのせいで患者が支払う薬代は高くなっている。

アマゾンは一連のスキルと規模を武器に、まずは薬局の形態で、後には卸売業者とPBMに狙いを定めることにより、長期的にはこのサプライチェーンを破壊し、簡素化する力を持つようになるだろう。

<アマゾンはどのように薬局業界を攻めるのか?>

アマゾンは18年にピルパックを約7億5000万㌦で買収して社名をピルパック・バイ・アマゾン・ファーマシーに変更し、薬局業界に本格参入した。

ピルパックは利用者の薬を自宅に直接届ける。決められた時間に服用できるよう1回分の薬がパックになっており、服用時間のリストや、今回配達された薬がいつなくなり、次の配達はいつになるかを記載した書類も同封されている。

アマゾンは20年11月、薬の配達事業をさらに拡充する方針を発表した。処方薬を注文できる「アマゾン薬局」を開始し、プライム会員には無料配達と薬の割引も提供する。このサービスではピルパックの薬局ソフトと受注配送センターを活用する。

アマゾンはいずれ、自社のテクノロジーをテコに医療分野での存在感を一段と高める可能性がある。19年には音声アシスタント「アレクサ」に米国の医療関連データ規格「HIPAA」に準拠したスキルを追加し、患者が処方薬の配達状況をチェックしたり、患者に薬の服用を知らせたりする機能が増えた。「アレクサ」アプリのプラットフォームには米メイヨークリニックや米リバーターナなどの医療機関が医療に関する簡単な質問に答え、緊急時に警報を送り、治療提供者とやり取りできる簡易版の医療アプリも搭載されている。

こうした機能は今後、アマゾンが病気の診断や薬のおススメ、さらには薬を処方する側への参入につながる可能性がある。もっとも、これはまだ先の話だろう。

<だれが危険にさらされるのか?>

・実店舗を展開する既存の薬局

アマゾンの現在の医薬品分野での取り組みは主に薬局サプライチェーンのラストワンマイル、つまりCVSやライトエイドなどの薬局を破壊するのが狙いだ。

現在の処方薬受け取りプロセスは時間がかかり、効率が悪く、患者が払う薬代も場所や保険などの要因に応じて変わる。

薬局はこれまで、大半の米国人にとって最も便利で迅速な調剤方法をとることで、破壊から身を守ってきた。だが新型コロナの感染拡大で、処方薬の配達は最低限のサービスになった。多くの患者は処方薬を直接取りに行けなくなったため、大半の薬局は配達料を無料にするか、無料での1~2日以内の配達か有料での即日配達を提供している。

だが、配達サービスは薬局にとって高くつく。アマゾンは巨大な配送センター網とピルパックの買収により、さらに安く迅速な配達サービスを提供でき、いずれは従来の薬局を締め出す可能性がある。同社はホールフーズや今後展開する食品スーパーを通じ、実店舗の世界にも基盤がある。

・薬剤給付管理会社(PBM)

アマゾンは先ではこうした機能を活用し、医療サプライチェーンで最も稼ぎ、嫌われているPBMに狙いを定める可能性がある。

米国ではCVSケアマーク、エクスプレス・スクリプツ、オプタムRxの3大PBMが市場の8割近くを握っている。

PBMは極めて実入りの良いビジネスで、CVSヘルスのPBM部門だけで年間売上高は1400億㌦以上に上る。だが不透明な価格や、消費者に供給する薬の選定を巡る歪んだ動機から、激しい批判を浴びている。

アマゾンがバークシャー・ハザウェイやJPモルガンと設立した医療ベンチャー、ヘイブンが掲げる目標は自らを「消費者の資金を節約するサプライチェーンに必要な仲介者」と称するPBMへの直接の反論だ。

アマゾンは医薬品が稼ぎ頭ではなく、薬の給付管理については非営利同然の手法をとることができる。そしてピルパックにより、PBM規模の交渉力に達するために必要な成長エンジンを持っている。

アマゾンは大規模な顧客基盤を武器に、薬の販売会社から一括購入割引を引き出せる位置にいる。これは既に米グッドRx(GoodRx)や米ブリンクヘルス(Blink Health)などが運営しているモデルだ。ただし、アマゾンは米最大の会員数をテコにこれを実施できる。

薬価を下げ、サプライチェーンの透明化を果たせば、社員の薬代がかさむ原因であるリベートに基づくPBMの事業モデルに不満を抱く企業にとって、アマゾンは魅力的な代替パートナーになるだろう。

2.中小企業向け融資:データに基づく直接の資金源

アマゾンは11年、同社に出店する中小企業向けの融資「アマゾンレンディング」を開始し、融資事業に参入した。当時はアマゾンが融資に参入する条件がそろっていた。08年の世界金融危機で最大手の銀行でさえ信用が揺らぎ、市場や企業にお金が回らなくなる信用収縮に陥り、数百万社の中小企業が存続に必要な資金の確保に苦労していた。アマゾンはその後、融資事業を強化してきた。

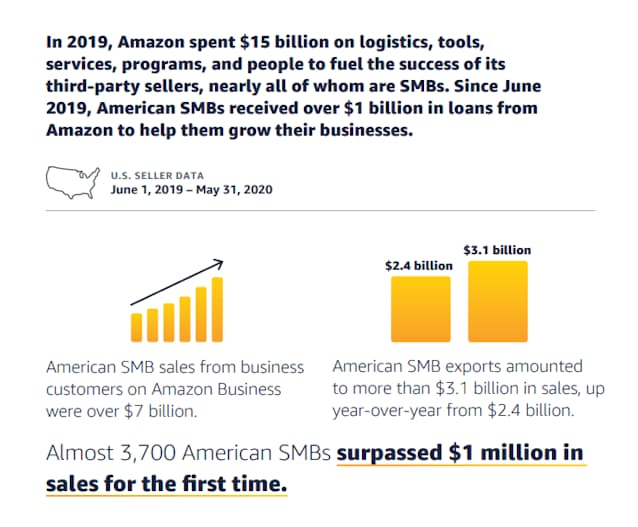

アマゾンには19年時点で800万社に上る膨大な数の外部の販売事業者と、各社の財務の健全性に関する情報、魅力的な融資プラットフォームを構築する顧客第一の社風がある。

<アマゾンはなぜ中小企業向け融資に攻勢をかけるのか?>

アマゾンのEC売上高に占める外部の販売事業者の割合はこの20年で3%から53%に増えた。こうした中小企業がアマゾンマーケットプレイスで成功した一因は、アマゾンが「想像かつ構築し得る最高の販売ツール」(ベゾス氏)に投資し、これを出店者に提供しているからだ。

こうした販売ツールの一つが中小企業向け融資だ。

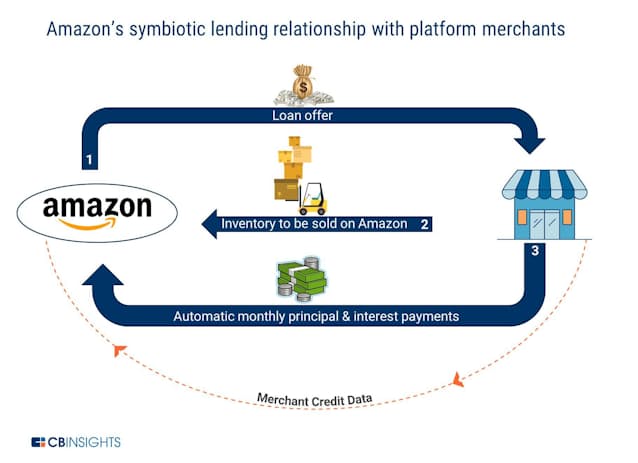

アマゾンは外部の販売業者に対し、在庫管理や品ぞろえの拡大、販促のために最大100万ドルの融資や融資枠を提供している。アマゾンレンディングでは米金融大手バンク・オブ・アメリカを通じて販売業者に融資を提供しているが、アマゾンは最近、米金融大手ゴールドマン・サックスのインターネット銀行「マーカス」を通じて出店者に融資枠を提供すると発表した。

この提携により、アマゾンは宝の山である出店者の売り上げデータを与信判断のために初めて外部の金融機関に開放する。

この成長分野で出店者に融資を供給するのはアマゾンにとって意味がある。外部の販売業者に融資を提供し、それがアマゾンの商品販売に還元されれば、双方の利益になるからだ。アマゾンは事業を拡大し、融資の金利を受け取る。一方、業者側は成長資金を確保できる。

従来の中小企業向け融資とは異なり、アマゾンは返済を自動化し、出店者のECでの販売収入から天引きしている。そして、出店者のアカウントから抜き出したデータを活用した簡素化した申し込みシステムにより、融資を使いやすくしている。

大手金融機関による融資では、中小企業側と利害が一致しないことが多い。融資額が5万㌦でも100万㌦でも銀行の手続きコストはさほど変わらないが、少額融資では見込める利益はずっと少なくなる。中小企業が必要とする借入額は少ない傾向があるため、銀行は中小企業への融資をあまりもうからない機会とみなす可能性がある。

銀行から融資を受けようとする中小企業が直面するもう一つの問題は、適切な担保がない点だ。銀行は不動産や特殊な設備など担保になる資産を持つ企業への融資を好む。このため、銀行が求めるような有形の担保がない中小のネット企業は明らかに不利になる。

こうした問題から、中小企業向け融資はアマゾンが破壊する魅力的な市場になっている。

アマゾンは既にEC出店者の大量のデータを持っているため、多くの銀行で必要となる多岐にわたる書類は要らない。銀行は信用スコアや個人の資産状況などを頼りに企業の融資リスクを判断するが、アマゾンには過去の売り上げや今後の収益予測、在庫データ、販売データなどの情報がある。

アマゾンは借り手候補に関する第3のデータも豊富に持っている。その業者の分野での相対的な人気や、アマゾン利用者の口コミに基づく顧客サービスの基準など、どの金融機関も持っていない情報だ。こうした情報を活用し、アマゾンは平均的な銀行よりも情報に基づいて与信判断を下すことができる。承認システムはデータに基づいているとみられるため、処理も速い。

<アマゾンはどのように中小企業向け融資を攻めるのか?>

アマゾンレンディングは現在、条件を満たした販売業者に金額1000~75万㌦、返済期間3~12カ月の融資を提供し、利息を課すことで利益を得ている。利息は6~19.9%とされ、他のオンライン融資やオルタナティブ融資(従来の審査や貸し出し方法と異なる手法の融資)を手掛ける貸し手の平均利息の範囲内だ。

アマゾンマーケットプレイスの元バイスプレジデント(VP)、ピーユシュ・ナハル氏は「有望な小規模事業者が効率的に事業資金を借りられるよう、プロセスを簡素化したアマゾンレンディングを立ち上げた。適切なタイミングで資金を注入すれば、小規模事業者はさらに大成功できると分かっているからだ」と語った。

このプログラムへの参加を希望する業者は招待を受けなくてはならない。つまり、マーケットプレイスの出店者ならだれでも融資を申し込めるわけではない。アマゾンは商品の人気や在庫サイクルなど業者の事業をアルゴリズムで評価することで、招待の範囲を拡大している。この計算はアマゾンの貸し出しリスクを軽減する重要なプロセスだ。

この排他性により、アマゾンは迅速に融資を提供できる。借り手が提出する多岐にわたる書類を頼りにする従来の貸し手とは違い、アマゾンレンディングは原則として申請からわずか24時間以内に承認する。初期費用はかからず、繰り上げ返済で不利になることもない。さらに、パンデミック初期の数カ月は自動返済を停止し、中小企業に貴重な命綱を提供した。

アマゾンの中小企業向け融資は事前承認した出店者に短期融資を提供しているだけだが、人気は折り紙付きだ。アマゾンの発表によると、11年のサービス開始から19年3月までに日米英2万社以上の販売事業者に計50億㌦を融資した。19年6月~20年5月の融資額は米国だけで10億㌦以上に達した。

アマゾンレンディングの招待制度は排他的な印象を与えるかもしれないが、これにより業者を事前に承認し、申請プロセスを簡素化し、融資決定までの時間を短縮することで、借り手に優れた体験を提供できる。

<だれが危険にさらされるのか>

・銀行と地域の貸し手

アマゾンの巨大な出店者ネットワークは融資事業の完璧な発射台だ。

アマゾンは企業の間に、データとスピードという銀行には太刀打ちできない深い「堀」を巡らせている。データの優位性を武器に、従来の銀行なら質の低い借り手とみなして拒む(またはもっと不利な条件で融資する)企業にも融資を提供する力がある。

アマゾンの出店者で、懐中電灯などを手がける米パワープラクティカルの営業部門VP、カレブ・ライト氏は「アマゾンは当社の事業に大きなプラスの影響をもたらしてくれた。従来の融資機関は当社のD2C(直販)モデルを支持しなかったが、アマゾンは手を差し伸べてくれた。当社の素晴らしいパートナーだ」と感謝した。

このデータのおかげで、アマゾンは融資の申請しやすさでも圧倒的に優位に立っている。アマゾンを通じた融資は銀行よりもずっと迅速に実行される。

・競合のECプラットフォーム

アマゾンには今のところ自社のエコシステム(生態系)以外に融資する動機はないかもしれない。だが、中小企業向け融資を活用し、世界各国の販売事業者に国内のライバルEC企業からアマゾンに移るよう促している。

アマゾンは17年9月、事前承認したインドのEC出店者に対し、地場のバローダ銀行を通じて融資の提供に乗り出した。年末の買い物シーズンを見据えたこの特例措置により、各社はかき入れ時を前に在庫を補充できた。

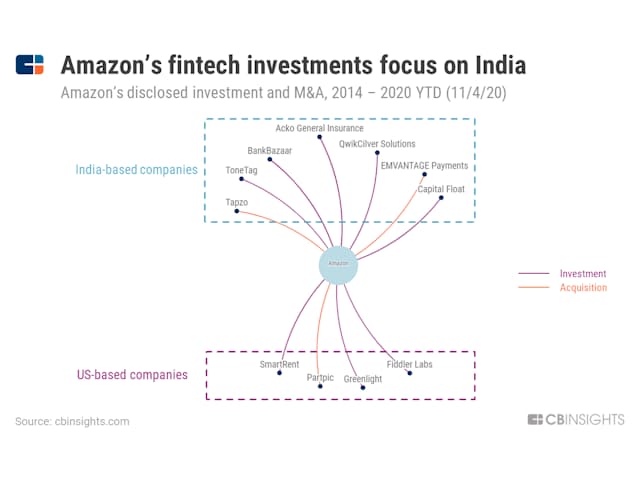

アマゾンは18年4月、中小企業向けオンライン融資を手掛けるインドのキャピタルフロート(Capital Float)のシリーズCで2200万㌦を投資した。20年4月のシリーズE(調達額1500万㌦)にも参加した。

こうした動きで重要なのは、アマゾンが既存の出店者に融資を推進している点よりも、新たな販売業者をエコシステムに取り込む可能性がある点だ。

アマゾンはこうした中小事業者に対し、融資だけでなく販売機会、ECの検索結果での上位への掲載、売り上げの増やし方に関する情報も提供できる。

・中小企業自体

中小企業がアマゾンレンディングを活用して成長を遂げても、アマゾンが中小企業に対する融資や販促を大幅に縮小すれば、各社の売り上げは激減する恐れがある。

最近の報道からは、アマゾンがメーカーと提携して新たな自社ブランドの開発を強化していることがうかがえる。こうした自社ブランド製品は他の中小ブランドとスペースや売り上げを分担する必要がなく、自社製品の開発に時間を費やさずに済むなどアマゾンに明らかに多くのメリットをもたらす。

アマゾンが自社ブランドを開発すれば、同社のマーケットプレイスで自社製品を販売しようとする中小企業にとって競争が激しくなる可能性もある。

アマゾンは米アップルや米スポーツウエア大手アンダーアーマーなど大手ブランドとも自社ECでの商品販売で提携しつつある。

中小企業よりも大手ブランドや自社ブランドを優先するようになれば、アマゾン内での中小企業向け融資の魅力は薄れるだろう。大きなリスクも多数あることを考えると、アマゾンは中小企業向け融資の野望を一部縮小するかもしれない。

3.フルフィルメント(受注配送)と物流:クラウドのように新たな事業を創出

アマゾンにとって、商品の販売は戦いの半分にすぎない。本当に重要なのはこうした品物を顧客に届けることだ。

フルフィルメント物流は在庫を保管し、顧客の注文品を梱包して配送する一連のプロセスを指す。これを効率的に実施するには、在庫の追跡、フルフィルメント、配達テクノロジーへの巨額の投資が必要になる。

配送はアマゾンにとって最重要かつ最大のコストセンターだ。迅速な配達こそが顧客体験を向上し、さらに多くの顧客をプライム会員に取り込む手段だと自負しているからだ。

実際、アマゾンは18年までに既に米人口の72%に即日または翌日配送を提供している。わずか4年前から大幅に増えた。

だが、かつては顧客への配達は物流大手の米UPSやフェデックス、米郵政公社にほぼ全面的に頼り、この部分の業務を完全に外部委託していた。

アマゾンはこの10年間、物流や配達能力に重点投資し、配送プロセスの速度と効率を向上して外部企業への依存を減らそうと努めてきた。18年の米国でのアマゾンの物流インフラの数は14年から3倍近くに増えた。

クラウドサービス「アマゾン・ウェブ・サービス(AWS)」のような同社最大の非小売り事業が社内事業を効率化する手段として始まったのと同様に、アマゾンの物流の目標は自社事業向けの配送プロセスを持つことかもしれない。だが、いずれは外部に目を向け、他社の物流ニーズを支援するようになる可能性がある。

<アマゾンはなぜ物流に攻勢をかけるのか?>

アマゾンは配送や物流に多くの資金を費やしている。

20年1~9月期の同社の配送コストは計400億㌦で、7~9月期だけで前年同期比57%増の150億㌦に上った。

アマゾンの配送コストの伸びはECの売り上げの伸びを上回っており、コロナ禍がここ数カ月の配達価格にいかに影響を及ぼしているかを示している。アマゾンは配送センターの清掃強化や個人防護具(PPE)、ソーシャルディスタンス(社会的距離)の確保など20年のコロナ対策費を計120億㌦と見積もっている。

以前は商品の配達をUPSやフェデックスなどの物流会社にほぼ全面的に依存していたが、今では「アマゾンロジスティクス」を活用し、商品の3分の2近くを自前で配送・配達している。商品の配達個数は20年7月だけで4億1500万個に上っており、このペースが続けば21年には商品の8割を自前で配達するようになる。

<アマゾンはどのように物流を攻めるのか?>

アマゾンは現時点での弱点に対処するなど、買い物客に配達への期待を改めてもらおうとしている。配達プロセスの自動化や迅速化、効率化、予測可能にすることに力を入れている。

同社は既にフルフィルメントや物流業務に多額の資金を投じているが、今後数年間でさらに拡充する計画だ。

20年には主に7~9月期と10~12月期に新センターを稼働し、フルフィルメントや物流インフラを50%増やすとみられている。

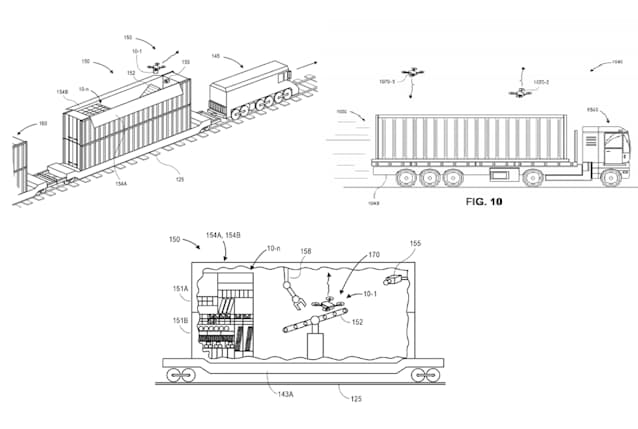

一方、ドローン(小型無人機)を使ったフルフィルメントや無人配達車など物流や配達プロセスを自動化し、改善する新たなテクノロジーへの投資や開発も進めている。

・特許と新たな取り組み

アマゾンは様々な社内の取り組みを通じて物流インフラを拡大している。フルフィルメントは効率を高める重要な分野だ。

同社は自社の倉庫網に既に20万台のロボットを導入し、より速く正確にオンライン注文を処理して配送準備を整えるためにロボットによるフルフィルメントを運営している。

フルフィルメント面積を拡大するため、破たんや撤退した店であふれる全米各地のショッピングモールにも注目している。古い百貨店をフルフィルメントセンターにするために米商業施設不動産投資信託(REIT)最大手のサイモン・プロパティー・グループと交渉している。

米紙ウォール・ストリート・ジャーナル(WSJ)によると、アマゾンは既にオハイオ州クリーブランドの破綻したモールをフルフィルメント倉庫として活用している。

「ミッドマイル」や商品を倉庫から最終地点に届ける「ラストワンマイル」の配達に関しては、複数の取り組みが進んでいる。

配送マッチング:配送マッチングプラットフォームは荷主と運送業者を効率的にマッチングし、身元の確実な業者間の提携を促し、透明な価格を提供する手段として注目されている。

アマゾンは20年5月、米本土での配送マッチングプラットフォーム「アマゾンフレイト」を始めた。規模を武器にミッドマイルの配送市場のシェアを握り、大手荷主としての地位を強化できる可能性があるため、これは重要だ。

アマゾンは外部の荷主向けの配送マッチング機能の設立により、規模をテコに荷主に対しては市場よりも低価格で、運送業者に対しては競争力のあるレートを提示し、ライバルから仕事を奪う可能性がある。実際、米ITニュースサイト「ジ・インフォメーション」によると、アマゾンは最近、自社ブランドのトラックを中小運送会社に貸し出す新たな取り組みを始めた。

ラストワンマイルの無人配達:サプライチェーンの最後の行程であるラストワンマイルの配達は、複雑な上に極めて効率が悪い。ラストワンマイルの配達は配送コスト全体の53%を占めている。消費者は無料配達を求めるようになっており、小売りや物流会社がこうした費用を負担するケースが増えている。

アマゾンや他社はラストワンマイル配達のコストを削減し、スピードを速める革新的な手段に資金を投じている。

例えば、アマゾンは20年初めに一部地域で無人宅配サービス「スカウトデリバリー」を始め、7月にはこのサービスをアトランタ州ジョージアとテネシー州フランクリンに拡大した。この電動ロボットはクーラーボックスほどの大きさで、歩道を自律走行してプライム会員に一部の商品を配達する。

さらに、同社の特許の一つ「インターモーダル(複合一貫)輸送装置とドローンを使った移動型フルフィルメントセンター」では、ドローン配送と自動フルフィルメントを組み合わせたシステムについて説明している。

物流網の拡大:アマゾンは既存の物流インフラの拡大にも多額の資金を投じている。

例えば、20年には物流施設の面積を50%拡大し、19年2月には航空機を使った配送サービス「アマゾンエアー」の能力を拡充する方針を発表した。航空機50機を調達し、21年に総工費15億㌦の新拠点をケンタッキー州に開港することなどが柱だ。

ラストワンマイルの配達網も拡大している。18年に始めたプログラム「デリバリーサービスパートナー」を通じて、個人に自分のバンを展開するよう勧誘している。20年8月時点ではこのプログラムにより中小企業1300社で8万5000人の雇用が創出され、18億個の荷物を配達したとされる。

だが、こうした独立の請負業者がアマゾンのパートナーでい続けるために必要な配達のペースやスピードに対しては懸念の声もある。劣悪な労働環境や危険な行為を奨励する強引なノルマなどが指摘されている。

・投資と提携

アマゾンは自前の輸送エコシステムを築くために新興輸送会社への出資や買収に乗り出している。

20年6月には、無人宅配を拡充するために自動運転技術を手掛ける米ズークス(Zoox)を12億ドルで買収した。物流向けの自動運転車を開発するため、この技術の開発を手掛ける米オーロラ・イノベーション(Aurora Innovation)に出資した。

電動トラックメーカーの米リビアン(Rivian)にも出資し、提携した。アマゾンは20年10月、電動配達バンの開発をリビアンに依頼し、22年にもこのバン1万台を配達に使う方針を発表した。

さらに、19年には米国の州間高速道路で商品を輸送するため、自動運転トラックの米エンバーク(Embark)とも提携した。人間の運転手への依存を減らし、効率を高めるのが狙いだ。

19年4月にはロボットによるフルフィルメント能力を増強する目的で、米キャンバス・テクノロジー(CANVAS Technology)を買収した。キャンバスは倉庫内で商品を運ぶ自動運転カートや、戸外での宅配ロボットを開発するロボット関連企業だ。

<だれが危機にさらされるのか?>

・宅配会社

アマゾンの物流での野望がUPSやフェデックス、独DHL、米郵政公社など現行の配達パートナーと直接競合することになるのは明らかだ。

アマゾンの配送パートナーは長い間アマゾンの大量注文の恩恵を受けてきた。だがアマゾンが自前の配送能力を築いているため、売り上げは脅かされている。19年の米郵政公社のアマゾンからの売り上げは39億㌦、利益は16億㌦で、売上高全体の10%弱を占めた。アマゾンはUPSの売上高でも12%を占めたが、フェデックスは19年8月、アマゾンからの売り上げは全体の1.3%にすぎないことを明らかにし、提携を解消した。

RBCキャピタルマーケッツの試算では、アマゾンが物流網を拡大し続ければ、ラストワンマイルの配達コストは20億ドル減の60億㌦になる。アマゾンは配達コストを削減するために今後も外部業者への依存を減らすだろう。

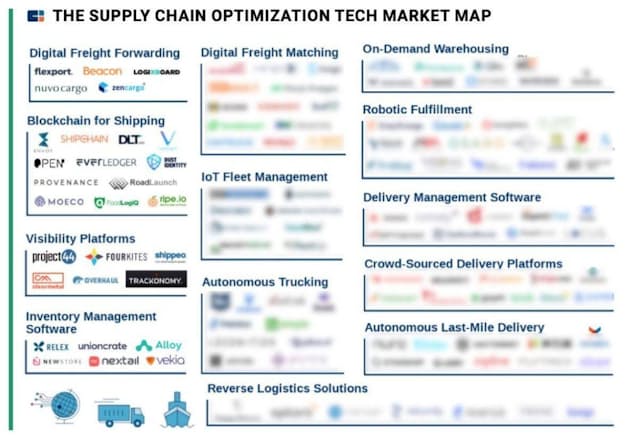

・サプライチェーンと物流スタートアップ

アマゾンが物流能力を拡大し続け、こうしたサービスを外部の小売りに提供し始めれば、サプライチェーンのスタートアップは苦境に陥る可能性がある。

デジタル貨物輸送から在庫管理、無人配達に至るまで、サプライチェーンの一端を担う物流企業は多数存在している。

仮にアマゾンがこれらの機能の多くを一つのプロダクトにまとめれば、こうした企業の多くは危機にさらされる。

もっとも、19年のサプライチェーンスタートアップへの投資件数は750件近く、投資額は155億ドルと過去最高に達した。これは投資家がなおこの市場には手堅い商機があるとみているしるしだ。

・他の大手小売り

実店舗を展開する大手小売りも危機にさらされる。アマゾンの物流は同社が消費者の日常生活にさらに深く浸透する役割を果たす一方で、小売り各社はオンラインのフルフィルメントと配達に必要な条件をなかなか満たせないからだ。

例えば、米ウォルマートはコロナ下で自前の物流インフラと能力を築いている。同社も自宅にいる消費者に到達したいと考えているからだ。同社はアマゾンプライムと直接競合する会員サービス「ウォルマート+」を始めた。会費は年100㌦で、無料配達やガソリン価格の割引、モバイル精算サービスを提供する。

ウォルマートはアマゾンのような自前での開発や投資よりも、提携による成長に力を入れている。20年8月には米宅配代行サービス大手のインスタカートと提携し、米国の一部地域で即日配送サービスの試験運用を始めると発表した。

顧客は今や店舗前での受け取りサービスや、実店舗とネットを融合したサービスを手掛ける小売りから購入する傾向を強めており、他の小売りもECの拡充を進めている。

とはいえ、アマゾンは数十年に及ぶ経験と豊富な資金力により、フルフィルメントや配達の能力を伸ばすことに目を向け始めたばかりの競合各社よりもはるかに優位に立っている。

4.生鮮食品のオンライン販売:ネットスーパーへの消費者の抵抗感が薄れる

ベゾス氏と同氏の最大の支援者であるベンチャー投資家のジョン・ドーア氏は98年、生鮮食品のオンライン販売に乗り出そうと有望なECスタートアップへの投資に着手した。ワインショッパー・ドット・コム、ホームグローサー・ドット・コム、宅配サービスのコズモ・ドット・コムなど大半の投資先は破たんしたが、この経験により推定8000億ドルの米生鮮食品業界を支配する野心が芽生えた。

アマゾンは10年後、優れたネットスーパーだったがITバブル期に破たんした米ウェブバンの元幹部4人を採用し、生鮮食品のオンライン販売に再び目を向けた。このプロジェクト「アマゾンフレッシュ」は今や、自前の倉庫とホールフーズの店舗から生鮮食品を2時間以内に配達している。

現在では、生鮮食品のオンライン販売は小売りの最大の商機の一つになった。オンラインでの食料品販売は多くの消費者に受け入れられ、コロナの影響で対面の機会を減らすために新たな利用者が試すようになっている。

今では全米の食品スーパーが消費者の関心を引こうとしのぎを削っている。

消費者が自宅にこもり、これまでとは違った食品購入オプションの利用に前向きなのを受け、従来型の食品スーパーは生鮮食品のオンライン販売や新たな価格設定モデルを試している。だが、アマゾンはこの分野を積極的に拡充している上に、全米の物流網を絶えず拡大しており、資金力も豊富なため、他のスーパーよりも優位に立っている。

<アマゾンはなぜ生鮮食品のオンライン販売に攻勢をかけるのか?>

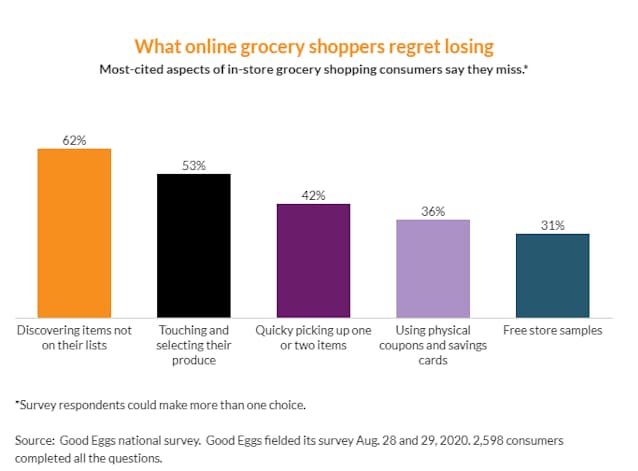

生鮮食品のオンライン販売はコロナ前から順調に伸びていたが、パンデミックを受けて過去最高の水準に急増している。生鮮食品の宅配スタートアップ、米グッドエッグ(Good Egg)が米消費者を対象に実施した調査によると、感染拡大以降に生鮮食品をオンラインで少なくとも一度は購入したことがある人は68%、月2回以上利用している人は43%に上った。

生鮮食品のオンライン販売はこの数年間で大きく広がったが、米市場での普及率はまだ比較的低い。20年の食品・飲料の小売売上高に占めるECの比率は3.5%(売上高は380億ドル)となる見通しだ。19年は2.6%だった。

生鮮食品のオンライン販売を手掛ける企業が直面する最大の課題の一つは、自社と消費者のコストを抑えることだ。生鮮食品業界の利ざやは薄いことで知られる。小売りのオンライン化は通常ならば利益を増やす一つの手段だが、生鮮食品の販売に関してはいくつかの理由から食品スーパーの収益にとって問題となっている。

保管コスト:生鮮食品のオンライン販売各社は保管や流通施設に多額の投資を続ける必要があり、コストが跳ね上がる。腐りやすい食品は冷凍・冷蔵が必要で、保管施設は温度と湿度を調整しなくてはならないため、さらにコストが上がる。

流通:配達車の所有や維持、地域の流通センターの運営にもコストがかかる。保管施設と同様に、配達車も商品の鮮度を保つために温度と湿度を調整しなくてはならない。一方、生鮮食品の実店舗の運営は比較的コストが抑えられる。

もっとも、アマゾンは広範な配送・物流網と、店舗にもオンライン注文の流通センターにもなるホールフーズの店舗のおかげで、こうした課題に対処できる独特の位置に付けている。

生鮮食品のオンライン販売各社が克服しなくてはならないもう一つの大きな問題は、消費者が店舗で買い物する方が望ましいと考えている点だ。オンライン注文と配達の便利さにはかなわなくても、多くの消費者はなお自分で商品を選べる店舗での買い物を好んでいる。

今は外出制限令や感染リスクから多くの消費者が自宅にとどまり、生鮮食品のオンライン購入が唯一の選択肢となっている人もいる。

だが、コロナ後もこうした顧客をつなぎとめるのは難しい可能性がある。オンライン購入の使い勝手にはまだ難があるからだ。消費者はオンライン購入で最も嫌な点は欲しい商品が売り切れているか、取り扱いがないと知らされることだとしており、自分で商品を選べない点が2番目に続いている。

アマゾンは自社サービスのコストを抑えるため、機械学習テクノロジーの開発に取り組んでいる。

注目すべきは、倉庫や冷蔵施設で果物や野菜をスキャンする「自動成熟検知システム」の開発だ。アルゴリズムが果物や野菜を分析し、品質(傷んでいたり、食べごろを過ぎたりしていないかどうか)を判断し、廃棄すべきかどうかを決める。この技術は欧州のアマゾンで使われ、アマゾンフレッシュの倉庫で人間による検査に取って代わっている。

米クローガーや米ターゲットなどの大手小売りが生鮮食品のオンライン販売にさらに積極的に参入しているため、同様の技術への投資や導入は今後も続くだろう。小売り各社は実店舗での買い物体験とオンラインでの体験の差を埋めようとしている。

<アマゾンはどのように生鮮食品のオンライン販売を攻めるのか?>

アマゾンによる17年のオーガニック生鮮食品スーパー、ホールフーズの137億ドルでの買収は物議を醸した。これはアマゾンによる過去最大の買収だ。

この買収は場当たり的で、ホールフーズの高級スーパーとしての評価と相応の価格帯はアマゾンの薄利多売モデルとは相いれないと指摘するアナリストもいた。

だが、この分析はアマゾンの買収にとっての重要な価値を見落としていた。ホールフーズの店舗を既成の流通センターとして活用する可能性だ。

ホールフーズの店舗網は全米で500店以上に上り、アマゾンは競争の激しい食品スーパー市場へのアクセスをすぐに手に入れた。在庫や設備、保管施設がなくても、ホールフーズの店舗は有益だった。

しかも、ホールフーズの多くの店舗は都市部の裕福な地域にあり、高級な生鮮食品を好む高所得層に人気がある。米ギャラップの調査によると、これは生鮮食品のネット通販の利用率が最も高い層と重なる。

アマゾンの生鮮食品分野でのその他の取り組みも、業界の問題克服に役立つ可能性がある。同社が新たに展開する食品スーパーでは、店舗にさらに配送センターとしての役割を持たせる可能性がある。さらに、レジなし店舗「アマゾンゴー」などの実験で地域の買い物客の購買行動についてより詳細なデータを得ることが可能になり、購入履歴と個人のアマゾンのアカウントをひも付けできる。

アマゾン、特に生鮮食品のオンライン販売はコロナ禍による巣ごもり消費の大きな恩恵を受けている。20年4~6月期の同社の米国での生鮮食品のオンラインの売上高は前年同期比3倍に増え、生鮮食品の配達能力は160%増した。

それでも、オンライン生鮮食品部門でのアマゾンのシェアは下がった。米国でのシェアは現在27%と前年比5ポイント低下し、ウォルマートの30%を下回った。実店舗での売上高もあわせると、生鮮食品市場でのアマゾンのシェアはまだ比較的小さい。

だが、アマゾンは物流で大きく優位に立つため、将来的には手強い脅威になるだろう。同社の強みは主に2つある。

1つ目は、消費者により速く優れた配達サービスを提供するためなら、配達での赤字も辞さない意欲と余裕がある点だ。これは将来的にはシェア拡大につながるだろう。

2つ目は、アマゾンの物流インフラへの投資は生鮮食品のオンライン販売事業にとどまらない点だ。生鮮食品の宅配サービスの改善は物流の他の分野にも採用されて広がる。逆もまた然りだ。

<だれが危機にさらされるのか?>

・競合の生鮮食品宅配サービス

アマゾンは莫大な資金を費やせるため、参入当初から生鮮食品のオンライン販売で他社と張り合えている。現在は注文額が35㌦以上のプライム会員に対し、2時間での無料配送を提供している(一部地域のみ)。ウォルマートなど従来の小売りやインスタカートなど他の生鮮宅配サービスもアマゾンと同じ価格水準でサービスを提供しようとしているが、競争が激しくなればアマゾンは資金力にものをいわせて配達料をさらに引き下げる可能性がある。

競争が激しくなるのに伴い、アマゾンは引き続き従来の食品スーパーやインスタカートなどの新興ライバル勢に圧力をかけるだろう。

5.決済:小規模販売業者に割安な選択肢を提供

アマゾンは長年、決済分野で存在感を築いてきた。主な商品は以下の通りだ。

・アマゾンペイ:外部の販売業者が自社サイトで商品を直販する場合でも、アマゾンの決済技術を使って注文を受けることができる総合的な決済管理システム。顧客の支払い体験も簡単になる。

・アマゾンキャッシュ:消費者が店頭で専用のバーコードをスキャンすると、アマゾンのアカウントに手数料なしでチャージできる。

・アマゾンビザデビット/クレジットカード:アマゾンは米ビザと提携し、プライム会員向けデビットカードと非プライム会員向けクレジットカードを提供している。どちらにもキャッシュバックサービスがある。

・アマゾンリロード:プライム会員は自分の銀行口座からアマゾンのアカウントに送金できる。報酬として、送金額の2%がアカウントに即座に追加される。

・アマゾンゴー:店に入り、棚から商品をとって立ち去るだけで済むレジなし店舗。代金は出店時にアマゾンのアカウントに請求される。

この手の金融エコシステムには「消費者がアマゾンのアカウントに入金してくれれば、結局はアマゾンでの利用額が増える」という魂胆があるのは明らかだ。例えば、アマゾンプライムビザカードでは利用者にアマゾンポイントを付与している。

アマゾンが自社ECの利用者にとって有益で、販売業者の資金を節約できるような決済手段を開発すれば、決済業界に地殻変動を起こせるほど優位に立てるだろう。

<アマゾンはなぜ決済に攻勢をかけるのか?>

消費者が店舗でクレジットカードかデビットカードを使えば、店舗はその購入額の数%を決済手数料として課される。こうした手数料は決済1回あたり2~4%で、年間では約800億ドルに上る。

こうした手数料は特に小規模事業者が主に少額商品を扱っている場合、業績を大きくむしばむ。だが、販売業者が決済処理会社を選ぶ際に考慮しなくてはならない点は価格だけではない。顧客体験に悪影響を及ぼさない点も重要だ。

コロナ下ではアップルの電子決済サービス「アップルペイ」や米グーグルの同「グーグルペイ」など、非接触型の決済オプションの導入が増えている。米マスターカードによると、今では米国人の50%以上がモバイル決済やタッチ式クレジットカードを使っている。

アマゾンが自社の決済サービスの定着度を高め、消費者にとってもっと使い勝手がよく、加盟店の手数料を下げられる方法を見つけることができれば、この業界で巨大な商機を見いだせるだろう。

<アマゾンはどのように決済を攻めるのか?>

アマゾンはもっと安い処理方法を求める販売業者と、他のサービスよりもアマゾンペイを選ぶ理由を必要とする消費者の双方の観点から決済に取り組んでいる。

販売業者にとっては、アマゾンと提携することで手数料が安くなり、アマゾンの販促サービスを使える。さらに将来的には、例えばアマゾンの大規模な会員基盤を活用できる新しいツールをワンクリックで簡単に利用できるようになる。

アマゾンペイのアカウントを採用することで、加盟店はレジなし決済や販売ターゲティングの改善、より優れた「オンラインで購入し、店舗で返品するプロセス」など新たな小売りのテクニックを試せる。

消費者に対しては、利便性や速さ、デビットカードよりもアマゾンペイのアカウント利用を促す特典に力を入れている。

アマゾンはこの数年間、アマゾンペイを消費者にとって魅力ある選択肢にするために、アマゾンキャッシュやリロード、クレジットカードなどアマゾンペイの価値を補う金融商品やサービスの開発に取り組んできた。

こうした商品すべてに共通するテーマは、顧客にアマゾンのアカウントへの入金を促すか、アマゾンの決済システムへの依存度を高めさせるというものだ。アマゾンでの残高が増えるほど、アマゾンペイなどの金融機能はより便利になる。

アマゾンは19年3月、決済サービス大手ワールドペイとの提携を発表した。

これはアマゾンの知的財産(IP)戦略からの注目すべき転換だ。これまでは社内でテクノロジーを開発して特許を取得し、独占権を維持した上でアマゾンの市場に投入する戦略をとっていた。だが、アマゾンペイでは同社の顧客中心主義「いまだに(創業)1日目」を念頭に、顧客が商品やサービスを購入する際の煩わしさを減らし、出店者がもっと多くの商品を売ることを最優先している。

<だれが危機にさらされるのか?>

・カード会社とオンライン決済会社

アマゾンの決済分野の野望を最も警戒すべき企業は、米ペイパルや米ストライプ(Stripe)などのオンライン決済会社や、米チェース、ビザ、マスターカードなどのカード会社だろう。

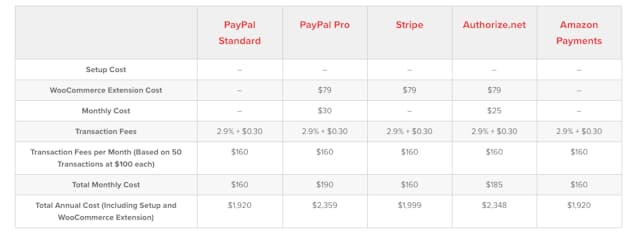

アマゾンペイの現在のコストは決済手数料が2.9%、信用照会料が30セントと他の大手オンライン決済と競合している。年間コストはペイパルの販売業者向け決済サービス「ウェブサイトペイメンツ・スタンダード」と同じだ。

アマゾンは販売業者の顧客に関するデータにアクセスし、新たな種類の販促を提供できるため、他社との差別化を図れる。ペイパルとストライプは顧客が何を買い、どんな買い方をしているかについての豊富な情報を持っていない。これこそが、アマゾンが自社の決済商品を他社よりも有益にするために活用できる情報だ。

・世界の決済分野のライバル

アマゾンは世界各国で決済分野に参入している。

海外では銀行口座を持たない人が多く、EC市場が大きく成長している国に特に注目している。

インドでのアマゾンの決済分野の主なライバルはグーグルペイ、フォンペ(PhonePe)、中国のアリババ集団から出資を受けているペイティーエム(Paytm)だ。

アマゾンは18年、インドでアマゾンペイによる請求書支払いサービスを開始した。スーパーアプリ「タプゾ(Tapzo)」も4000万ドルで買収した。特定のアプリでアマゾンペイを初期設定の決済システムにすることで、利用を増やすのが主な狙いだ。

19年3月には、アルゼンチンのEC大手メルカドリブレ(MercadoLibre)と共に、メキシコでQRコード決済を始めるためにメキシコ政府との協議を開始した。このシステムの利用者は実店舗とオンラインの両方で商品の代金をスマートフォンで支払えるようになる。

アマゾンは国内外の市場で他のスタートアップや銀行よりも優位に立っている。決済手数料で利益を増やす必要がなく、したがって加盟店の利益を大幅に侵食する必要がないからだ。多くの場合には加盟店の売り上げを推進できる可能性さえある。

アマゾンはアマゾンペイの利用や、それに伴う自社ECでの利用額の増加から利益を得られる。このため、アマゾンの決済分野における存在感を深刻に受け止めなくてはならない。アマゾンペイの決済ボタンが広がりつつあることが、決済分野の破壊が到来しつつある最たる証拠だ。

アマゾンがその次に進出する可能性がある4つの業界

6.保険:買い物体験に価値を付帯

アマゾンは既に自前の保険事業の構築に多少なりとも関心を示している。

16年には英国で、自社ECで販売した商品の事故や盗難を補償する「アマゾンプロテクト」を開始した。

17年の同社の欧州プロダクト保険グループのプロダクトマネジャーの求人情報からは、保険分野での狙いが垣間見えた。「当社は今の市場での事業を大きく伸ばし、素晴らしい顧客体験と満足度を提供する革新的な新商品を開発する野心的なプランがある」。

18年には自動車保険や二輪車保険を手掛けるインドのスタートアップ、アッコ(Acko)に出資したことを認めた。同年9月には健康、生命、損害保険の販売を始めるためにインドの会社登記局に申請し、インドの保険市場への関心がさらに明らかになった。19年3月にはインドの保険規制当局から代理店の認可を取得し、さらなる前進に道を開いた。

アマゾンはコロナの感染拡大を受け、インドの出店者を対象に無料の健康保険の提供を始めた。保険の契約、請求、補償はアッコが担当している。

19年9月には、米ワシントン州シアトルでの社員向け医療保険サービス「アマゾンケア」の試験運用を開始した。これはアマゾンとJPモルガン、バークシャー・ハザウェイの医療共同事業「ヘイブン・ヘルスケア」の一環だ。

アマゾンは既に自社の社員に遠隔診療、薬の宅配、アプリを活用した往診を提供している。さらに、20年4月には出店者(米国だけで90万以上)を対象に、現在の健康保険のニーズと問題点を尋ねる調査を実施した。これは社員向けの健康サービスを出店者にも拡大する野望の証しだろう。

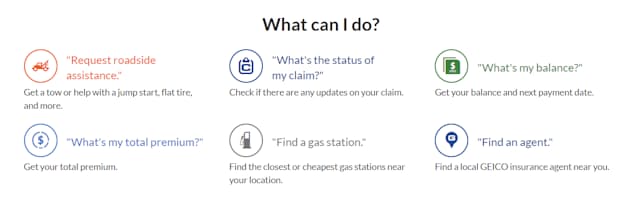

住宅や自動車の補償では、米保険大手のガイコやオールステートと提携し、保険の契約情報を提供し、既存顧客や見込み客に見積もりを提示するアレクサスキルを開発した。米保険大手トラベラーズとも提携し、トラベラーズの住宅保険の加入者にAIスピーカー「アマゾンエコードット」を無料で提供している。

住宅保険やプロダクト保険、自動車保険の提供でも、アマゾンはその規模と巨大な顧客基盤を武器に米国の大手代理店になる可能性がある。

アマゾンの強力なブランド力と顧客からの信頼により、同社の保険事業はさらに有益な保険サービスを求めている顧客、特にプライム会員にとって非常に魅力的な選択肢になるだろう。

7.高級ファッション:高級ファッションもオンラインで購入可能に

アマゾンは既に衣料品の世界に進出し、洋服や靴、アクセサリーをECで販売している。だが最近では、新たなカテゴリー「高級品」に目を向けている。

20年9月には、高級ブランドを自社のECに取り込むために「ラグジュアリーストアズ」を開設した。この店舗は一部の顧客だけがアマゾンの携帯アプリで利用でき、当初の提携先は米高級ドレスのオスカー・デ・ラ・レンタのみだった。アマゾンは取り扱いブランドを増やそうとしているが、思うように進んでいない。

アマゾンはブランドに自社の通常のECや従来の百貨店よりも多くの権限と自由を与えているが、一部のブランドは参加をためらっている。

例えば、高級ブランド世界最大手、仏LVMHモエヘネシー・ルイヴィトンは既にアマゾンに出品しない方針を示した。アマゾンのECには模造品がまん延しているのが主な理由だ。

アマゾンが近いうちに最高級ECになることはないだろうが、有償のプライム会員を多く抱え、資金力も豊富なため、同社は高級ブランドに消費者の目に触れる機会や販促、新たな販路をもたらすことができる。

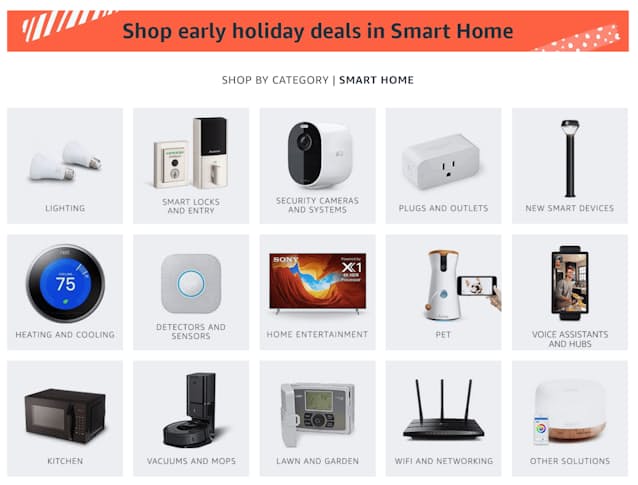

8.スマートホーム:家全体をつなぐ動きを加速

アマゾンはスマートホーム業界で大きな野望を抱いている。だがこの市場はなかなか軌道に乗っておらず、完全な実現はかなり先になるだろう。

アマゾンはかねてスマートホーム市場を支配しようとしてきた。14年には初のスマートホーム製品となったAIスピーカー「アマゾンエコー」を発売した。グーグルの同「グーグルホーム」や米音響機器メーカーのソノスの製品など多くのライバルも勢いづいたが、20年1月時点ではなおアマゾンがAIスピーカー市場のシェア53%を握っている。もっとも、18年の72%弱からは下がった。

だが、AIスピーカーは完全なスマートホームの始まりに過ぎない。

スマートホームは暖房から照明、キッチン家電に至るネット接続機器を家庭生活の多くの面にもたらす。アマゾンは18年以降、音声アシスタント「アレクサ」を搭載した電子レンジや時計など、自社ブランドのスマート機器を展開している。

多くのスマートホームシステムには相互運用性がない。言い換えれば、外部システムの他の製品には対応していない。このため、アマゾンは小型で価格の安い家電やアイテムで自社ブランドのスマート製品になじんでもらいながら、顧客がいざコネクテッドホーム(つながる住宅)を建てる際には自社の領域内にとどまらせることができる。

アマゾンは18年、米住宅建設大手レナーと提携した。レナーの新築住宅ではサーモスタットからドアのベルに至るまで、アレクサで作動するスマート住宅を提供している。

アマゾンはさらに、VC「アレクサファンド」を通じてスマートホーム関連会社に約30件投資し、18年にはスマートドアホンのリング(Ring)を10億㌦で買収し、19年2月には無線LANの利用範囲を広げる「メッシュWi-Fi」スタートアップの米エーロ(Eero)も取得した。

こうした取り組みにもかかわらず、スマートホーム市場はなかなか広がっていない。あるセキュリティー調査会社によると、米国ではAIスピーカーを持っている人は44%に上るが、スマート暖房は18%、スマートキッチン家電は12%にとどまった。さらに、スマートキッチン家電を将来買う予定だと答えた人は約20%にとどまり、この分野の今後の成長に疑問を投げかけた。

それでも、アマゾンは市場が成長した際に大成功を収めるための準備を進めている。

9.園芸:サプライチェーンの専門知識を活用

アマゾンが18年初めに「プランツストア」を始めたころ、園芸部門は業界全体での姿勢の変化に取り組んでいた。だが、アマゾンは自社の物流と流通の専門知識があれば、園芸は利益を上げられる分野に育つという勝算があった。

多くの若い消費者、特に初めて住宅を所有した人はガーデニングを、年配世代のような長年かけて楽しむ趣味というより、商品やサービスと捉えている。若い消費者は概して植物を欲しがるが、手間のかかる植物の世話をする時間はなく、園芸店に行くよりもオンラインで注文する方を好む。

コロナの影響で、植物は一部の人にとって家にこもり、旅行ができなくても自然を体感できる方法になった。実際、20年春の園芸店の売り上げは前年の春に比べて8.6%増え、コロナ下で最も急成長した業界の一つになった。

オンライン観葉植物販売の米ザ・シル(The Sill)や米ブルームスケープ(Bloomscape)は植物を選ぶプロセスのリスクを減らすことで、園芸業界で新たな分野を開拓した。両社は主に丈夫で育てやすい植物を販売し、詳細な育て方を伝え、購入後すぐに枯れた場合には返金を保証している。

だが、温度や湿度の急激な変化や丈夫な植物への需要の高まりなどに加え、植物の配送という課題から、小さな店舗やオンライン中心のスタートアップが成功するのは一段と難しくなっている。

ザ・シルは自社の倉庫と配送施設から全米に発送する。特有のニーズがある植物の配送では、自社施設からの発送は品質を保つために極めて重要だ。

アマゾンは倉庫や実店舗のネットワーク、サプライチェーンでの優位性を武器に出店者がオンラインで植物を販売しやすくし、ガーデニング事業を拡大する可能性がある。

ホールフーズの買収と今後展開する従来型の食品スーパーが、園芸分野を破壊する強力な武器になり得る。

さらに、全米で175カ所以上に上るフルフィルメントセンターにより、アマゾンの優れた物流インフラが従来の園芸センターの存続を脅かす恐れもある。

アマゾンは若く、利便性を重視し、園芸をライフスタイルの延長とみなす消費者に直接アピールすることで、既存の園芸業者に今後も圧力をかけるだろう。

関連リンク

関連企業・業界