自分のブラック情報をチェック!個人信用情報の調べ方

クレジットカードを申し込む前に審査が通るか不安という人は、個人信用情報機関に、自分の信用情報を照会することができます。

一度カード審査に落ちてしまって、その原因を知りたい、という時にも、ここから原因が探れるかもしれません。そのやり方を伝授いたします。

そもそも、個人信用情報機関とは?

個人信用情報機関とは、個人のクレジットヒストリーを記録している組織です。

個人信用情報機関では、個人のローンやクレジットカードの支払いの記録や未払い・延滞などが記載された、このクレジットヒストリーを記録しています。カード会社は、クレジットカードの申し込みがあった際、最初にこの信用機関から申込者のクレジットヒストリーを照会します。

その中で、3カ月以上の未払いや自己破産などによる「異動」という項目が表示されている場合、俗に言う「ブラックリスト入り」という状態を意味します。

個人信用情報機関には下記の3つの組織があります。

| 個人信用情報機関の名称 | 主な加盟会社 |

| CIC(株式会社シー・アイ・シー) | 信販会社やクレジットカード会社 |

| JICC(株式会社日本信用情報機構) | 信販会社、消費者金融会社、流通・銀行・メーカー系カード会社・金融機関 |

| 全国銀行個人信用情報センター | 金融機関 |

信用情報機関はそれぞれ独立していますが、CRINとFINEという2つのネットワークで、信販・クレジットカード会社や金融機関各社で、情報を共有しています。

CRINでは主に延滞情報を、FINEでは顧客の総借入残高を共有しています。

そのため、どのカード会社であっても、申込み者の過去のカードやカードローンの利用・支払い履歴、延滞などの金融事故情報を、個人信用情報機関に照会できるようになっています。

一般カードの場合、過去の信用情報に問題があるとその時点で審査落ちになることが多いです。

しかし、ACマスターカードの場合、現在収入があれば審査の対象とする独自の審査基準を設けています。

そのため、審査が不安という人でもカードが発行できる可能性があります。

ACマスターカードの審査時間は最短30分、即日発行にも対応しています。

カードが作れるのかどうか不安な人は「3秒診断」というサービスがあるので一度利用してみる事をオススメします。

- 年会費無料

- 独自の審査で他のカード審査に落ちた人向け

- 利用額の0.25%キャッシュバック

信用情報開示請求のやり方

個人信用情報機関へは個人でも信用情報開示請求ができます。

方法は、下記の3つとなります。信用情報機関によっても、方法は異なります。今回は、一番手軽なインターネットやアプリを使った方法をお教えします。

①インターネットで請求する(CICのみ)

パソコンやスマホのブラウザから、365日24時間いつでも請求できるので、平日は仕事で忙しい人にも便利です。

CICの場合には、インターネット上で即時情報を確認することができるので、確認したいと思ったそのときに、見ることが可能です。手数料は1000円ですが、クレジットカードが必要となります。クレジットカードがない場合は、郵送か窓口になります。

動作環境には、以下の条件が必要となります。

●パソコンの場合

| OS | Windows 7、Windows 8、Windows 8.1、Windows 10 |

| ブラウザ | Internet Explorer8、9、10、11、Microsoft Edge |

●スマホの場合

| iPhone:iOS 7.0.6 以降 | Android:4.1 以降 |

手順1:クレジットカード契約で利用した電話番号(固定電話・携帯電話)からCICの信用情報開示請求窓口に電話(☎0570-021-717)をし、受付番号を取得します。

手順2:申し込み画面から必要な情報と受付番号、手数料用のクレジットカード情報(本人名義のもの)を入力します。こちらの手順は受付番号を取得してから1時間内に行ってください。

手順3 :決済が完了されたら、PDFファイルをダウンロードしてください。パソコンで閲覧できます。

【参照】CICの公式HP「インターネット開示(パソコンで開示)」

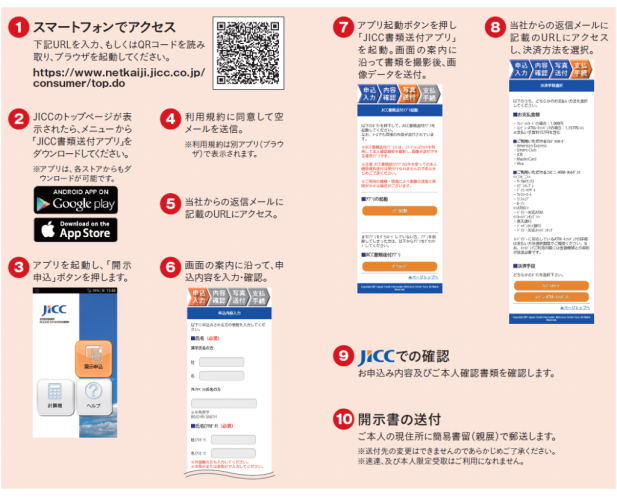

➁携帯アプリで請求する(JICCのみ)

スマホアプリで情報公開請求をすると、後に簡易書留で個人信用情報開示報告書を送ってもらうことができます。開示手数料は1,000円で、クレジットカードやコンビニエンスストア、ペイジー対応の金融機関のATM・オンラインバンキングで支払うことができます。手順は以下の通りです。

※本人確認資料には以下の書類の中から一つが必要となります。

| 運転免許証または運転経歴証明書 | 各種保険証(カード式・折りたたみ式) |

| マイナンバーカード(個人番号カード) | 旅券(パスポート) |

| 住民基本台帳カード(写真付) | 在留カードまたは特別永住者証明書 |

| 身体障害者手帳 |

【出典】JICCの公式HP「スマートフォンによる開示申込手続き」。

③郵便で請求する

開示申込書と手数料分の定額為替証書・身分証明書を同封して郵送すると、開示結果が郵送で送られてきます。

手元に届くまでの期間は10日間ほどで、手数料は1000円です。

④窓口で請求する

身分証を持って窓口で請求することもできます。

受付は平日のみで、時間はCICでは10:00~12:00と13:00~16:00、JICCでは10:00~16:00です。手数料は500円です。

CICの場合

| 必要なもの | 受付日時 | 手数料 | |

| インターネット (パソコン・スマホ) | インターネット環境、クレジット契約で使用した電話番号 | 365日24時間 | 1000円 |

| 郵送 | 申込書、手数料分の定額為替証書、身分証明書 | 申込書受理から10日程度で到着 | 1000円 |

| 窓口 | 身分証明書 | 平日10:00~12:00、13:00~16:00 | 500円 |

JICCの場合

| 必要なもの | 受付日時 | 手数料 | |

| インターネット | スマホアプリ | 365日24時間 | 1000円 |

| 郵送 | 申込書、手数料分の定額為替証書、身分証明書 | 申込書受理から10日程度で到着 | 1000円 |

| 窓口 | 身分証明書 | 平日10:00~16:00 | 500円 |

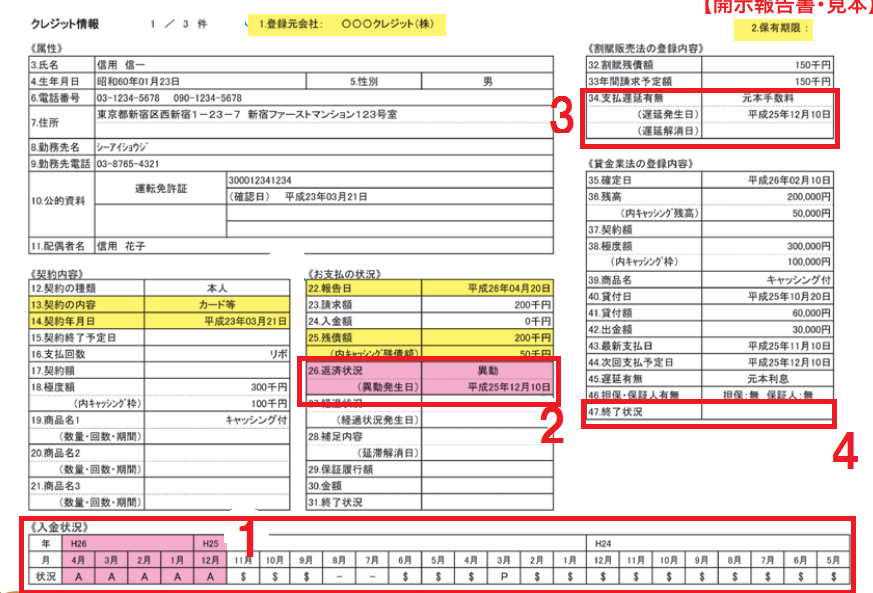

個人信用情報開示報告書はここを見る!

開示請求をすると、以下のような書類が送られてきます。

ここで重要なのは、赤枠で囲んだ項目です。それぞれの意味を見ていきます。

【出典】CIC公式HP「信用情報開示報告書の見方」

1,《入金状況》

※《入金状況》の表の見方

| 表示 | 内容 |

| P | 請求額の一部が入金された |

| A | 支払者の事情で、約束の日に入金がなかった(未入金) |

未払いが続いている場合、上の表のように「A」と表示され、これが3回以上、つまり3か月以上表示されると、「2《26.返済状況》」に「異動」の文字が表示されます。

2. 《26.返済状況》

ここの「異動」という文字こそが、「ブラックリスト入り」を意味しています。

「異動」には下記の3つのケースがあります。

ブラックリスト入りするケース

- 返済日より3か月以上(61日以上)、遅れがあった場合

- 契約者に代わって保証会社が弁済した場合。⇒代位弁財

- 裁判所が破産宣告(破産手続き開始が始まった)した場合⇒債務整理

この「異動」情報があった場合、新規のクレジットカードの申し込みはしばらく諦めてください。

クレジットカード審査の理由を探っている場合は、この異動情報こそが、審査落ちの原因と考えられます。

3.《34.支払遅延の有無》

延滞が続いている場合、こちらに日時が記載されます。この記載がある場合も、「延滞記録がある」ということを意味し、ブラック情報となります。

完済された場合には「遅延解消日」に完済日が明記されます。

4.《47.終了状況》

| 表示 | 内容 |

| 完了 | |

| 本人以外弁済 | 契約者以外(保証人や保証会社)から返済がされたもの |

| 貸倒 | クレジット会社等が貸倒れ(貸したお金が返ってこないもの)として処理したもの |

| 法廷免責 | 自己破産などで法的に支払いが免除されもの |

こちらの赤文字の項目があれば、ブラックリスト入りを意味します。その場合、こちらの表示が消えるまで、新規カード申し込みは諦めるしかありません。しかし、ブラック情報があってもクレジットカードを作れる可能性があります。

まとめ

今回は、ブラック情報を自分で確認できる方法をお伝えしました。

クレジットカード審査の判断材料となる個人信用情報開示報告書は、自分のものであれば、ネットや郵便で簡単に開示請求できます。自分のブラック情報の有無がわかれば、クレジットカード審査への対応もしやすくなります。便利な制度なので、ぜひ活用してください。