日本は平成バブルの崩壊とともにデフレ経済に苦しんできました。

モノの価格が上昇しない

↓

企業収益が増加しない

↓

賃金が上がらない

↓

購買力が上がらない・度重なる増税で実質所得減少

↓

経済低迷

↓

値下げ合戦

↓

モノの価格が上昇しない

…という負のスパイラルが継続して発生してきました。

人口増加

↓

需要増加

↓

企業収益増加

↓

給与増加

↓

需要増加

↓

適度なインフレでモノの価格上昇

↓

企業収益増加

…という正のスパイラルとなります。

しかし、平成の30年間日本はデフレに苦しんだことにより、人々の中にもデフレマインドがしっかりと定着してしまっています。

しかし、日本では成長を伴った適度なインフレではなく、財政不安を起点としてある程度強烈な円安を伴ったインフレが発生する可能性があります。

このコンテンツでは、円安を伴った強烈なインフレから身を守るための方法についてお伝えしていきたいと思います。

Contents [hide]

日本政府の現在の非常にまずい財政状況を反論とともに説明

まず日本の財政状況について見ていきましょう。

現在の日本政府の財政状態

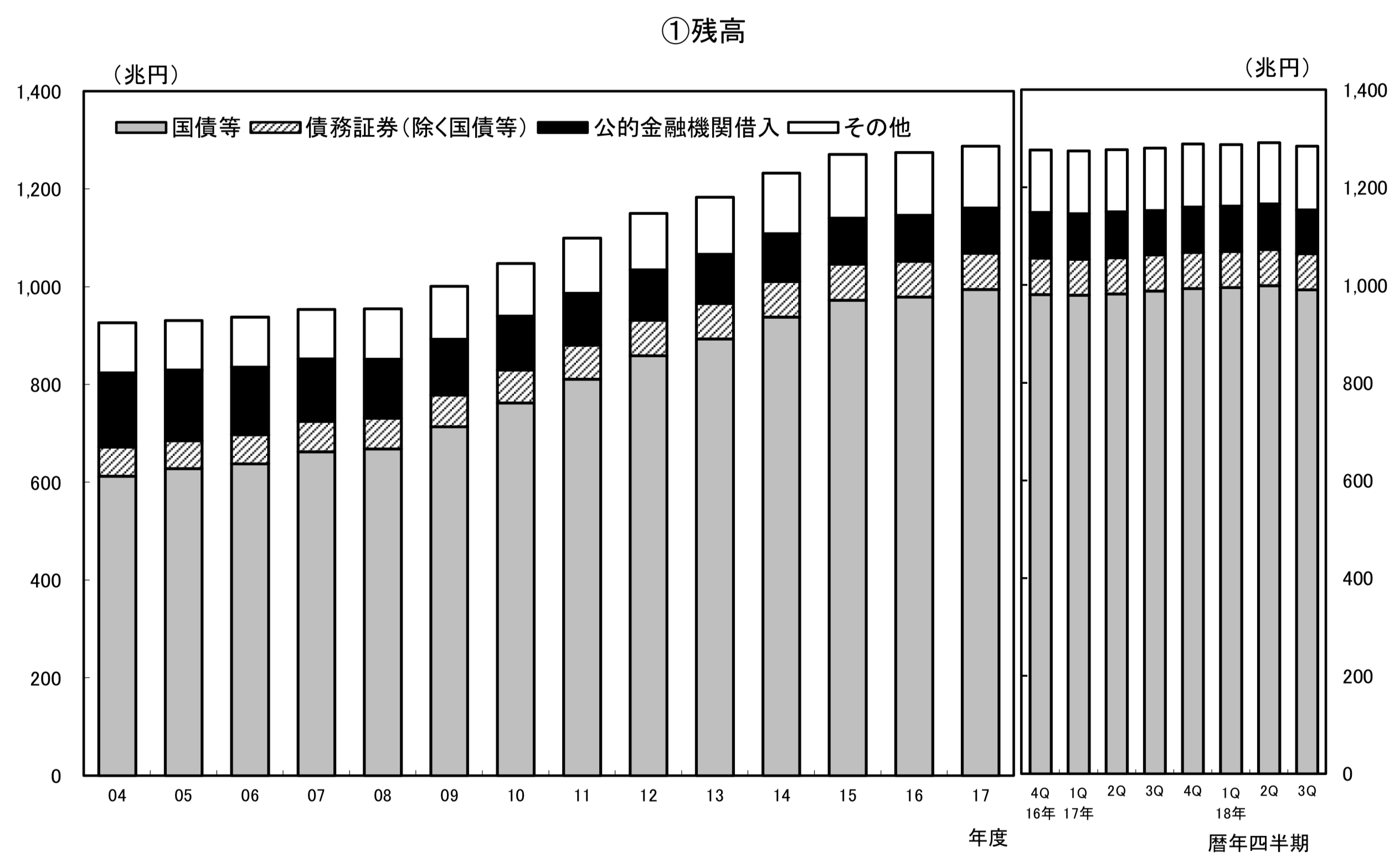

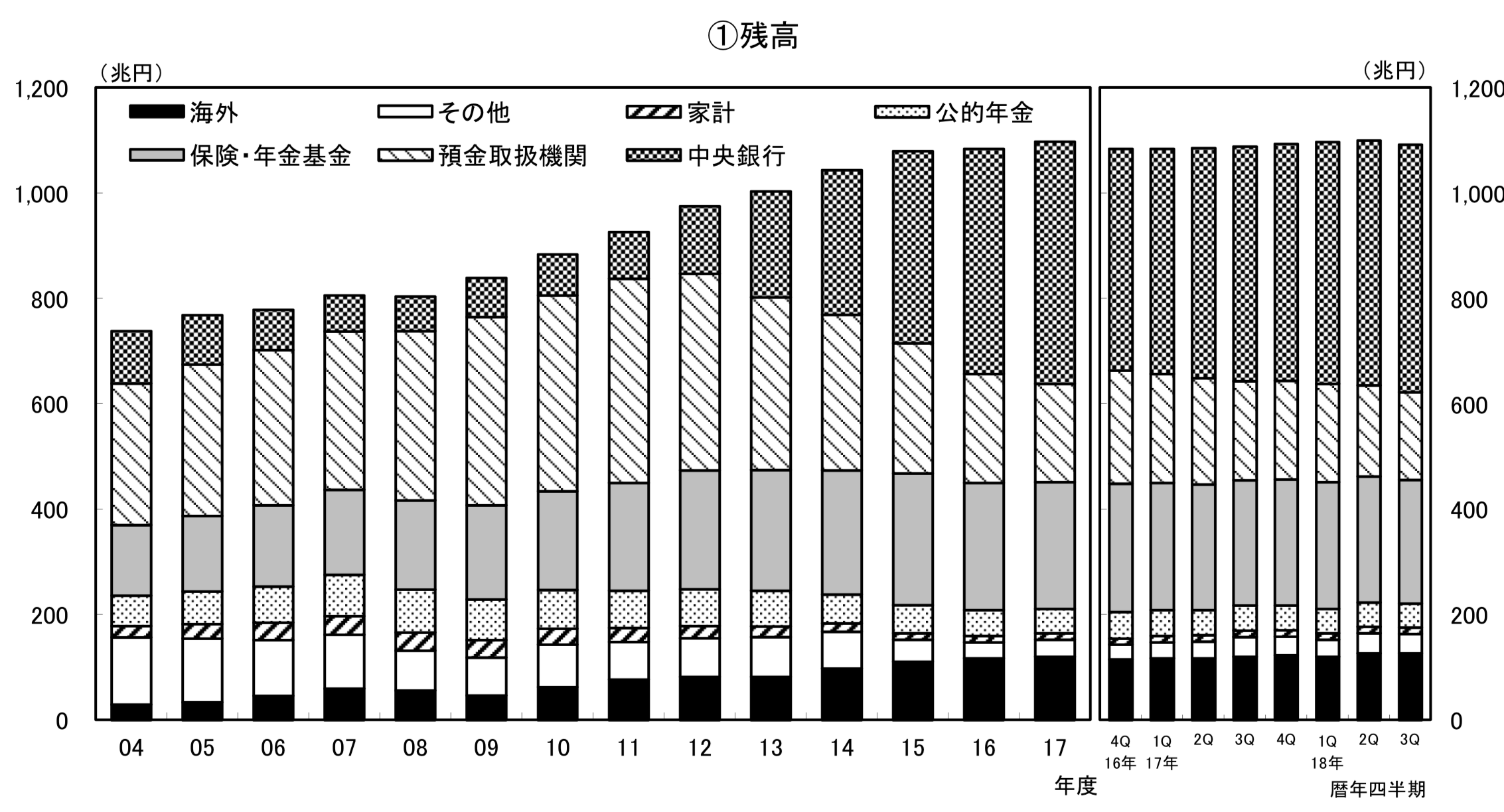

日銀の『資金循環統計』によると政府の借金は以下のように年々増加していっています。

GDPの2倍ということは給料が500万円に対して借金が1000万円以上あるという状況ですね。

今後少子高齢化で社会保障費が増大して税収が減少することを考えると深刻な状況であることがわかると思います。

日本の家計資産で賄われている政府の借金

通常ここまでの債務比率だと通貨安を伴ったインフレが発生するのですが、現状日本政府の債務は日本銀行や市中の預金銀行によって賄われています。

日本の銀行と保険・年金基金によって購入されているということは原資は我々日本国民の預金つまり金融資産で購入しているということになります。

ここで債券の基礎知識ですが、債券は安全なものであればリスクが低いので金利が低いのですが、危険なものであればリスクが高いので金利が高騰します。

金利が高騰すると利払費で国家の歳出が更に増大して借金返済が完全に不可能になります。

すると日本国政府の信用により価値を持っている通貨日本円の価値が暴落して強烈な円安を伴い、輸入物価の高騰等を要因に国内でインフレが発生していくのです。

では、いつまで日本国民の金融資産で政府の借金を賄うことができるのかという点が重要になってきます。

日本の家計資産に政府債務が追いつくXデー

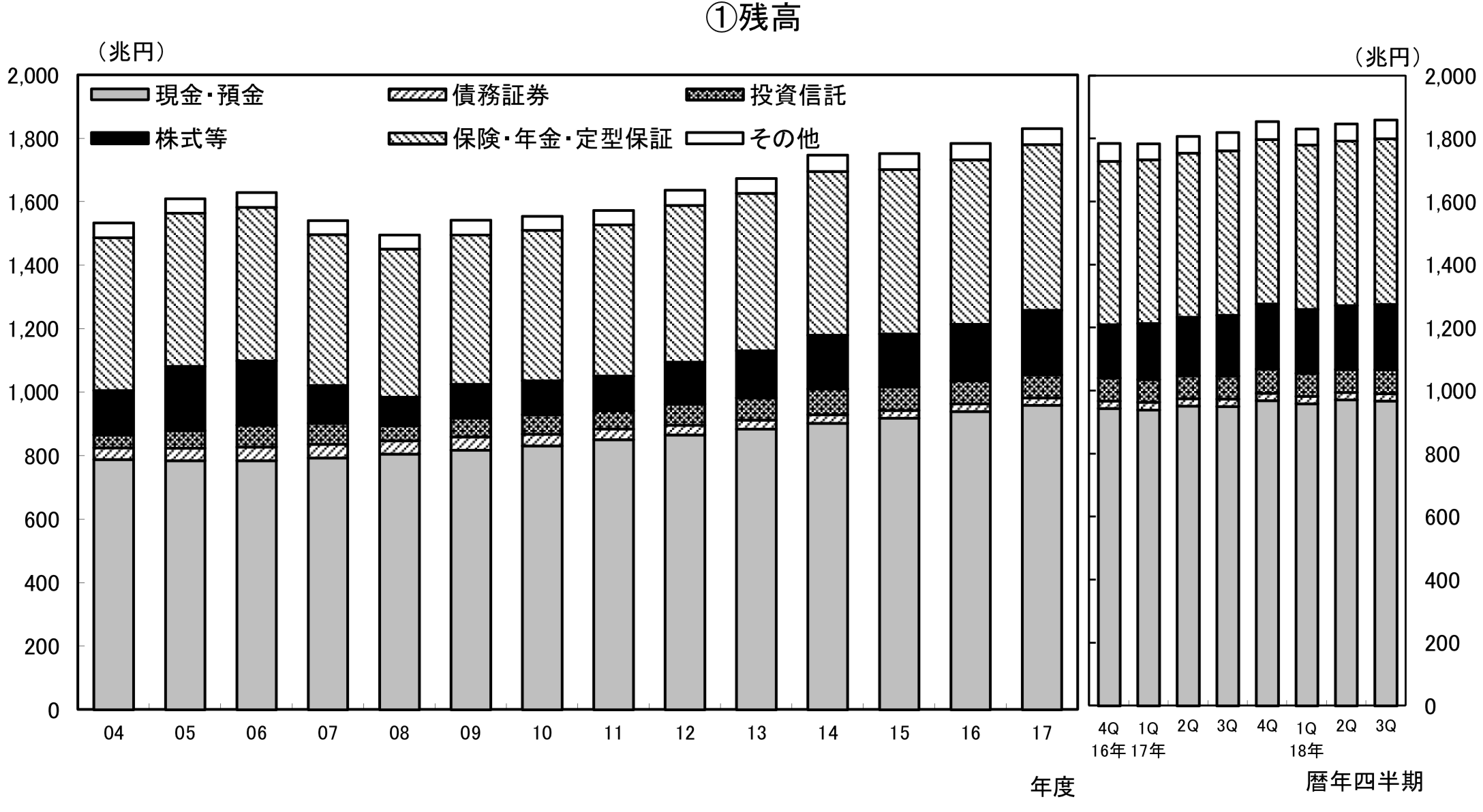

日本の家計資産は現状1800兆円近辺で停滞しております。

整理すると現在の政府債務は1300兆円で家計資産は1800兆円と約500兆円のマージンがあることになります。

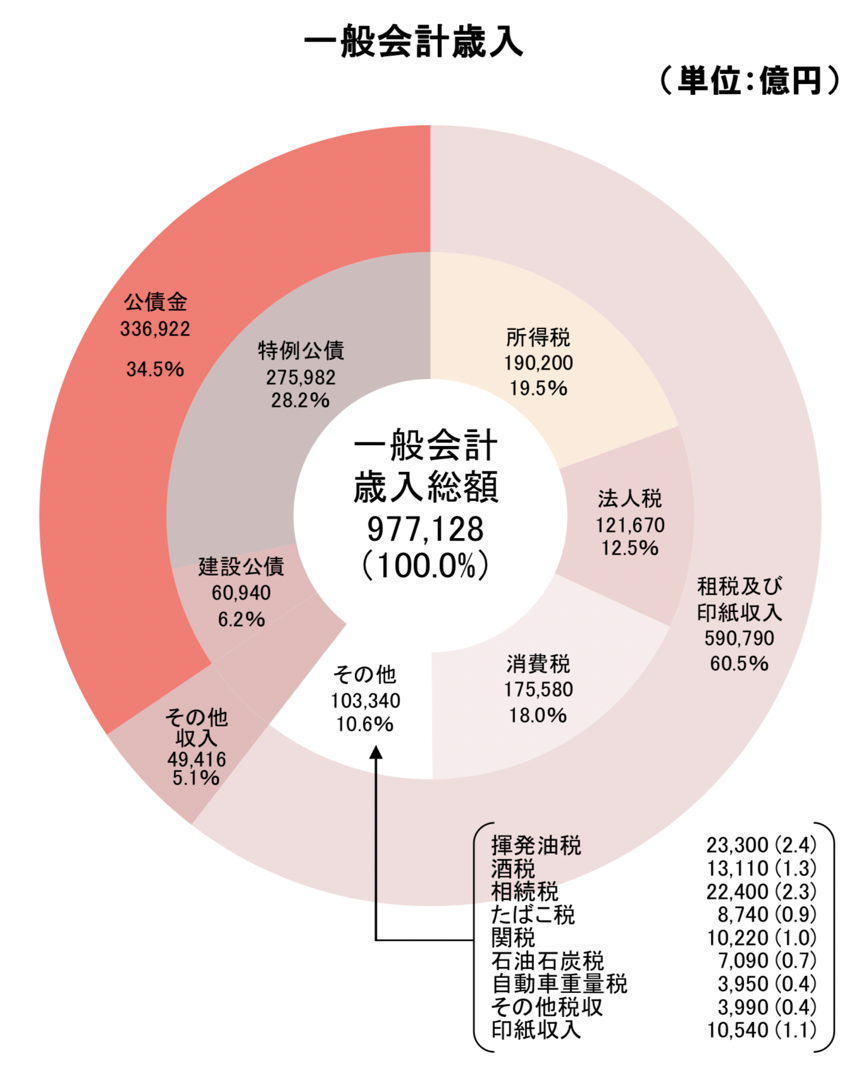

では年間どれほど借金が増加していくかというと、最新の財務省による歳入に占める国債の金額・比率は以下のように34兆円で歳入の34.5%を占めることが分かります。

(引用:財務省『一般会計歳入・歳出』)

(引用:財務省『一般会計歳入・歳出』)

34兆円というペースで増加した場合に僅か16年以内で家計資産を上回りますし、今後歳出は増加の一途を辿ることが確実なので早ければ10年程で外国からの資金に頼らざるを得ない状況に陥ってしまいます。

外国人が日本国債を購入すると、リスクに見合った金利を要求するようになります。

金利は上昇していき更に債務が雪だるま式に増加し政府の信用が失墜していきます。

以下プリンストン大学の清滝教授も同様の点を指摘しておりますので参考にして見てください。

その他の経路でインフレが発生することも。ヘリコプターマネーの足音

日本国内の家計資産で賄えなくなった時に外国人投資家に頼らざるをえなくなり、国債金利が急騰するという経路のほかに金融政策の面からインフレが発生することもあります。

それは以前『紙幣のバラマキ?ヘリコプターマネーの政策概要とその効果をわかりやすく解説』でお伝えしているヘリコプターマネーです。

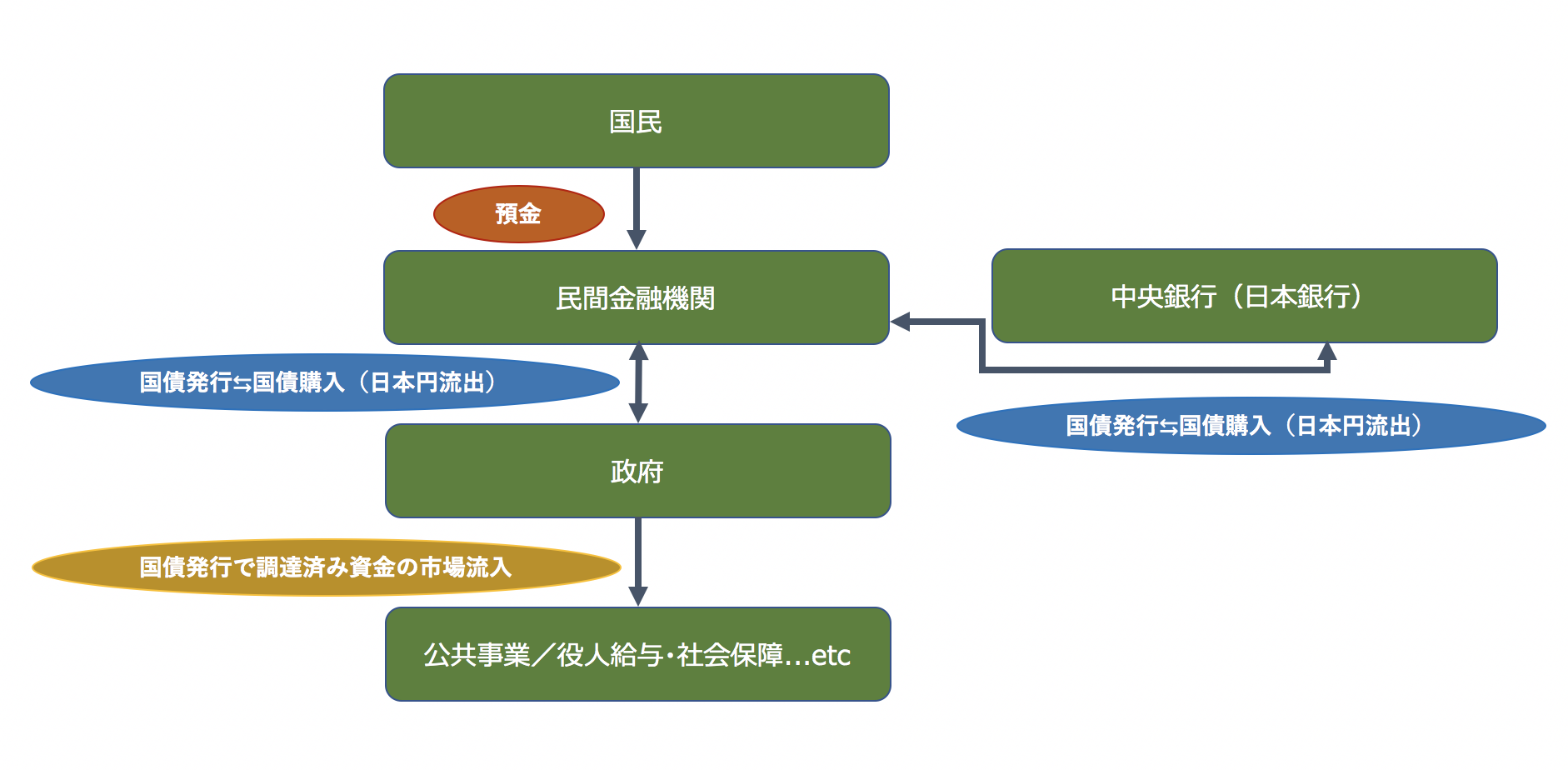

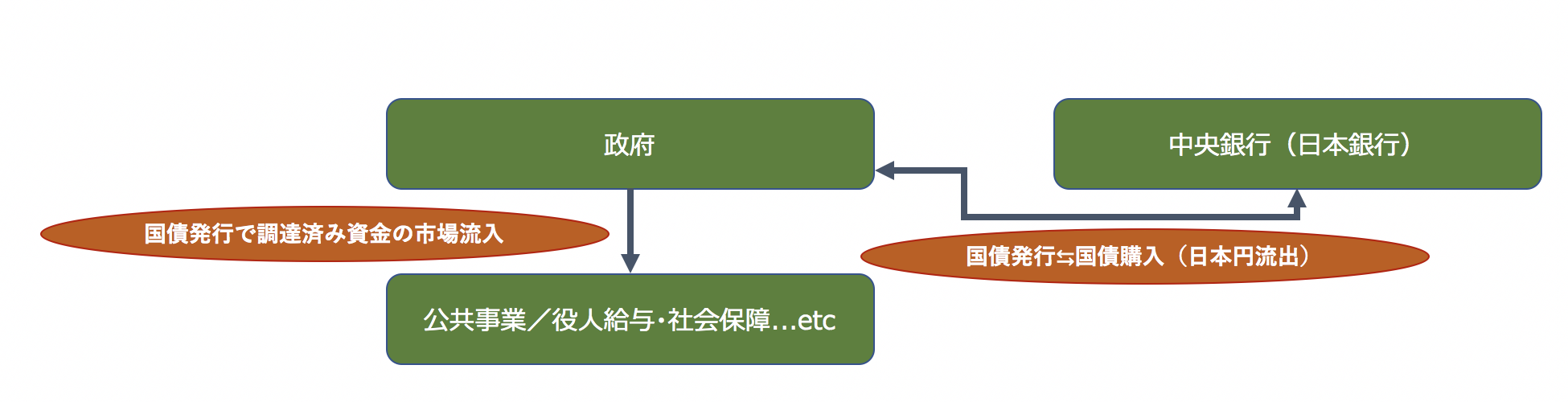

現在日銀が行なっている金融緩和では政府が発行した国債を一旦民間金融機関が購入した上で中央銀行である日銀が買い取っています。

中央銀行から日本円を受け取った民間金融機関が貸し出しや投資を通して市中に日本円を放出しなければ、日本国内に流通する日本円は増加しません。

しかし政府が発行した国債を直接日銀が引き受けることをヘリコプターマネーではどうでしょう。

日銀から日本円を受け取った政府が、直接日本円を使用するので、直接日本国内に日本円が流出します。

日本円の国内流通量が上昇すれば日本円の価値が暴落して、結果的に日本円の価値がモノに対して下落するのでインフレが発生することになります。

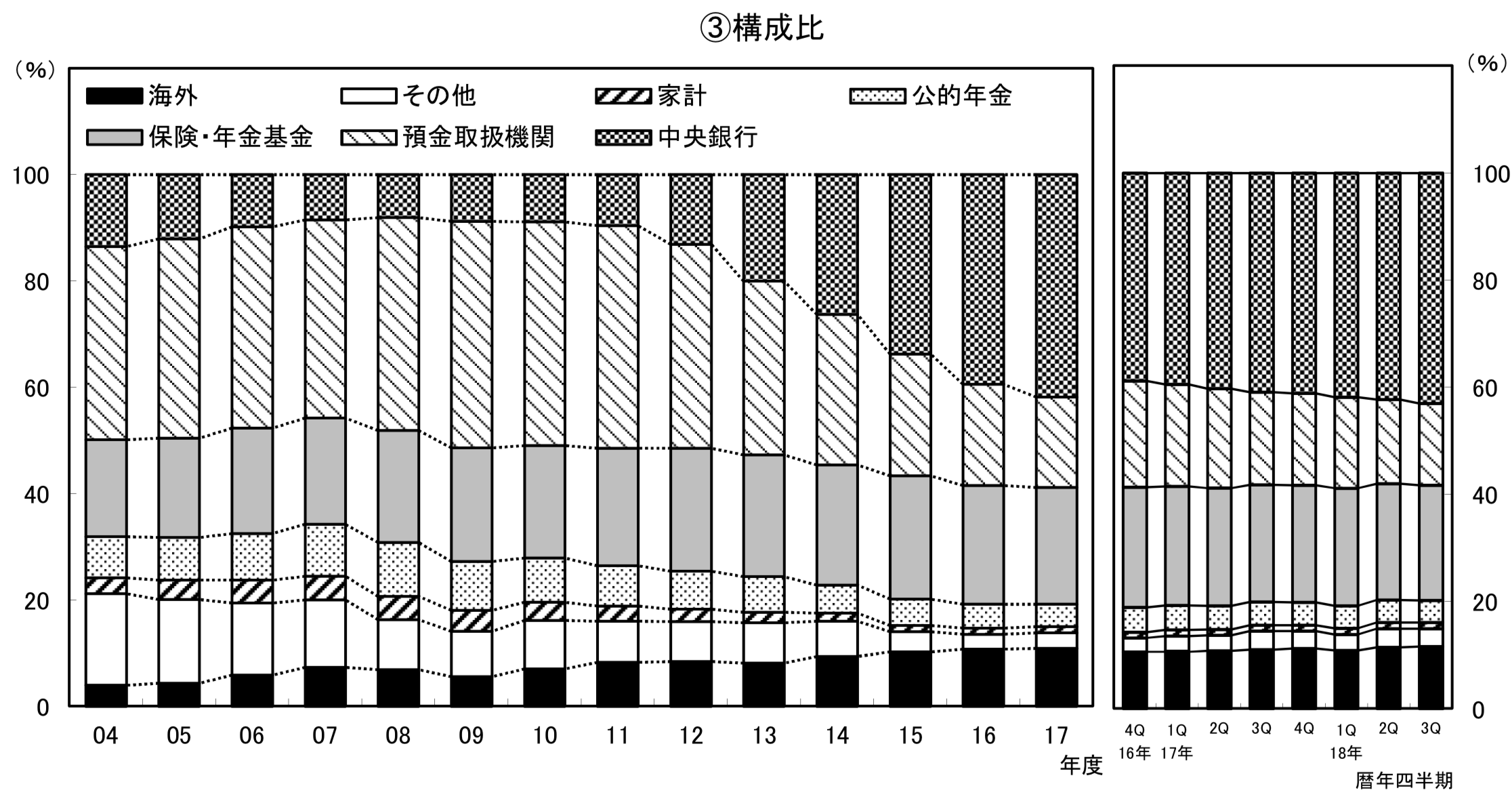

ではいつヘリコプターマネーに踏み切る可能性があるかということですが、現在日銀は市中銀行から国債を買い取っており両者の比率は大きく変わってきています。

黒田総裁の金融緩和から日銀が急速に買い進めた結果、残り預金金融機関が保有する国債は200兆円をきってきており、現在のペースでは後2年-3年で日銀が購入できる国債が枯渇します。

一方、目標とするインフレは一向に発生しないので日銀は手を緩めることができず、禁断の果実であるヘリコプターマネーに手をつけることが現実味を帯びてきています。

政府が直接日銀に国債を引き受けさせだしたら、赤信号点灯ということになります。

〜コラム〜ハイパーインフレとは?日本でハイパーインフレは起こり得るのか?

ハイパーインフレというワードはよく聞くと思うのですが、一応の定義は存在しています。

経済学者Phillip Caganによれば『インフレ率が毎月50%を超えること』。

国際会計基準によれば『3年間で累積100%以上の物価上昇』。

Caganの定義は現在の日本では現実的ではないですが、国際会計基準の3年間で累積100%の基準は満たし得ます。

ハイパーインフレの対策-米国株インデックスを楽天証券で積立投資-

財政懸念型のハイパーインフレは円安を主因としますので、外貨建の資産を保有する必要があります。

米ドルをはじめとした外貨を保有することも十分な対策になるのですが、ただ外貨を保有するだけでは勿体ありません。

せっかく外貨を保有するのであれば、資本主義の歴史上最も上昇することが歴史的に証明されている株式市場に投資を行うことがおすすめです。

インデックス投資は個別株ではなく米国株全体に投資を行う投資法で、以下の通り歴史的に安定した利回りを出している投資法です。

- 過去20年間:年率7.5%

- 過去50年間:年率10%

- 過去200年間:年率8.1%

米国株全体に投資できる投資信託として『楽天全米株式インデックスファンド』(以下:楽天VTI)は非常におすすめできます。

バンガード社の旗艦ETFであるVTIを円建で投資できるように楽天が組成したファンドです。

つまり、例えば基準価格が100USDのままで普遍だとしても1ドルが100円から200円に大幅に円安になった場合は、円建の基準価格は10,000円→20,000円に上昇するのです。

さらに楽天VTIは楽天証券で楽天カードクレジット積立を行うと、なんと月額5万円年額60万円まで購入額の1%のポイント還元を受けることができるのが最大の魅力です。

手数料はたったの0.1696%なので1%のポイント還元をうけると、実質手数料はマイナス08304%ということになります。

楽天VTIを楽天証券の楽天カードクレジット決済で積立投資を行い、ハイパーインフレに備えた資産形成を行なっていきましょう。

まだ楽天証券の口座を保有していない、楽天カードを保有していないという方は以下をご覧ください。

まとめ

日本はデフレ経済が継続していますが、今後財政懸念型の円安が10年〜15年後、日銀と政府によりヘリマネが実施されれば早ければ3年以内に円安を伴ったインフレが発生する可能性があります。

日本円の資産だけを保有していると、資産をインフレで大幅に失う可能性がありますので外貨建の資産を保有する必要があります。

資産を強烈なインフレから守りながらも着実に資産を増やしていきたい方には歴史的に200年以上7%以上の利回りを平均してだしている米国の株式市場への投資が攻守兼ね備えた資産運用となります。

中でも米国全体に投資ができる楽天VTIを楽天証券で楽天カードクレジット引落で1%のポイント還元を受けながら積立投資を行うのが最強の投資法となります。

以上、日本のハイパーインフレの可能性と対策を徹底解説!楽天VTIで資産を安全に守り育てよう。…でした!