誰も教えない老後資産形成の本当のゴール。実は目標金額はゴールではない。

突然ですが、「永久機関」ってご存知ですか?

何のエネルギーを加えなくてもずっと動き続ける機関のことです。

もし、これと同じような資産運用できるとどうでしょうか?

運用だけで資産が増え続ける。

今回はそんなちょっと夢のような本当の話です。

目次

現実味のないゴールにしかならない

資産形成のゴール設定

よく、老後に必要なお金はいくら?

という特集がありますが、いくらお金があっても生活水準によって出ていくお金は変わります。

なので人によってゴールは様々です。

しかし、シミュレーションをしてもゴールに現実味が湧きません。

これが問題なんです。

ゴールが見えないとやる気も出てこないものです。

終わりがあると「よし!ここまでやれば終わり!」と思えて、やる気もメリハリも出ます。

では、老後の資金準備のゴールをいくらで設定すればいいか?

ちょっと考えてみましょう。

結論から言うと3000万円

なんとなくありきたりな数字ですが大きく外れていないはずです。

計算は至って単純。

①まず、定年年齢(完全リタイヤ)を決めます。

ここでは65歳にしますが、自営業の方は自分で決めれますし、年金受給の引き上げと合わせて定年年齢も上がるかもしれません。一方で景気が悪くなれば会社の経営判断のうえ定年が早くなるかもしれません。リストラも少なからず可能性はあるでしょう。

②次に定年年齢からの余命年数を決めます。

「平均寿命」じゃないのでご注意を「平均余命」は下図をご参照ください。

女性の例で見てみましょう。65+23.89=88.89歳となります。

が、ここでは多めに見ていた方がいいので、

ざっくり90歳としましょう。

| 年齢 | 男 | 女 | ||||

|---|---|---|---|---|---|---|

| 平成22年 | 平成21年 | 前年との差 | 平成22年 | 平成21年 | 前年との差 | |

| 0歳 | 79.64 | 79.59 | 0.05 | 86.39 | 86.44 | △ 0.05 |

| 5 | 74.90 | 74.87 | 0.03 | 81.64 | 81.69 | △ 0.05 |

| 10 | 69.94 | 69.90 | 0.04 | 76.67 | 76.73 | △ 0.06 |

| 15 | 64.98 | 64.93 | 0.05 | 71.70 | 71.75 | △ 0.05 |

| 20 | 60.07 | 60.04 | 0.03 | 66.75 | 66.81 | △ 0.06 |

| 25 | 55.24 | 55.20 | 0.04 | 61.83 | 61.90 | △ 0.07 |

| 30 | 50.41 | 50.37 | 0.04 | 56.92 | 57.00 | △ 0.08 |

| 35 | 45.59 | 45.55 | 0.04 | 52.03 | 52.11 | △ 0.08 |

| 40 | 40.81 | 40.78 | 0.03 | 47.17 | 47.25 | △ 0.08 |

| 45 | 36.10 | 36.09 | 0.01 | 42.36 | 42.44 | △ 0.08 |

| 50 | 31.51 | 31.51 | 0.00 | 37.61 | 37.70 | △ 0.09 |

| 55 | 27.07 | 27.09 | △ 0.02 | 32.95 | 33.04 | △ 0.09 |

| 60 | 22.84 | 22.87 | △ 0.03 | 28.37 | 28.46 | △ 0.09 |

| 65 | 18.86 | 18.88 | △ 0.02 | 23.89 | 23.97 | △ 0.08 |

| 70 | 15.08 | 15.10 | △ 0.02 | 19.53 | 19.61 | △ 0.08 |

| 75 | 11.58 | 11.63 | △ 0.05 | 15.38 | 15.46 | △ 0.08 |

| 80 | 8.57 | 8.66 | △ 0.09 | 11.59 | 11.68 | △ 0.09 |

| 85 | 6.18 | 6.27 | △ 0.09 | 8.30 | 8.41 | △ 0.11 |

| 90 | 4.41 | 4.48 | △ 0.07 | 5.76 | 5.86 | △ 0.10 |

出典:厚生労働省 主な年齢の平均余命:http://www.mhlw.go.jp/toukei/saikin/hw/life/life10/01.html

③不足額(目標額)を計算します。

式は【生活費-年金=不足額】です。

生活費は以前、こちらの記事でご紹介しましたが、

ゆとりある生活費として月35万円を設定します。

年金は平均的な夫婦の受給額で21万円としましょう。

そうすると・・・

【生活費/35万円】-【年金/21万円】=【不足額/14万円】

④65歳までに必要な金額(ゴール)を計算します。

14万円×【300ヶ月(90歳-65歳=25年×12ヶ月)】=4200万円

あ。3000万円超えちゃいましたね・・・。

ま。でもこんなもんです。

とりあえず3000万円は最低目標ということですね。。。。

ざっくりにしかならない

ざっくりでいいんです。

いえ、ざっくりにしかならないんです。

この計算の方法って間違いではないんですが、現実味がありません。

将来のことは分からないからです!

年金も、仕事も、収入も、今の世の中、今の日本では先が読めません。

なので、計算してみても、なんか現実味がないんです。

でも、本当に重要なのは金額ではありません。

本当のゴールはポートフォリオ

ポートフォリオとは?

本当のゴールに設定すべきものはポートフォリオだったんです。

ポートフォリオとは・・・??

”金融・投資用語としてのポートフォリオは、現金、預金、株式、債券、不動産など、投資家が保有している金融商品の一覧や、その組み合わせの内容(株式の銘柄などまで具体的に)を指しています。

出典:マイナビクリエーターhttps://mynavi-creator.jp/knowhow/article/what-is-a-portfolio

要は、資産の分配。割合や中身の詳細のこと。

あなたの資産の中身は何と何で構成されていますか?ということですね。

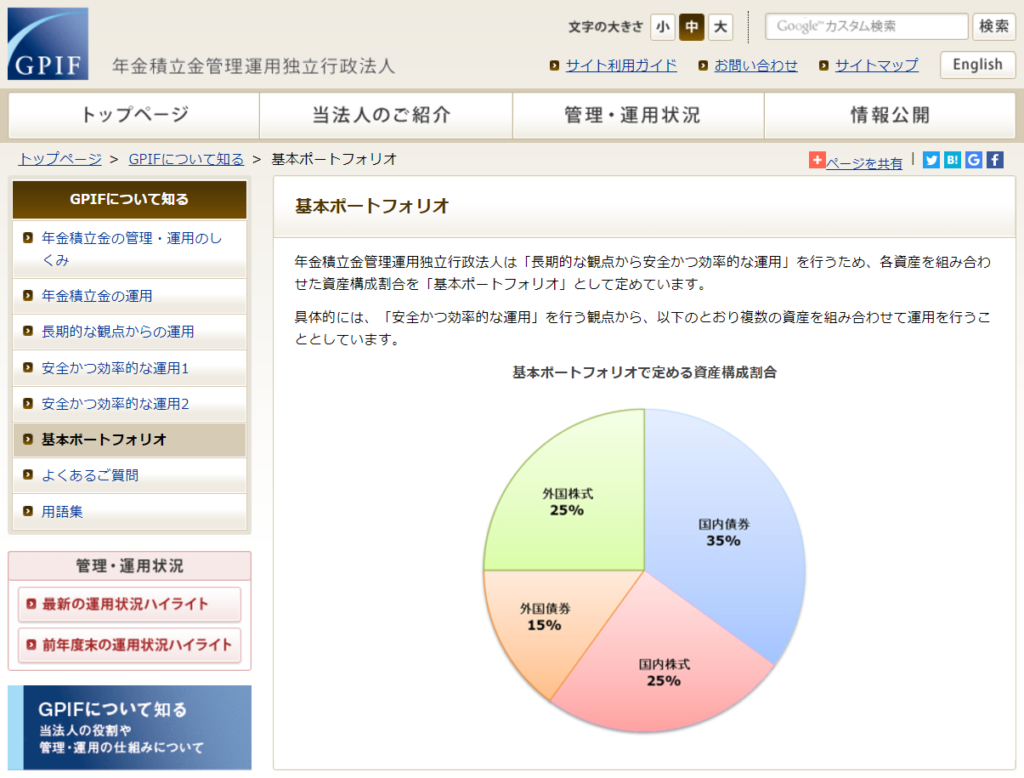

ちなみに、私たちの年金を運用しているGPIFのポートフォリオはこうなっています。

実際に私たちのお金がここにあるので、ある意味私たちも既に投資をしているということになります。

出典:年金積立金管理運用独立行政法人 基本ポートフォリオより/http://www.gpif.go.jp/gpif/portfolio.html

ポートフォリオがゴールとはどういうことか?

具体的に言うと、こういうことです。

例えばあなたが定年時に1000万円退職金でもらったとします。

それを・・・

- 銀行預金に入れるしか選択肢がないか?

- 年7%運用のポートフォリオを作っているか?

ということ。

現金や、株、投資信託でポートフォリオを組めば、そこから運用益が期待できますよね。

つまり・・・

もし、

3000万円貯まらなくても、

毎月5万円の利益が上がるポートフォリオを構築していれば、

1000万円あれば十分。

【銀行預金の3000万円】と、

【月5万円の利益が上がる1000万円のポートフォリオ】は、

資産価値は変わらないということです。

金額をゴールにするのは間違いではないのですが、

それよりもポートフォリオをゴールに設定すべきなのです。

大事なのはポートフォリオが何パーセントで回っていて、毎月いくらのキャッシュフローを生みますか?

ということです。

- 何パーセントの利回りか?

- 毎月いくらのキャッシュフローを生むか?

このふたつです。

不動産収入と似ていますね。

無限エネルギー(永久機関)による資産運用

ここで、記事の冒頭で見た永久機関の話が生きてきます。

永久機関は外部からのエネルギーを必要とせず、ずっと動き続ける装置のこと。

何が言いたいかというと。

運用においても、この無限エネルギーが可能だということです。

例えば・・・

- 1000万円の元本があって

- 年利7%で運用できるポートフォリオを持っていたとします。

- 年間の収益は【1000万円×7%=70万円】です。

- ここで得た利益70万円のうち60万円を毎年使ったとします。

- その後も、毎年同じ7%の運用ができたとしましょう。

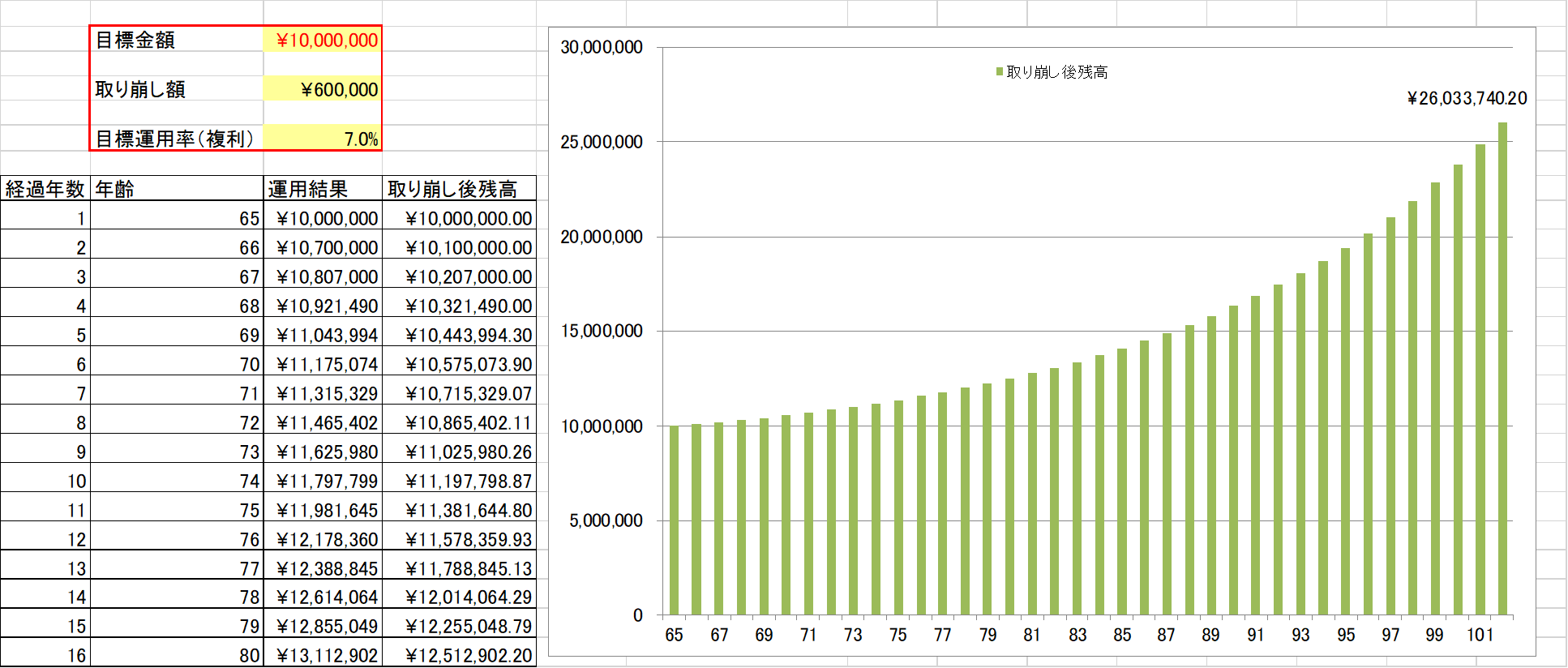

そして、毎年60万円(月にすると5万円)を運用しながら取り崩した場合のグラフが下図です。

ここに税金などは含んでいないので単純計算ですが、取り崩し額を上回るポートフォリオを構築できれば、

残高は減るどころか増え続けます。

ええっ!∑(゚Д゚)

と思われた方もいるかもしれませんが、

これは現実可能です。

もちろんリスクゼロではありませんが、こうやって資産保全している人はたくさんいます。

7%って可能なの?

利回りが7%と言うと「高い」と思う方が多いと思います。

確かに決して低くはないですが、

逆に高いという根拠もないはずです。

またいつか詳しい記事を書こうと思いますが、かつて郵便局も金利12%の時代がありました。

資源国で安定した金利水準であるオーストラリアの銀行金利は2%前後です。

そう考えると少しリスクを取れば5%~7%の運用は決して遠い夢の話には聞こえないはずです。

実際、私のお客様はほとんどの方が5%以上で運用しています。

中には20%で運用している人もいます。

あくまで私の個人的感覚ですが

7%は決して「攻め」ではなく「守り」の感覚です。

「聞いてない」と言ってる場合じゃなくなっている

資産形成のゴール設定は金額ではなくポートフォリオの構築に重きを置きましょう。

そして、

一番重要なのは現役時代に投資や運用に触れておき、それを老後の運用に活かせるようにすることです。

日本ではそういった金融教育をまったくしてきませんでした。

ですが「聞いてないよ」では済まなくなってます。

幸い、昔と違いインターネットや規制緩和によって

私たちが投資を行う環境は以前よりずいぶんよくなっています。

しかし、情報は取りに来ない人を追っかけてまで教えてくれません。

まずは始めること

「下流老人」という本がベストセラーになりました。

もう少し先の話かと思っていたことが、もう既に始まっています。

ポートフォリオの構築は誰にでも可能です。

決して難しくありません。もちろん若干の知識は必要ですが若干で十分です。

それよりも大事なのは行動です。始めることです。

最後に

今回は以上です!

最後まで読んでくれてありがとうございます!

また、今後も資産形成のコンテンツを充実させていきます。

そして、資産を形成するために必要な収入増に関する企画もあります。

のぞいてみてね↓↓↓

【あなたのシェアで私を元気にしてください!】