目次

社会保険料は節約できるのか?

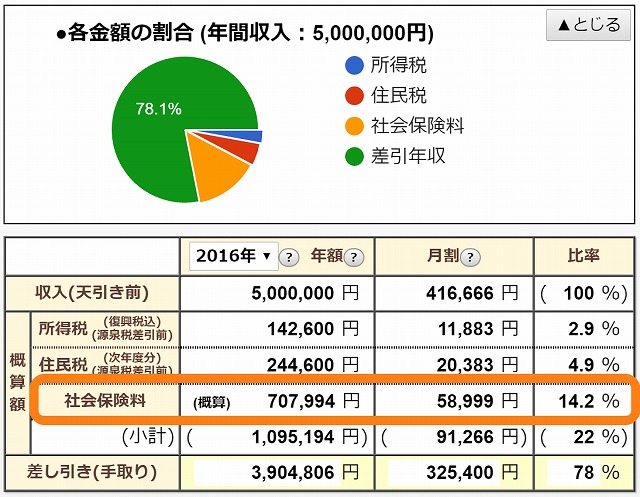

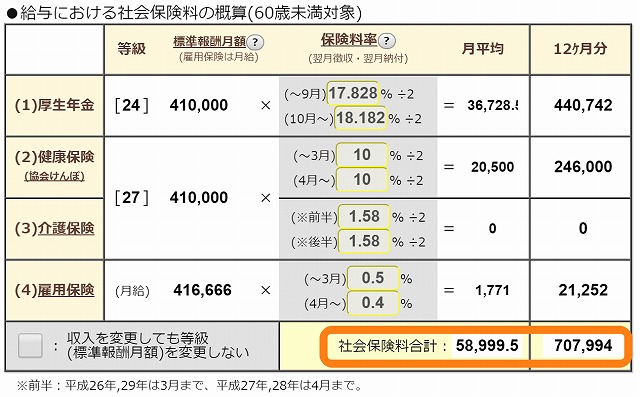

サラリーマンの給料から天引きされる社会保険料(主にここでは厚生年金保険料、健康保険料)は、大体、年収の14~15%くらいが目安です。

ざっくり計算すると、年収500万円の人なら、71万円くらいです(以下、わかりやすくするため「75万円」ということにします)。

そう思うと、結構な負担ですよね。

「給与所得の源泉徴収票」にも社会保険料の金額(厚生年金保険料と健康保険料+雇用保険料)がのっているので、見てみるといいでしょう。

では、社会保険を節約する方法をご紹介します。

なお、パート・アルバイトの方については、次の記事をおすすめします。

関連 130万円と106万円の壁とは?パートで働く人が扶養内で働くために気をつけること

1.社会保険加入の会社に勤めて半分負担してもらう。

何を言ってるんだ、というあなたは多分、社会保険加入の会社に勤めているので大丈夫です。

原則として、会社は1人でも人を雇うと社会保険の加入義務があります。

しかし世の中には、従業員が自ら「国民年金保険料」や「国民健康保険料」を支払っている場合があります。

社会保険加入の会社なら、労使折半といって、だいたい会社と従業員が50%ずつ社会保険の負担を折半します。

ということは、自分の給料から天引きされる社会保険料のほかに、同じくらいの社会保険料を会社が払ってくれているのです。

年収500万円の人なら、75万円が天引きされているのですが、同じ75万円くらい会社が別途負担してくれているのです。

だから本当の年収は、会社負担分も含めた「575万円」なのです。

社会保険未加入の会社に勤めている人が、例えば将来同じだけの年金をもらおうとすれば、「自分」で残り半分相当を用意しなければなりません。

今年から、「外注」として働いてよ、そしたら社会保険も節約になるよという悪どい経営者がいますが、これは社会保険料を会社が節約するために、本来は「給与」のはずなのに外注として偽装する場合も問題となっています。

サラリーマンという働き方を選ぶのであれば、社会保険加入の会社に勤めて、「会社」に社会保険料の半分の負担をしてもらって節約しましょう。

ちなみに、社会保険料の負担は、先ほどの例でいえば、575万円のうち、実に150万円が社会保険料です。

負担率は、150万円÷575万円=約26%です。

ひえ~~~~( ;∀;)

2.会社の負担割合が多い会社に勤める。

先ほど労使折半と書きましたが、実は、会社50%:従業員50%である必要はありません。

健康保険法第160条(保険料率)

協会が管掌する健康保険の被保険者に関する一般保険料率は、1000分の30から1000分の130までの範囲内において、支部被保険者(略)を単位として協会が決定するものとする。

保険料率は、3%~13%の間で設定できます。

例えば、トヨタ自動車(トヨタ自動車健康保険組合)では、次のように健康保険料の料率が「8.3%」に対して従業員の負担は1.6710%+1.3290%=「3%」となっています。

出典:トヨタ自動車健康保険組合

つまり、会社5.3%:従業員3%で、従業員の負担が少なくてとっても有利ですね。

例えば、月給43万円の人だと、自己負担は13,200円、トヨタ負担は23,320円です。

さすがトヨタ自動車ですね。

社会保険料を節約しようと思ったら、こういう福利厚生が充実している起業に勤めるといいわけです。

・・・といっても、1番目に書いたとおり、あくまで会社負担分も含めて給料を設定しているのであれば、この考え方は、あんまり意味がありませんけどね。

3.毎年4月~6月に繁忙期がない仕事をする。

社会保険料の節約でよく出てくるのが、毎年4月~6月に残業をしないというものです。

これは、社会保険料の計算方法が、毎年4月分から6月分の給料をもとに社会保険料が決まるからです。

だから、この時期に残業代や休日出勤手当なんかを減らせば給料が少なく出ます。

すると、社会保険料の負担も減るわけです。

そう考えると、4月から6月が繁忙期で残業のピークが来るような仕事はちょっと不利ですよね。

特例として、いわゆる「月変(げっぺん)」があります。(1)固定給の変動があり、かつ、(2)変更前と社会保険料のランクが2等級以上の差があると調整があります。

・・・ただ、注意が必要なのは、会社によっては給与計算の時期の関係で、毎年3月~5月の給料で判断している場合もあります。

実際には、会社にどの時期の給料で社会保険料の金額が決まっているのかを確認しておかないと、関係ない月に残業をセーブしても意味がないといえます。

4.会社の近くに住む。

夢のマイホームを手に入れた方に残念なお知らせです。

郊外から通っていて、通勤手当が結構な金額ではないでしょうか。

「いやいやneronaさん、税金がかかってないから別にいいでしょ」と思われたかもしれませんが、社会保険料の世界では、通勤手当も含めて計算します。

平成28年度税制改正で新幹線通勤を考慮して、月15万円まで税金は非課税になりましたが、社会保険料は、遠くに住めば住むほど高くなる点、ご注意ください。

だから、会社の近くに住んで、通勤手当がほとんどない方が、社会保険的には節約なのです。

5.企業型確定拠出年金を行う。

確定拠出年金には、企業型と個人型があります。

個人型は、自分で積み立てたら積み立てた分について全額が「小規模企業共済等掛金控除」という控除によって、税金がかからなくなります。

関連 個人型確定拠出年金の年末調整の書き方は?小規模企業共済等掛金控除に注意

一方、企業型の中には、従業員が「給与の一部を減額して掛け金を出すこと」を選べるものがあります。

例えば、本来なら3万円の給与がもらえるところを、給与をもらわずに掛け金として支払う方法です。

これは私も実際に毎月やっているのですが、社会保険料についても、その部分の給料がなかったことになるため、計算の対象外となり、節約になります。

ただし、企業型確定拠出年金は、まだまだ利用できる会社が少ないで、自分の勤め先が対応していなければ意味がありません。

また、減額した分だけ、将来受け取る年金は減る点にも注意したいところです(代わりに確定拠出年金になるわけですが)。

6.副業をする。

本業と副業があった場合、ダブルで社会保険料を負担するのでしょうか?

本業も副業も給料になる副業で、両方とも社会保険の適用を受けている場合は、一定基準以上になると2つの月給を合算して社会保険料をとるパターンになるので、節約でも何でもありません。

それどころか、副業が社会保険でバレます。

マイナンバーで本気で把握するようにならない限りは難しいと思いますが、法律上は、合算します。

ちなみに、1つが社会保険の適用を受けていなければ、合算の必要はありません(加入してないこと自体はいいことではないですが)。

一方、給料にならない副業だと、どうでしょうか。

いわゆるフリーランスというか自営業というか、健康保険的には「国民健康保険」になる方です。

本業は「健康保険」で、副業は「国民健康保険」がバラバラにかかるなんてことがあるのでしょうか?

答えは、国民健康保険法第6条に書かれています。

国民健康保険法第5条(被保険者)

市町村又は特別区(以下単に「市町村」という。)の区域内に住所を有する者は、当該市町村が行う国民健康保険の被保険者とする。国民健康保険法第6条(適用除外)

前条の規定にかかわらず、次の各号のいずれかに該当する者は、市町村が行う国民健康保険の被保険者としない。

一 健康保険法の規定による被保険者。

つまり、原則、日本に住んでいる限り、みんな、国民健康保険の対象者なのですが、勤め先などで健康保険の被保険者になっている場合は、対象外となるのです。

その結果、副業に対して国民健康保険をかけることはできません。

というわけで、私は残業を減らして副業を・・・いや、なんでもありません。

最後に:社会保険料の節約は得なのか?

社会保険料の節約は、給料自体の節約につながったり、将来もらえる年金の減額につながったりします。

したがって、節約が得なのかと聞かれると、微妙な顔をせざるを得ません。

社会保険料を節約するためにそもそも給料自体を減らしたら、負担も減るけど手取りも減ります。

社会保険料を節約すると、将来もらう年金や傷病手当が減ります。

そのため、個人的には、「収入アップ」に努めて、社会保険料を負担しても残すことをがんばる方が前向きなのかなと思ってしまいます。

なお、最後になりましたが、もっとほかにも社会保険料が節約できる方法があれば、ぜひ教えてください!