こんにちは!白金ちなです。

第二回は、保険のお話をしようと思います。生命保険にはご存じのとおり数えるのも面倒なくらいの種類があって、目的や仕組みもさまざまです。今回は中でも子育て世代に注目度ナンバーワンの「学資保険」についてご紹介していきます。

「子供が生まれたから、学資保険に入らなくちゃ!」

そうお考えの方は多いのではないでしょうか。そしてパンフレットに目を通し、生命保険会社の営業の方に来てもらったり、保険ショップに足を運んだりして販売員もしくはFP(ファイナンシャルプランナー)に学資保険について話を聞きかせてもらうでしょう。

難しいと感じつつも懸命に耳を傾け、30分、1時間と時間がたった時にあなたは気づきます。

「あれ!?いつの間にか生命保険の話になってない!?」

これは、実はよくある話なのです。子供の学費のための積み立てについて聞くはずが、親である自分が生命保険に入った方がいいという話題に。たしかに死亡保障も医療保障もあった方がいいけど、今日そういう話だったっけ・・・?なぜこんなことが起こるのでしょうか?検証してみました。

このページの目次

実録!いつの間にか話は学資保険から生命保険に・・・!

(^o^)「どのような保険をお求めですか?」

( ゚ω゚)「子供が生まれたので学資保険について知りたいのですが・・・」

(^o^)「それはおめでとうございます!学資保険は始めるのが早ければ早いほどおトクですよ!」

( ゚ω゚)「どんなのがありますか?」

(^o^)「学資保険には貯蓄型と保障型がありまして・・・(ペラペラ)」

(´ ゚ω゚)「(むずかしそうだな・・・)」

(^o^)「ところでいま何か生命保険に加入されていますか?」

(´ ゚ω゚)「いえ、特に考えたことがなくて」

(^o^)「それなら終身保険ですね!一生涯の死亡保障が付いて、しかも掛け捨てじゃないんです!」

(; -ω-)「え、でも心配なのは子供の教育費で・・・」

(^o^)「解約時にはお金が戻ってきますよ。それを学費にあてればいいんです。最近では学資保険ではなく終身保険を選ばれる方が増えています」

(; ゚ω゚)「あの・・・今日は学資保険のお話を伺いたかったのですが・・・」

(^o^)「これから生命保険に入られるご予定は?」

(; ゚ω゚)「いえ別に」

(^Д^)「じゃあご両親に万が一のことがあったらどうするんですか(笑)」

(; ゚ω゚)「・・・」

将来の子供の学費が心配で学資保険の説明を聞きたかったのであって、自分が保険に入りたかったわけではないのに・・・。

何か言い返したいが、確かにもしもの時は心配。どうツッコんだらいいか分からなくてモヤモヤ。こんな経験ありませんか?

実はこれ『学資保険のあるあるネタ』なんです。

どうして保険会社の人は学資保険ではなく終身保険の話をしたがるのでしょうか?

学資保険は保険会社にとって『おいしくない商品』

「学資保険の説明を聞きたい」と言っている客に対して、保険会社はなぜわざわざ別のものを紹介してくるのでしょうか?その理由はこちらです。

シンプルで貯蓄性の高い商品ではあまり手数料が取れない

学資保険にはさまざまなタイプがありますが、基本的には契約者が毎月保険料を積み立てて、大学入学時や高校・中学入学時に満期保険金・学資祝金を受け取ります。このようなシンプルで貯蓄性の高い保険は、実は保険会社はあまり手数料が取れません。一般的には、学資保険は終身保険よりも手数料が半分から3分の1しか取れないと言われています。

保険会社が売りたいのはあわよくば保険金を払わなくていい「掛け捨て型」

保険には大きく分けて「貯蓄型」と「保障型」があります。貯蓄型の場合、保険会社は満期が来たらお金を返さなくてはいけませんが、保障型は条件(死亡や病気など)を満たさなければお金を返す必要がありません。保障型はいわゆる「掛け捨て」で、保険会社の収益に直結します。保険会社が売りたいのは掛け捨て型の保険です。

しかし掛け捨ては消費者の中で「もったいない」と不評です。そこで考え出されたのが貯蓄と保障の複合タイプ、その代表格が終身保険です。

学資保険は次の営業につなげる「ドアノック商品」

保険業界では学資保険は「ドアノック商品」と呼ばれています。ドアノック商品とは、「あまり儲からないけど新規の顧客に選んでもらうきっかけになる商品」のことです。小さいころから学資保険でなじみのある保険会社なら、その後死亡保険や医療保険をすすめやすくなりますよね。同じような商品としては、学生向けクレジットカードやヤングゴールドカードがこれにあたります。

ドアノック商品に加入してもらってから他をすすめてもいいのですが、学資保険に関心がある人に「もっとおトクな商品」として終身保険をすすめたほうが手っ取り早いということで、最初から終身保険をすすめてくるプランナーさんがいるのです。

学資保険の代わりによくすすめられる「終身保険」って何?

終身保険とは、掛け捨ての死亡保障とお金が戻ってくる積み立てがセットになった商品です。万が一の保障は欲しいけれど、掛け捨てはイヤという消費者のニーズにこたえた、よく言えばいいとこ取り、悪く言えば抱き合わせ商品です。

学資保険と終身保険の違い

それぞれの特徴を表にまとめてみました。

| 学資保険 |

|

| 満期に保険金または祝い金を受け取る |

| 保険料負担者が万が一の場合は以後の保険料支払い免除 |

| 将来の貯蓄を重視 |

| *返戻率は105~110%前後とほぼ一定 |

| 終身保険 |

|

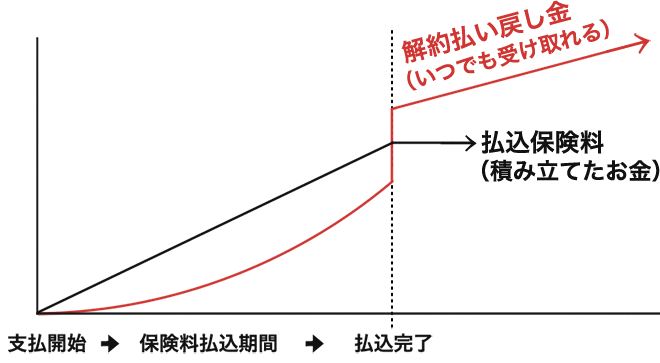

| 払込完了後に任意で解約して返戻金を受け取る |

| 保険料負担者が万が一の場合は、保障金がもらえる |

| 親の死亡時の保障を重視 |

| 解約をのばすと返戻金アップ、払込終了前だと大損 |

*返戻率とは払込保険料総額に対する受取総額の割合のことです。

どちらも一定期間保険料を払い込んで後でまとめてお金を受け取るタイプの保険ですが、受け取りのタイミングや金額の決まり方、親に万が一のことがあった場合の対応に違いがあります。

学資保険は「いつまでにいくら貯める」ことを目的とした商品です。いちど契約時に支払期間と満期を決定すると、満期金のタイミングや金額は大きく変わることはありません。支払期間中に保険料負担者(親)が死亡すると、後の保険料支払いが免除されるのが大きな特徴です。

一方、終身保険は「あわよくば多めにもらう」ことを目的としています。「保険をかけられている人が死ぬ」か「受け取りを遅くする」ことにより、支払った保険料に対して多めのお金を受け取ることができます。親である自分が保険をかけられている人(被保険者)になれば、もしもの時にまとまったお金を子供に残すことができます。また、解約を遅らせると返戻率がどんどん良くなる特徴があります。

「返戻率」が良いのはどっち?

2つを比較するのに重要になるのが「返戻率」というキーワードです。返戻率とは払ったお金に対する戻ってくるお金の割合で、100%でトントン、100%以上で利息が付き、100%未満は元本割れです。

学資保険の返戻率は特約を付けなければ約105%~110%と大差はありませんが、終身保険は解約のタイミングによって約70%~130%と大きな開きがあります。学資保険は堅実な商品で、終身保険は少しギャンブル性のある商品と言えます。

このように、学資保険と終身保険はそれぞれの特徴があり、どちらを選ぶかは好みや目的によります。終身保険も使いようによっては満足度の高い商品ですが、必ずしも学資保険より優れているわけではありません。良心的なプランナーであれば、一方的に終身保険をすすめるのではなく、顧客の話をよく聞いたうえで好みや目的に合った保険を選んでほしいところです。

「終身保険押し」の定番文句とそれに対するツッコミ

そこで、「終身保険押し」のプランナーにあたってしまった時にそなえて、定番の営業文句とそれに対するツッコミ方についてまとめてみました。

定番①「解約をのばせば学資保険よりも戻ってくるお金が多い」

終身保険は解約のタイミングを任意で決めることができ、延ばせば延ばすほど戻ってくるお金が増えるのは事実です。しかし、大学入学のための資金を貯める話をしている時に、大学入学にお金を使わなければもっとおトクですよというのは、いかにも意味不明です。できるだけ多くお金が戻ってきてほしいと考えるのは自然なことですが、何のために貯めるのかを忘れてしまうと、正しい保険の選択はできません。

定番②「親の死亡時の保障が学資保険よりも大きい」

保険料払い込み中に支払者である親が死亡した場合、学資保険は後の保険料支払いが免除されるだけですが、終身保険はまとまった死亡保障がもらえます。契約内容にもよりますが、通常学資保険金よりも多くもらえるので、保険会社側もこれをよくアピールしてきます。

しかし、死亡保障を受け取ったら契約はそこで終了です。大学入学資金としてきちんと管理できるかどうかは、受取人の力量によります。いざ必要となった時に残っていなかったという事態になっても、誰も保障してくれません。その点、学資保険は満期に予定通りの保険金が支払われます。

定番③「妊娠出産前でも加入が可能」

貯蓄性商品の場合、早くから加入した方がトクだと言われています。積立期間が長くなり、満期で受け取れる額が多くなるからです。そこで、プランナーは終身保険の有利な点として、出産前・妊娠前から加入できることを挙げてきます。

しかし、妊娠前から学資保険を意識する人っているでしょうか?もともと終身保険は学資の積み立てとは何の関係もない商品ですから、妊娠前から加入できても何の不思議もありません。最近では妊娠中でも加入できる学資保険が増えてきているので、早くから加入できることは終身保険の大きなメリットではなくなってきています。

そもそも学資保険である必要性についても考えよう

終身保険を学資金の積み立てに転用することについてひととおり疑問を呈してきましたが、ここで学資保険についても考えなおしてみましょう。

教育資金は子供一人当たり1,000万円とも2,000万円とも言われています。これを聞いて学資保険を検討し始めた人も多いでしょう。では、学資保険に入りさえすれば、子供の教育費は安泰なのでしょうか?

いくら払っていくら戻ってくるのかシミュレーションしてみよう

まずは学資保険の保険料と満期金を具体的にイメージしてみましょう。保険会社の公式ホームページでは、学資保険のシミュレーションできるところがあります。たとえば、以下のような条件の場合、月々いくら払って、返戻率はどのくらいになるのでしょうか?

<条件>

- 子供が0歳、親が30歳で加入

- 保険料支払いは17年間月払い

- 満期(大学入学時)に300万円受け取りたい

| 商品名 | 月払い保険料 | 返戻率 | 備考 |

| ニッセイ学資保険 | 13,450円 | 109.3% | 大学入学から計5回支給 |

| ソニー損保スクエア | 13,830円 | 106.3% | 大学入学時一括 |

| 明治安田生命 | 14,575円 | 114.3% | 払込期間は15歳まで |

※シミュレーションツールによる試算です。正確な見積もりは各保険会社にお問い合わせください。

ツールの設定上、完全には条件をそろえることができなくて申し訳ないのですが、高校3年生まで毎月保険料を支払い、大学入学時に満期金を一括もしくは数回に分けて受け取る場合、300万円必要だったら月額13,000円~14,000円程度かかります。

返戻率は良くて110%程度なので、イメージとしては270万円払って300万円受け取るといった感じでしょうか。

15年以上も自由に動かせないお金を積み立てて、増えるのは多くて30万円、1年あたり2万円。トクと取るかどうかは考え方次第です。

学資保険では教育資金をカバーしきれないことも

大学に入る時点で必要なお金は、国公立大学で約520万円、私立文系大学で約690万円、私立理系大学で約790万円と言われています。一方、月額1万円の学資保険を大学入学の18歳まで払い続けても、満期金は200万程度にしかなりません。それ以上必要な場合は満期金の額を上げればいいのですが、そのぶん保険料は高くなります。学資保険だけで大学入学資金すべてをカバーしたいのであれば、月3~4万円の保険料を払い続けるくらいの覚悟が必要です。

参考・日本政策金融公庫「教育費負担の実態調査結果(国の教育ローン利用勤務者世帯(平成25年度))」

学資保険に特約を付けたら元本割れは必至

通常学資保険は返戻率が100%を下回ることはありませんが、加入時期が遅れたり祝い金をたくさんもらえるタイプを選んだりすると、利息が付かないケースがあります。また、最近の学資保険はオプションで特約の保障を付けられるものが増えてきており、そういった機能を追加すればするほど、返戻率は下がっていきます。

<返戻率が下がる条件>

- 支払期間が長い(5年や10年で払い終わるほうが保険料は安い)

- 支払回数が多い(月払いより年払いの方が保険料は安い)

- 契約者(親)と被保険者(子)の年齢が高い

- 途中で何度も祝い金がもらえる(満期にまとめて受け取る方が返戻金は多い)

- 育英年金特約を付ける

- 医療保障特約を付ける

- 死亡保障特約を付ける

特に、下の3つの特約を付けると、ほとんどのケースで元本割れします。もしもの時のための保障はありがたいですが、その分しっかり保険料は取られますから、貯蓄におまけの機能を付けるくらいの感覚だと知らない間に損をすることになるので注意してください。

「学資保険に入ったからもう大丈夫」が一番怖い

学資保険の一番の落とし穴は、「学資保険に入っているから教育資金はもう大丈夫」と考えてしまうことです。先ほども言いましたが、学資保険だけでは大学入学資金をまかなえることはまれです。確実に教育資金を確保するには、別途ほかの方法を考える必要があります。

また、教育にかかる費用、両親の収入、子供の数など、10年後や20年後にどうなっているかは誰にもわかりません。それだけに家計は定期的なチェックが大切なのですが、学資保険に入っていることでチェックを怠ると、いざという時に大慌てするという事態になりかねません。

保険、銀行定期、国債、財形貯蓄・・・いろんな選択肢がある

学資保険や終身保険は意味がないと言いたいわけではないので、そこはご理解くださいね。でも、「子供が生まれた=学資保険に入る」という固定観念にとらわれず、さまざまな選択肢があることをお伝えしたいのです。

教育資金の貯め方としては、大きくは以下のように分類することができます。

Ⓐ保険(学資保険、終身保険)

→受け取りの時期や金額を保証してもらえる

→固定金利なので金利上昇の恩恵を受けられない

Ⓑ定期・財形(銀行定期積立、職場の財形貯蓄)

→給与天引きで確実に貯蓄できる

→利息はあまり期待できず親の死亡時の保障がない

Ⓒ投資(国債、投資信託、株取引)

→大きく殖える可能性がある

→国債以外は元本割れのリスクが高い

Ⓓ普通預金、タンス預金

→もっともシンプルな方法、資金移動が柔軟にできる

→計画性と忍耐力が必要

それぞれにメリット・デメリットがあり、正解はありません。個人的には、いくつか組み合わせるのが良いと思います。たとえば、返戻率の良い保険を活用しつつ、将来の金利上昇にそなえて投資系の金融商品を購入する、親の万が一の保障については保険料の安い掛け捨ての保険で対応、といった具合です。

本来は貯蓄と保障は別々に考えるべきで、それぞれの必要額に対し支払う金額が妥当かどうかを考えます。しかし最近は複合的な金融商品が多いので、消費者としては選ぶのが大変な時代です。

まとめ

教育資金や学資保険について検討を始めると、あまりにも考えなくてはいけないことが多くて耳から煙が出そうです。でも、もういちど原点に立ち返ってみてください。

必要なのは、「○年後の○○円」ですよね?「不安だから万が一の保障も付けたい」「あわよくば増やしたい」と言いだすと、本来の目的を見失ってしまいがちです。

まずは必要額を確実に貯められる方法を確保する、次いで保障や投資について考えるのが良いと思います。

あと、学資保険の時に生命保険の話をされるのが嫌な場合は、「どうやって教育資金を貯めたらいいですか?」ではなく、「○年後までに○○万円貯めるのに適した保険を教えてください!万が一の話は後で!」とあらかじめ伝えましょう。

向こうも商売ですから、チャンスがあれば自社に有利な商品をすすめてきます。回避するには、こちらのニーズを明確にしておくことが大切です。